Wasserstoff wird als saubere Energiequelle, die der Industrie bei der Dekarbonisierung hilft, eine Schlüsselrolle bei der Energiewende spielen. Trotz des Hypes haben Wasserstoffinvestoren in den letzten Jahren Rückschläge erlitten, und der Sektor blieb auch in diesem Jahr hinter dem breiteren Markt zurück. Es ist unklar, wie die neue US-Regierung unter dem designierten Präsidenten Donald Trump mit dem Inflation Reduction Act von 2022 umgehen wird, der Anreize für sauberen Wasserstoff vorsieht. Wasserstoffinvestitionen sollten jedoch als wichtiges Element der Energiewende auf dem Radar bleiben.

Nach drei negativen Jahren konnte der Wasserstoff-Sektor in 2024 endlich wieder zulegen. So hat der Morningstar Global Hydrogen Index seit Jahresbeginn rund 6,28% in Euro (4,86% in US-Dollar) gewonnen - was zweifellos im Vergleich zum Gesamtmarkt eher schwach ausfällt.

Der Index bildet verschiedene Unternehmen entlang der Wertschöpfungskette ab, die gut positioniert sind, um vom Wasserstoffhochlauf zu profitieren – Industrieunternehmen, Versorger, Grundstoffe sowie Energieunternehmen. Ein genauer Blick auf den Index zeigt: es waren vor allem die Sektoren Energie und Grundstoffe, die zur Erholung beitrugen.

Unter den Einzelwerten war es aber der US-Versorger Entergy ETR, der den Index am meisten anschob. So legte die Aktie seit Jahresbeginn um 47,25% in Euro zu und trug damit 2,28 Prozentpunkte zum Index-Plus bei. Das Unternehmen profitiert vom überdurchschnittliche Wachstum der Stromnachfrage sowie Investitionen in saubere Energien und Netze.

Am anderen Ende des Spektrums liegt Plug Power Inc PLUG, ein US-Hersteller von Wasserstoff-Brennstoffzellenystemen. Die Aktie ist in Euro seit Jahresbeginn 46,63% im Minus und bremste die Performance des Morningstar Global Hydroygen Index um 2,23 Prozentpunkte aus. Das Unternehmen verbrennt weiterhin Cash.

Warum Wasserstoff wichtig ist

Die Analysten von Morningstar sehen Industriegasunternehmen als die Hauptnutznießer des Wasserstoffbooms. “Im Rahmen der Energiewende hin zu einer kohlenstoffarmen Wirtschaft hat sich Wasserstoff als wichtiger Weg zur Verringerung der Kohlenstoffemissionen herauskristallisiert”, schrieb Krzysztof Smalec, Aktienanalyst für den Sektor bei Morningstar, im September in der Studie "The 2024 Industrial Gas Industry Landscape“.

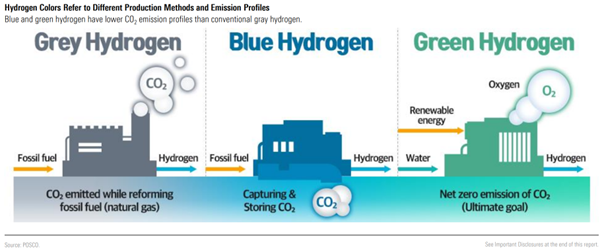

“Wir gehen davon aus, dass sich Industriegasunternehmen am gesamten Spektrum der Wasserstoffproduktion (einschließlich grauem, blauem und grünem Wasserstoff) und -verteilung (einschließlich Lastwagen, Pipelines und Schifffahrt) beteiligen werden. Wir gehen davon aus, dass der Übergang von grauem zu blauem und grünem Wasserstoff schrittweise erfolgen wird, und wir glauben, dass Industriegasunternehmen ihr gut etabliertes konventionelles Wasserstoffgeschäft nutzen können, um von den neuen Möglichkeiten der Energiewende zu profitieren.”

Grauer Wasserstoff wird aus Erdgas durch ein Verfahren namens Dampfreformierung erzeugt. Bei der Herstellung von blauem Wasserstoff wird der bei diesem Verfahren entstehende Kohlenstoff abgeschieden und unterirdisch gespeichert. Grüner Wasserstoff, auch “sauberer Wasserstoff” genannt, wird mit überschüssiger erneuerbarer Energie erzeugt.

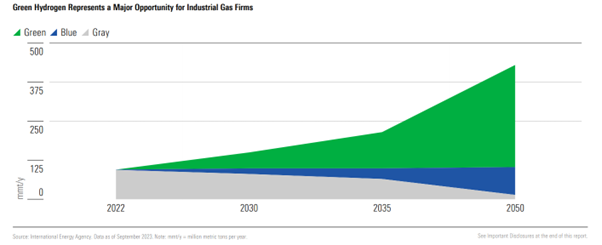

Das Szenario “Netto-Null bis 2050” der Internationalen Energieagentur geht davon aus, dass die weltweite Nachfrage nach Wasserstoff bis 2050 auf rund 430 Millionen Tonnen pro Jahr ansteigen wird, das ist 4,5 Mal soviel wie 2022. Auch wenn der Übergang zu einer Wasserstoffwirtschaft nicht gerade reibungslos verläuft, erwartet Smalec Wachstumschancen für blauen und grünen Wasserstoff.

Warum die Wasserstoffnachfrage so schleppend wächst

Die Grafik verdeutlicht: Der Markt steht erst in den Startlöchern. In ihrer Studie Global Hydrogen Review 2024 vom Oktober 2024 stellt die IEA fest, dass die Politiker nur langsam Maßnahmen zur Steigerung der Nachfrage in Schlüsselsektoren wie der Schwerindustrie, Raffinerien und dem Fernverkehr ergreifen.

Der Hochlauf erfolge ausgesprochen schleppend. Im Jahr 2023 lag die weltweite Wasserstoffnachfrage laut IEA bei etwas mehr als 97 Millionen Tonnen und wird 2024 voraussichtlich fast 100 Millionen Tonnen erreichen. Der leichte Anstieg ist eher eine Folge der allgemeinen wirtschaftlichen Entwicklung als der erfolgreichen Umsetzung der Politik.

Dem IEA-Bericht zufolge “konzentriert sich die Wasserstoffnachfrage nach wie vor auf Raffinerie- und Industrieanwendungen, wo er schon seit Jahrzehnten eingesetzt wird. Der Einsatz in neuen Anwendungen, in denen Wasserstoff eine Schlüsselrolle bei der sauberen Energiewende spielen sollte - Schwerindustrie, Fernverkehr und Energiespeicherung - macht weniger als 1% der weltweiten Nachfrage aus, obwohl er im Vergleich zu 2022 um 40% gestiegen ist.”

Die Wasserstoffproduktion erreichte im Jahr 2023 97 Millionen Tonnen, von denen weniger als 1% emissionsarm war. Wenn alle angekündigten Projekte weltweit realisiert werden, könnte die Produktion von emissionsarmem Wasserstoff bis 2030 auf 49 Millionen Tonnen pro Jahr steigen (gegenüber 38 Millionen Tonnen pro Jahr im Global Hydrogen Review 2023).

In der Europäischen Union kommt Wasserstoff eine Schlüsselrolle bei der Energiewende zu. So hat die EU im Rahmen ihrer REPower EU-Strategie das Ziel festgelegt, bis 2030 10 Millionen Tonnen Wasserstoff produzieren und weitere 10 Millionen Tonnen importieren zu wollen. Bis 2050 soll erneuerbarer Wasserstoff rund 10% des Energiebedarfs der EU-Mitgliedsländer decken und die energieintensiven industriellen Prozesse und den Verkehrssektor deutlich dekarbonisieren, so die Vorstellungen in Brüssel.

Die Bundesregierung schätze laut der Nationalen Wasserstoffstrategie den Bedarf an Wasserstoff und Derivaten für 2023 auf 2,4 - 3,7 Millionen Tonnen, bei einem Importanteil von 50 - 70%. Die Wasserstoffnachfrage und entsprechende Importbedarfe dürfte bis 2045 auf etwa 9,1 – 12,7 Millionen Tonnen für Wasserstoff sowie 5,1 Millionen Tonnen für Wasserstoffderivate steigen - ungefähr eine Verfünffachung gegenüber 2023.

Welches sind die besten Wasserstoffaktien?

Wo zeichnen sich für den langfristig ausgerichteten Investor Investitionschancen ab? Unsere Analysten glauben, dass vor allem Industriegasunternehmen in der Lage sind, von den neuen Möglichkeiten im Bereich Wasserstoff zu profitieren. Die von Smalec abgedeckten globalen Industrieunternehmen Air Liquide AI, Air Products & Chemicals APD und Linde LIN verfügen alle über einen „Wide Moat“ Rating, also über die Fähigkeit, nach Einschätzung unserer Analysten Wettbewerber auf Dauer in Schach zu halten Die drei Unternehmen machen etwa die Hälfte des weltweiten Industriegasmarkets aus.

“Die Aussichten für blauen Wasserstoff bleiben solide”, meint Smalec. “Was grünen Wasserstoff betrifft, so hat sich die anfängliche Begeisterung aufgrund höherer Kapitalkosten und regulatorischer Unsicherheiten etwas abgeschwächt. Es gab einige Verzögerungen und Stornierungen von Projekten mit grünem Wasserstoff, da die Unternehmen einen realistischeren und selektiveren Ansatz verfolgen, aber Industriegasunternehmen neigen dazu, qualitativ hochwertigere Projekte zu verfolgen, so dass wir weiterhin davon ausgehen, dass sie langfristig – also auf Blick 5 Jahre und mehr - von den Möglichkeiten des grünen Wasserstoffs profitieren werden”, schrieb Smalec in einer E-Mail.

Allerdings haben die drei Branchenführer einen Nachteil: die Aktien rangieren zurzeit im überbewerteten Bereich – wie auch andere große Player am Markt. Unsere Analysten würden daher zu einer größeren Sicherheitsmarge raten. Für die Analyse haben wir die Aktien im Morningstar Global Hydrogen Index herangezogen:

Unsere Analysten favorisieren Chart Industries GTLS. Das US-Unternehmen hat sich laut Morningstar-Analyst Brian Bernard auf die Erweiterung seines spezialisierten Produktportfolios um wachstumsstarke Bereiche wie Wasserstoff und Flüssigerdgas konzentriert. “Das Unternehmen hat mehrere attraktive Investitionen und Joint Ventures mit wichtigen Partnern getätigt, die es ihm ermöglichen, bei größeren Projekten mehr eigene Inhalte einzusetzen, die Kosten zu senken und mehr Kontrolle über die Lieferzeiten zu haben”, so Bernard. Die Aktie stürzte Anfang August ab und wird derzeit im unterbewerteten 4-Sterne-Bereich gehandelt.

Auch bei den europäischen Versorgern gibt es Chancen für Anleger, obwohl die Aktien von Unternehmen aus dem Bereich der erneuerbaren Energien am Mittwochmorgen abstürzten. SSE SSE dürfte jedoch in der nächsten Regulierungsperiode für die britischen Übertragungsnetze, die im April 2026 beginnt, profitieren. Die Aktie wird derzeit ebenfalls im 4-Sterne-Bereich gehandelt.

Herbe Verluste musste im bisherigen Jahresverlauf der Versorger RWE RWE. Obwohl das Unternehmen im ersten Halbjahr 2024 höhere Gewinne als erwartet erzielte, blieb der Konzern bei der Jahresprognose zurückhaltend. Anleger zeigten sich zudem verunsichert über eine mögliche Beteiligungen am US-Gaskraftwerksbetreiber Calpine. Die Aktie liegt nun im stark unterbewerteten Bereich und Aktienanalyst Tancrede Fulop ist zuversichtlich, dass der Titel Luft nach oben hat.

Für die Wasserstoff-Ambitionen des Unternehmen ist er allerdings skeptisch. “RWE verfügt über eine Pipeline von 10 GW Elektrolyseuren für die Produktion von grünem Wasserstoff, von denen 1 GW bis 2027 in Betrieb gehen soll. Zu den wichtigsten Projekten gehören die Pembroke Green Hydrogen-Anlage in Großbritannien, das Get H2 Nukleus-Projekt in Deutschland und Elektrolyseure in den Niederlanden, die mit Ökostrom aus dem Offshore-Windpark OranjeWind betrieben werden, einem Gemeinschaftsprojekt von RWE und Total, das bis 2028 fertiggestellt werden soll”, so Fulop.

Die im Mai 2021 angekündigte Zusammenarbeit mit BASF BAS zur Entwicklung eines großen Offshore-Windprojekts, de den BASF Chemiestandort in Ludwigshafen mit grünem Wasserstoff versorgen soll, wird jedoch wohl wegen der Herausforderungen, mit denen BASF in Deutschland konfrontiert ist, wohl aufgegeben werden. „Daher gehen wir davon aus, dass ein Großteil der verbleibenden 9 GW Elektrolyseure von RWE, die sich derzeit in der mittleren bis späten Entwicklungsphase befinden, nicht realisiert wird“, so der Analyst.

Gegenwind für Wasserstoff-Aktien

Es ist noch zu früh, um die Auswirkungen der kommenden Trump-Regierung auf den Sektor zu beurteilen. Die EU dürfte ihre Agenda für erneuerbare Energien aber weiter vorantreiben, auch wenn die Brüsseler Ambitionen im Bereich Wasserstoff möglicherweise nicht schnell genug voranschreiten, um die Energiekosten für die verarbeitende Industrie zu senken. “Insgesamt rechnen wir nicht mit einem signifikanten Anstieg der grünen Wasserstoffprojekte in Europa, was vor allem auf die Deindustrialisierung nach der Energiekrise zurückzuführen ist”, erklärt Morningstar-Aktienanalyst Tancrede Tulop.

Unternehmen im Brennstoffzellensektor, wie Plug Power, sehen sich mit anderem langfristigen Gegenwind konfrontiert. Wie Morningstar-Aktienanalyst Brett Castelli erklärt: “Wir sehen zwei der größten langfristigen Risiken in der Konkurrenz durch die batterieelektrische Technologie und in der Konkurrenz durch die etablierten Unternehmen der Branche. Unserer Ansicht nach stellt die Batterietechnologie das größte Risiko für den Lkw-Markt dar, der langfristig zu den größten Quellen der Wasserstoffnachfrage gehören dürfte. Darüber hinaus stellt der Wettbewerb durch kapitalkräftige Konkurrenten - insbesondere Lkw-OEMs und Industriegasunternehmen - eine glaubwürdige Bedrohung für Plug dar.”

Die Reaktion der Tesla TSLA-Aktie auf den Wahlsieg Trumps könnte ein gutes Beispiel dafür sein. Die Aktie stieg im vorbörslichen Handel am Mittwoch um mehr als 30%, inmitten der Hoffnungen auf die Rolle von Elon Musk in der kommenden Regierung.

Der Autor/Autorin oder die Autoren besitzen keine Aktien der in diesem Artikel erwähnten Wertpapiere. Informieren Sie sich über die Redaktions-Richtlinien von Morningstar.