Nach zwei Jahren hoher Zinsen schwenkt die Federal Reserve von Jerome Powell nun auf eine Lockerung der Geldpolitik um. Die Entscheidung der Fed vom Mittwoch impliziert, dass die Hauptschlacht gegen die hohe Inflation gewonnen wurde und nur noch Aufräumarbeiten zu erledigen sind.

Die Fed senkte den Leitzins auf ihrer Sitzung im September auf 4,75% bis 5,00%, nachdem er zuvor bei 5,25% bis 5,50% gelegen hatte. Die Märkte waren sich uneins, ob die Fed sich für ihre normale Senkung um 25 Basispunkte oder für eine Senkung um 50 Basispunkte entscheiden würde.

Letztendlich entschied sich die Fed für die größere Senkung um 50 Basispunkte. Das bedeutet jedoch nicht, dass die Fed versuchte, die Märkte zu schocken.

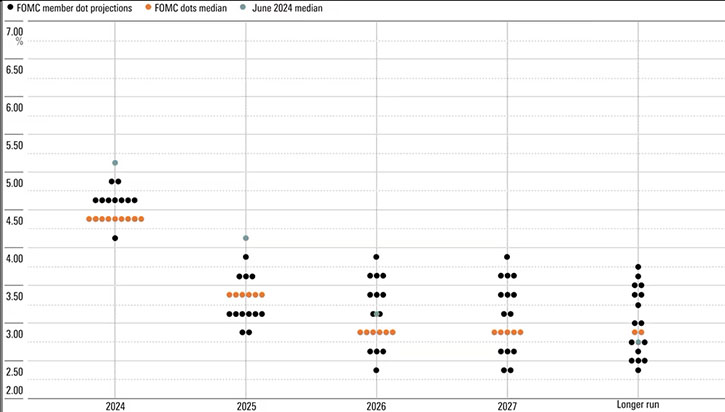

Tatsächlich deuten die aktualisierten FOMC-Prognosen darauf hin, dass die Fed bei künftigen Sitzungen zu einem langsameren Tempo übergehen wird, einschließlich einer Senkung um 25 Basispunkte in den letzten beiden Sitzungen des Jahres 2024. Darüber hinaus sehen die Prognosen der Fed einen Leitzins von 3,25% bis 3,50% zum Jahresende 2025 vor. Dies ist zwar eine deutliche Senkung gegenüber den vorherigen Prognosen von 4,00% bis 4,25% zum Jahresende 2025, liegt aber über den jüngsten marktimplizierten Erwartungen von 2,75% bis 3,00% zum Jahresende 2025.

Tatsächlich deutet die Fed an, dass der Markt bereits umfangreiche Erwartungen an Zinssenkungen der Fed eingepreist hat und es (vorerst) nicht notwendig ist, dass diese Erwartungen weiter sinken.

Die Erwartungen an den Leitzins sind der Hauptfaktor für die Anleiherenditen. Da die Erwartungen an Zinssenkungen gestiegen sind, ist die Rendite zweijähriger Staatsanleihen von 4,5% Ende Juli 2024 auf 3,6% Mitte September gesunken. Die Rendite zehnjähriger Staatsanleihen ist in diesem Zeitraum ebenfalls um etwa 50 Basispunkte gesunken. Dies ist von Bedeutung, da das Niveau der Anleiherenditen über die gesamte Kurve hinweg für die Bestimmung der Gesamtauswirkungen der Geldpolitik auf die Wirtschaft noch wichtiger ist als das Niveau des Leitzinses.

Die Anleiherenditen haben sich nach der Entscheidung vom Mittwoch kaum bewegt, was den Wunsch der Fed zeigt, die aktuellen Markterwartungen nicht auf den Kopf zu stellen.

Wie lässt sich eine große Zinssenkung rechtfertigen?

Dennoch stellt sich die Frage: Warum sind die Märkte und die Fed so drastisch zu der Ansicht übergegangen, dass aggressivere Zinssenkungen angemessen wären? In den letzten Monaten sind weiterhin milde Inflationsdaten eingegangen. Powell stellte fest, dass die PCE-Inflation im August im Jahresvergleich wahrscheinlich bei 2,2% liegen wird, was fast dem Ziel der Fed von 2% entspricht. Unterdessen gibt der Arbeitsmarkt zunehmend Anlass zur Sorge, da die Arbeitslosigkeit in den letzten 12 Monaten um über 0,5 Prozentpunkte gestiegen ist und sich das Beschäftigungswachstum außerhalb der Landwirtschaft verlangsamt hat. Den Daten zum Bruttoinlandsprodukt zufolge expandiert die Wirtschaftstätigkeit nach wie vor in einem gesunden Tempo, obwohl die anekdotischen Daten aus der „Beige Book“-Umfrage besorgniserregender sind.

Insgesamt stellte Powell fest, dass die „Risiken für die Erreichung der Beschäftigungs- und Inflationsziele im Gleichgewicht sind“, nachdem die hohe Inflation in den letzten zwei bis drei Jahren die größte Sorge war. Konkret bedeutet dies, dass die anhaltenden Bedenken, die Inflation wieder auf das 2%-Ziel der Fed zu bringen (was restriktive hohe Zinssätze erfordern würde), durch die Sorge, dass die Wirtschaft und der Arbeitsmarkt in eine Rezession abrutschen könnten (was niedrige Zinssätze erfordern würde), ausgeglichen werden.

Wie geht es mit den Zinssätzen weiter?

Wenn diese beiden Faktoren im Gleichgewicht sind, erfordert dies einen Leitzins, der viel näher an seinem „neutralen“ Niveau liegt. Das genaue neutrale Niveau ist ungewiss, aber laut Fed-Vertretern liegt es bei etwa 2 % bis 3 %. Eine Senkung um 50 Basispunkte ist sinnvoller, wenn man die große Differenz zwischen einem neutralen Zinssatz von 2% bis 3% und dem bereits bestehenden Leitzins von über 5 % berücksichtigt.

Wir gehen davon aus, dass der Leitzins der Federal Reserve Bank (Fed) zumindest bis Ende 2025 in etwa den heutigen FOMC-Prognosen entsprechen wird. Diese geldpolitische Lockerung sollte ausreichen, um die Wirtschaft vor einer Rezession zu bewahren. Der Anstieg der Arbeitslosigkeit ist unserer Meinung nach alles andere als alarmierend. Da das BIP immer noch solide wächst, fällt es uns schwer zu glauben, dass der Arbeitsmarkt spontan ins Bodenlose stürzen wird. Dies sollte die Fed dazu veranlassen, bei künftigen Sitzungen die Zinssenkungen in einem gemäßigteren Tempo vorzunehmen.

.jpg)