Während die hohe Konzentration am US-Markt immer wieder für Schlagzeilen sorgt – Stichwort "Glorreiche Sieben" - sind andere Aktienmärkte weltweit davon nicht ausgenommen, wie unsere kürzlich veröffentlichte Studie "Concentration in the European Equity Market" zeigt.

Während die hohe Konzentration am US-Markt immer wieder für Schlagzeilen sorgt – Stichwort "Glorreiche Sieben" - sind andere Aktienmärkte weltweit davon nicht ausgenommen, wie unsere kürzlich veröffentlichte Studie "Concentration in the European Equity Market" zeigt.

So war am europäischen Aktienmarkt ebenfalls eine Zunahme der Konzentration zu beobachten, allerdings weit weniger ausgeprägt als in den USA und auf Sektorebene stärker gestreut: Neben dem Technologiesektor sind auch Gesundheits-, Konsum-, Energie- und Finanztitel unter den europäischen Top 10 vertreten. Meist handelt es sich dabei um Wachstumswerte. Insgesamt ist in Bezug auf den Anlagestil die Konzentration bei Wachstumsaktien am stärksten ausgeprägt, während sie bei Value-Aktien eher moderat blieb.

So kommen in Europa alleine die größten fünf Wachstumsaktien (Novo Nordisk, ASML, AstraZeneca, SAP, LVMH) auf rund 25% Gewicht im Morningstar DM Europe Growth Index, während die fünf größten Titel im Morningstar DM Europe Value Index (Shell, HSBC, Roche, TotalEnergies, Novartis) 15% ausmachen.

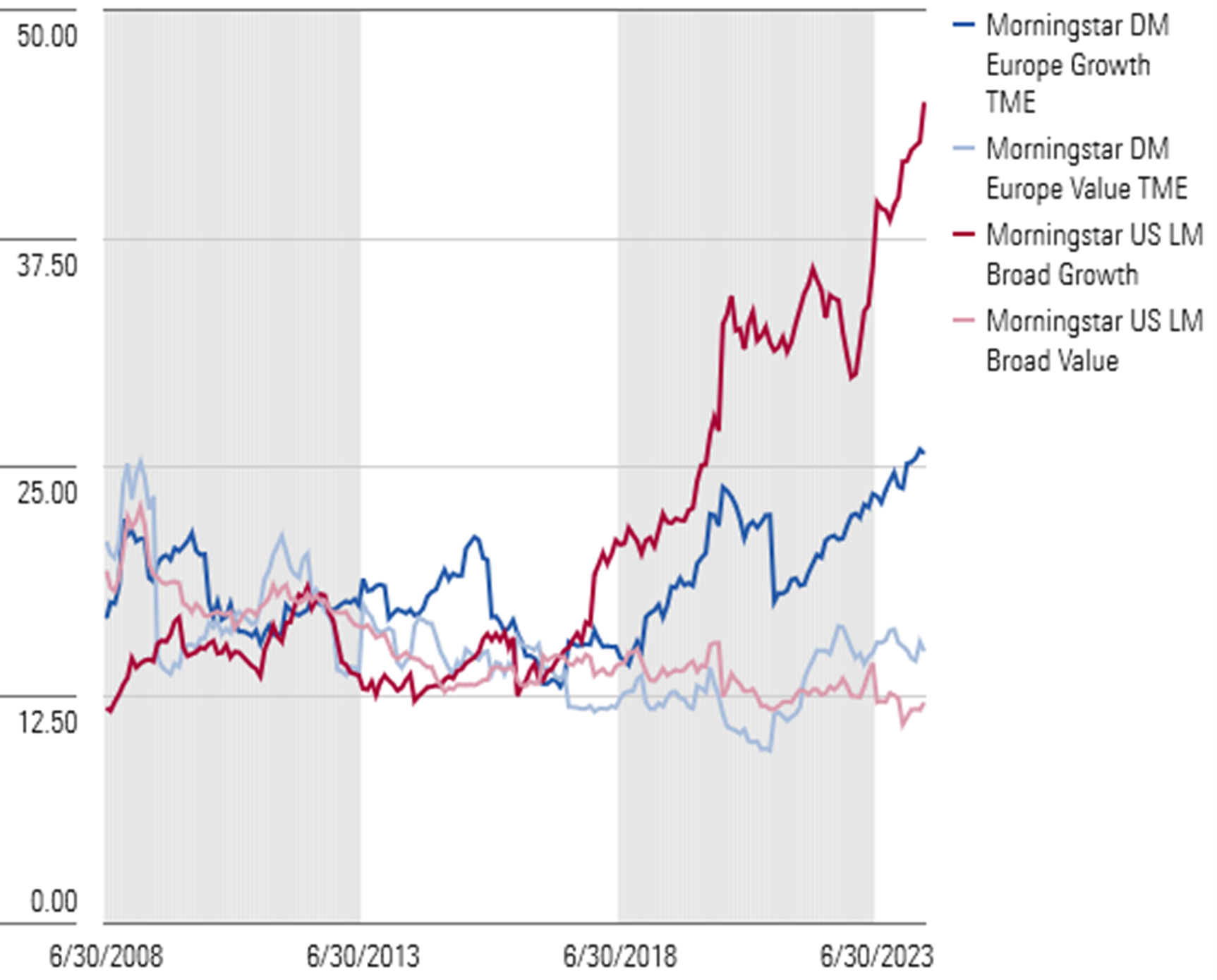

An der folgenden Graphik, die den Anteil der fünf größten Aktien in den Indizes zeigt, ist das gut abzulesen: Die deutlich höhere Konzentration in den USA (dunkelrot – Growth-Index, hellrot – Value-Index) im Vergleich zu Europa (dunkelblau – Growth-Index, hellblau – Value-Index) sowie die stärker ausgeprägte Konzentration im Growthbereich.

Konzentration in aktiven Aktien-Fonds

Auch bei aktiven Fonds ließ sich in den letzten Jahren ein Anstieg der Konzentration beobachten. Die fünf größten Werte machten Ende Mai 2024 durchschnittlich 28% des Vermögens in Wachstumsfonds aus, verglichen mit 20% in der Kategorie „Aktien Europa Standardwerte Blend“ und 17% in der Kategorie „Aktien Europa Standardwerte Value“.

Auch wenn Fondsmanager in Zeiten hoher Konzentration tendenziell mehr in Index-Schwergewichte investieren, handelt es sich bei den Top-Positionen der Fonds allerdings bei weitem nicht immer um die Top-Indexpositionen. Das liegt daran, dass sie vom zugrunde liegenden Index und damit auch der passiven Konkurrenz abweichen und diese letztendlich übertreffen wollen, z.B. dadurch, dass sie auch in Nebenwerte investieren.

Allerdings schmälert dies die Erfolgsaussichten in Zeiten hoher Marktdominanz sehr deutlich. Naturgemäß haben Fonds mit hoher Konzentration in den Top-Werten dann eine bessere Erfolgschance, sind jedoch gleichzeitig anfälliger für eine Stimmungsumkehr gegenüber diesen Aktien. Einen Vorgeschmack dafür lieferten die Aktienmärkte in den letzten Tagen.

Wie können Fonds-Anleger mit diesen Risiken umgehen?

Was also können Investoren und Investorinnen tun? Zwar kann die Konzentration lange anhalten und ist damit für sich genommen nicht unbedingt ein Zeichen für eine unmittelbare Korrektur. Allerdings zeigt die Geschichte, dass hohe Renditen nicht ewig währen.

Konzentration kann mit erhöhten Bewertungsniveaus verbunden sein, die hohe Erwartungen an das zukünftige Wachstum beinhalten. Mit steigenden Bewertungen können schon relativ kleine Änderungen der Erwartungen zu großen Anpassungen der Aktienkurse führen.

Da aber schwer abzuschätzen ist, wann sich der Trend umkehrt, sollten Anleger einen ausgewogenen Ansatz im Hinblick auf die Konzentration innerhalb der von ihnen gehaltenen Fonds verfolgen. Dazu gehört eine gründliche Analyse, wie es um das Management von Konzentrations- und Bewertungsrisiken innerhalb ihrer aktiven Fonds bestellt ist. Aktive Strategien können zudem mit passiven Fonds kombiniert werden, um sowohl das Konzentrationsrisiko zu managen als auch daran zu partizipieren, wenn die Kurse marktbeherrschender Unternehmen weiter steigen.