Nach einer Zeit mit guten Renditen und geringer Volatilität hatten nachhaltige Rentenfonds in der Hochzinszeit zu kämpfen. Da jetzt Zentralbanken wie die EZB beginnen, die Zinsen zu senken, verbessern sich die Aussichten.

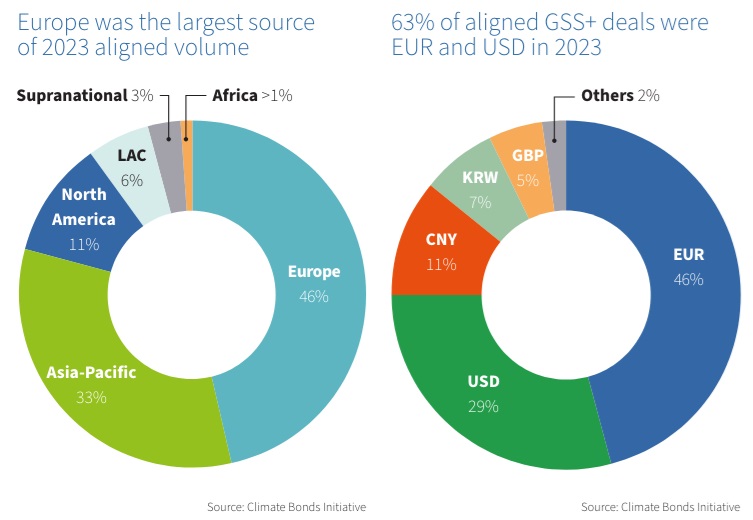

Europa, wo 2023 fast die Hälfte aller globalen grünen Anleihen ausgegeben wurden, steht im Mittelpunkt dieser Erholung - die jüngsten Daten zu den Mittelzuflüssen zeigen, dass die Anleger in diese Anlageklasse zurückkehren.

Mara Dobrescu, Leiterin des Bereichs Fixed Income Analysis bei Morningstar, erklärt, dass grüne Anleihen eine überdurchschnittlich hohe Duration haben, die die Empfindlichkeit einer Anleihe gegenüber Zinsänderungen widerspiegelt. Das kann schmerzhaft sein, wenn die Zinsen stark steigen, aber auch von Vorteil sein, wenn die Zinsen fallen, sagt sie.

"Anleger, die in grüne, soziale und nachhaltige Anleihefonds investieren wollen, sollten die Verzerrungen, die diese Fonds in ihr Portfolio einbringen können, im Auge behalten", fügt sie hinzu.

Was sind grüne Anleihen?

Grüne Anleihen werden ausgegeben, um Geld für die Finanzierung neuer oder bestehender Projekte oder Aktivitäten zu beschaffen, die einen positiven Einfluss auf die Umwelt haben. Diese Projekte können erneuerbare Energien, Energieeffizienz, Abfallmanagement, nachhaltigen Verkehr und andere grüne Initiativen umfassen.

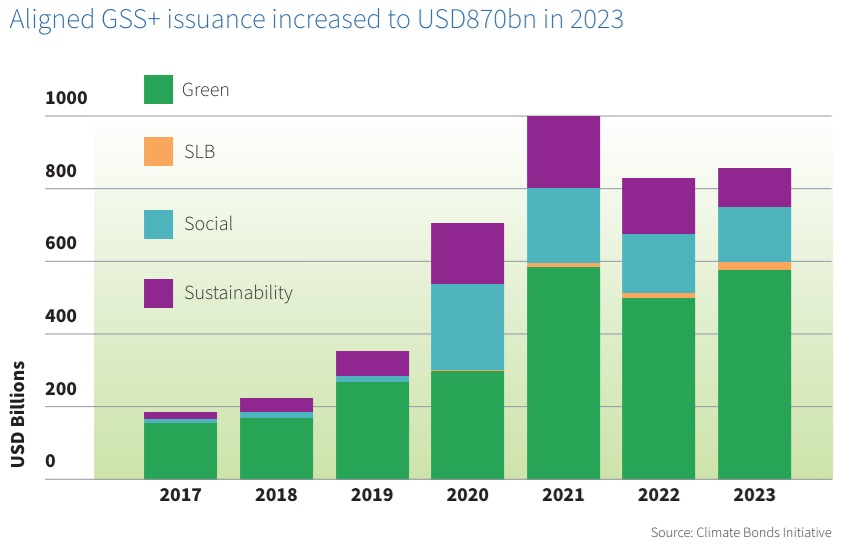

Nach Angaben der gemeinnützigen Climate Bonds Initiative wurden im Jahr 2023 weltweit neue nachhaltige Anleihen im Wert von 870 Mrd. USD emittiert, wodurch sich der ausstehende Betrag zum Jahresende auf die Rekordsumme von 4,4 Billionen USD erhöhte, verteilt auf über 43.000 einzelne Anleihen weltweit.

Grüne Anleihen machen weiterhin zwei Drittel des Marktes für nachhaltige Anleihen aus.

Es gibt aber auch andere Arten von nachhaltigen Anleihen: Mit Sozialen Anleihen zum Beispiel sollen neue Projekte finanziert und bestehende refinanziert werden, die eine positive soziale Wirkung haben. Die Projekte zielen meist darauf ab, einkommensschwache, arbeitslose oder anderweitig gefährdete Teile der Bevölkerung zu unterstützen.

Nachhaltigkeitsbezogene Anleihen (Sustainable-Linked Bonds, SLB) haben strukturelle Merkmale, wie z. B. Zinssätze, die an das Erreichen von Nachhaltigkeitszielen gekoppelt sind. Anders als grüne Anleihen sind sie nicht an die Umsetzung eines einzelnen Nachhaltigkeitsprojekts gebunden. Die Erlöse aus der Anleiheemission können für allgemeine Zwecke verwendet werden, die an eine übergeordnete Nachhaltigkeitsstrategie mit Zielen gebunden sind, die Jahr für Jahr gemessen werden können. Diese Anleihen sind die "generalistischste" Kategorie innerhalb der ESG-Anleihen, da sie ökologische und soziale Ziele oder eine Kombination aus beidem beinhalten können.

Fonds und ETFs, die in nachhaltige Anleihen investieren

In Europa gibt es knapp 300 Anleihefonds und ETFs, die unter Artikel 9 der SFDR, der im März 2021 in Kraft getretenen Verordnung der Europäischen Union über nachhaltige Finanzen, fallen. Das sind Strategien, die sich auf ein "klares nachhaltiges Ziel" konzentrieren und informell als "dunkelgrüne" Strategien bezeichnet werden.

In den ersten vier Monaten des Jahres verzeichneten diese Fonds Nettomittelzuflüsse in Höhe von 4,2 Mrd. EUR und damit ein organisches Wachstum von 5,4%, Das liegt über dem Wachstum von 3,3% des gesamten Universums der in Europa domizilierten Rentenfonds lag. Bis Ende April erreichten sie ein verwaltetes Vermögen von 75 Mrd. EUR.

Die Morningstar-Ratings geben einen nützlichen Hinweis darauf, wie diese Strategien in der Vergangenheit abgeschnitten haben (Sterne-Rating) und wie die Morningstar-Analysten sie im Vergleich zu ihren Mitbewerbern in der Zukunft einschätzen (Medalist Rating).

Ein weiteres Merkmal dieser Fonds ist ihr größeres Engagement in Euro. Ein Anleger, der sich entscheidet, von einer Allokation in traditionellen globalen Anleihen zu einer Allokation ausschließlich in nachhaltigen Anleihen zu wechseln, würde sein Engagement in Euro-Emissionen auf 61% fast verdreifachen, auf Kosten von US-Dollar-Emissionen, die auf 26% sinken würden.

Die zentrale Rolle Europas wurde im vergangenen Jahr erneut bestätigt: Es war mit einem Volumen von 405 Mrd. USD die größte Quelle für nachhaltige Schuldtitel, was 46% des Gesamtvolumens für 2023 entspricht. Lateinamerika und die Karibik verzeichneten einen Anstieg von 49% im Vergleich zum Vorjahr. Dagegen wirkte sich die Anti-ESG-Stimmung auf das Volumen in den USA aus, das um 38 % zurückging.

Auf der Ebene der einzelnen Länder liegt China mit 83,5 Mrd. USD an ausgegebenen grünen Anleihen im Jahr 2023 an der Spitze, gefolgt von Deutschland mit 67,5 Mrd. USD und den USA mit 59,9 Mrd. USD.

Grüne und nachhaltige Anleihefonds haben in der Regel einen höheren Anteil an Unternehmensanleihen, vor allem im Finanzsektor, und an Quasi-Staatsanleihen, was zu Lasten der traditionellen Staatsanleihen geht. "Das kann dazu führen, dass sie mehr zu kämpfen haben als herkömmliche Anleiheprodukte, wenn die Kreditmärkte ins Wanken geraten", warnt Dobrescu von Morningstar.

Regierungen emittieren grüne Anleihen zur Finanzierung der Bahn und erneuerbarer Energien

Laut dem GSS Bond Report von MainStreet Partners wird im Jahr 2023 mit mehr als 160 Mrd. USD ein globaler Rekord bei der Emission grüner Staatsanleihen erreicht. "Der saubere Verkehr ist der Sektor, der von staatlichen Emittenten am meisten finanziert wird. 43% des kumulierten Emissionsvolumens seit 2012 entfallen auf diesen Sektor - mehr als dreimal so viel wie auf die Kategorie, die vom übrigen Teil des Marktes am meisten finanziert wird, die erneuerbaren Energien", heißt es in der Studie.

Belgiens Green Bond von 2018 finanzierte zum Teil das Eisenbahnsystem, während in Frankreich die Erlöse zum Teil für Steuerbefreiungen für Projekte in den Bereichen erneuerbare Energien und Biodiversität verwendet wurden. In Asien hingegen werden grüne Anleihen als Reaktion auf die zunehmende Verstädterung häufig zur Finanzierung nachhaltiger Wohnungsbauprojekte eingesetzt.

Due Dilligence ist wichtig

Angetrieben von institutionellen Anlegern dürfte der Markt für grüne Anleihen in den kommenden Jahren weiter wachsen. Die Anleger müssen auf die Qualität der einzelnen Emissionen achten und Marketingversprechen misstrauisch gegenüberstehen.

Selektivität und Transparenz tragen dazu bei, dass die relevantesten und wirkungsvollsten grünen Projekte die notwendige Finanzierung erhalten. Da der Markt noch in den Kinderschuhen steckt und von Greenwashing geplagt wird, ist eine gründliche Recherche über die Emittenten für die Anleger entscheidend.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)