:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/65ZULTM63AT4J7TRZBDQ2L7XIA.jpg) In Europa domizilierte langfristige nachhaltige Fonds verzeichneten in den ersten vier Monaten des Jahres 2024 Nettozuflüsse, nachdem sie im Jahr 2023 zu kämpfen hatten. Wie auch auf dem Gesamtmarkt profitierten nachhaltige Fonds vom Appetit der Anleger auf festverzinsliche Strategien, während Aktien- und Mischfonds leer ausgehen.

In Europa domizilierte langfristige nachhaltige Fonds verzeichneten in den ersten vier Monaten des Jahres 2024 Nettozuflüsse, nachdem sie im Jahr 2023 zu kämpfen hatten. Wie auch auf dem Gesamtmarkt profitierten nachhaltige Fonds vom Appetit der Anleger auf festverzinsliche Strategien, während Aktien- und Mischfonds leer ausgehen.

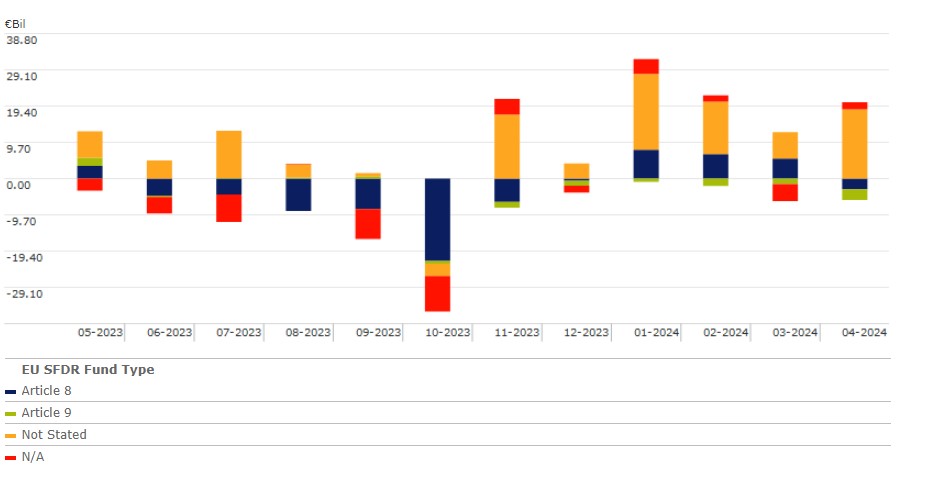

Allerdings sammelten nur Fonds, die unter Artikel 8 der Verordnung über die Offenlegung nachhaltiger Finanzinstrumente (Sustainable Finance Disclosure Regulation, SFDR) fallen, frisches Geld ein. Artikel 8 umfasst "hellgrüne" Fonds mit einem Fokus auf Umwelt, Soziales und Governance. Diese Fonds verzeichneten seit Jahresbeginn Nettozuflüsse in Höhe von 16,85 Mrd. EUR, obwohl der April nach drei positiven Monaten ins Minus drehte. Vorläufige Daten deuten darauf hin, dass auch der Mai ein positiver Monat für Artikel 8-Fonds war - die endgültigen Daten für Mai werden im Laufe dieser Woche veröffentlicht.

Artikel 9-Fonds, auch "dunkelgrüne" Fonds genannt, weisen ein nachhaltiges Anlageziel auf. Sie verzeichneten vier Monate in Folge Abflüsse, so dass sich die Nettorücknahmen seit Jahresbeginn auf 7,13 Mrd. EUR belaufen, so die Daten in Morningstar Direct.

Das Artikel 8- und Artikel 9-Fondsuniversum umfasst offene und börsengehandelte Fonds. Geldmarktfonds, Dachfonds und Feeder-Fonds sind ausgeschlossen. Fonds, die keine ESG-Merkmale aufweisen, werden als Artikel 6 ("nicht angegeben" in Morningstar Direct) eingestuft.

Die insgesamt positive Stimmung im Bereich der nachhaltigen Investitionen spiegelt sich auch in der europäischen Fondslandschaft insgesamt wider. Alles in allem sammelten die in Europa domizilierten Fonds in den ersten vier Monaten des Jahres 67,1 Mrd. EUR ein, wobei jeder Monat positive Nettozuflüsse aufwies.

Kapitalflüsse nach SFDR-Fonds-Typ: 1 Jahr

Quelle: Morningstar Direct. Daten per 12. Juni 2024.

Anleihe-Fonds verzeichnen Zuflüsse

Artikel-8-Fonds für festverzinsliche Wertpapiere sammelten zwischen Januar und April 60,42 Mrd. EUR ein, Artikel-9-Anleihenfonds 4,22 Mrd. EUR. Dem stehen Nettozuflüsse von 9 Mrd. EUR in Artikel 6-Fonds gegenüber.

"Die höheren Zuflüsse in Artikel-8-Rentenfonds im Vergleich zu Artikel-6-Rentenfonds spiegeln möglicherweise die Erwartung der Anleger wider, dass das länger anhaltende Zinsumfeld Anleihen mit Investment-Grade-Rating begünstigt, die in der Regel in ESG-orientierten Portfolios enthalten sind", sagt Hortense Bioy, Global Head Sustainability Research bei Morningstar.

Im Januar hatten die Finanzmärkte eingepreist, dass die Europäische Zentralbank die Leitzinsen im Jahr 2024 fünfmal senken wird, wobei die erste Senkung im Frühjahr erwartet wurde. Jetzt, nach der Zinssenkung Anfang des Monats, wird mit einer oder zwei weiteren Senkungen in diesem Jahr gerechnet. Die EZB hatte auch ihre Inflationsprognose angehoben, was die Hoffnung auf eine Lockerung der Geldpolitik dämpfte.

Bei den Artikel 9-Fonds wurden die Zuflüsse in festverzinsliche Wertpapiere - insgesamt 4,22 Mrd. EUR - durch die erheblichen Rücknahmen aus anderen Anlageklassen gedämpft, vor allem durch den Rekordwert von über 10 Mrd. EUR bei den Aktienfonds.

Artikel-8-Aktienfonds verlieren Gelder

Auch die "hellgrünen" Aktienfonds hatten weiterhin mit Abflüssen zu kämpfen und verzeichneten in den ersten vier Monaten des Jahres Nettomittelabflüsse von 19,52 Mrd. EUR. Diese Kategorie hat seit April 2023 monatliche Nettorücknahmen zu verzeichnen. Im bisherigen Jahresverlauf waren die europäischen Large Caps die Kategorie, die absolut am meisten Abflüsse erlitt. Im Gegensatz dazu beliefen sich die Nettozuflüsse in Artikel-6-Aktienfonds auf 41,77 Mrd. EUR.

Diese Divergenz kam für aufmerksame Beobachter nicht überraschend: "Es ist anzunehmen, dass einige Anleger im vergangenen Jahr einen vorsichtigeren Ansatz für ESG-Investitionen gewählt haben, nachdem 2022′s Underperformance von ESG und ESG-Strategien zum Teil auf ihre typische Untergewichtung in traditionellen Energieunternehmen und Übergewichtung in Technologie- und anderen Wachstumssektoren zurückzuführen war", schrieb Bioy von Morningstar im Januar 2024 im Bericht "SFDR Article 8 and Article 9 Funds: Q4 im Rückblick".

Viele nachhaltige Fonds verfolgen einen vorsichtigen Ansatz bei Investitionen in fossile Brennstoffe, und außerdem hat der Überfall Russlands auf die Ukraine die Kurse von Unternehmen im Verteidigungssektor in die Höhe getrieben. Dies spiegelt sich in den Indizes wider, die diese Märkte abbilden: Der Morningstar Europe Sustainability Index verlor im Jahr 2022 16,79%, während sich die Verluste des Morningstar Europe GR Index auf 11,11% (in Euro) beschränkten.

Betrachtet man die jüngste Entwicklung dieser beiden Morningstar-Indizes, ergibt sich für 2024 ein anderes Bild in Bezug auf die Performance: Der Morningstar Europe Sustainability Index ist seit Jahresbeginn um 10,87% (in Euro) gestiegen, während der breitere Markt mit +10,58% leicht zurückliegt (Daten per 12. Juni).

Bioy wies auch darauf hin, dass zusätzliche Faktoren wie Greenwashing und das sich ständig verändernde regulatorische Umfeld die Nachfrage der Anleger nach ESG-Fonds belasten. Die Welle der Neueinstufung von Fonds in Artikel 8 von 9 gemäß der SFDR Ende 2022 und andere Probleme im Zusammenhang mit der Umsetzung der Verordnung haben bei Anlegern und anderen Marktteilnehmern für Verwirrung gesorgt, sagte sie.

ETFs gewinnen an Marktanteil

Wie auf dem Gesamtmarkt gewinnen passive Strategien auch in der SFDR-Landschaft weiter an Marktanteilen. Passive Strategien haben seit Jahresbeginn 13,14 Milliarden Euro eingenommen, wobei das Gesamtvermögen der passiven Fonds nach Artikel 8 und 9 Ende April 683 Milliarden Euro betrug.

Das viel größere aktive SFDR-Universum (das Vermögen belief sich zum 30. April 2024 auf 4.761 Mrd. EUR) verzeichnete ebenfalls positive Nettozuflüsse in Artikel 8-Fonds (1,7 Mrd. EUR seit Jahresbeginn). Die aktiv verwalteten Artikel 9-Fonds hingegen mussten zwischen Januar und April 7,78 Mrd. EUR Verluste hinnehmen.

Aus Sicht des organischen Wachstums wiesen die Artikel 8-Fonds Ende April eine negative organische Wachstumsrate von 0,08% für die vergangenen 12 Monate auf. Dagegen verzeichneten die Fonds der Artikel 9-Gruppe ein negatives organisches Wachstum von 0,88%. Die Fonds, die nach der SFDR nicht als Artikel 8 oder Artikel 9 eingestuft werden, wiesen dagegen positive durchschnittliche organische Wachstumsraten auf.

Die Nachhaltigkeitsexperten von Morningstar veröffentlichen vierteljährliche Kapitalflussberichte. Der SFDR-Quartalsbericht für Q2 2024 wird voraussichtlich Ende Juli erscheinen.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)