.jpg)

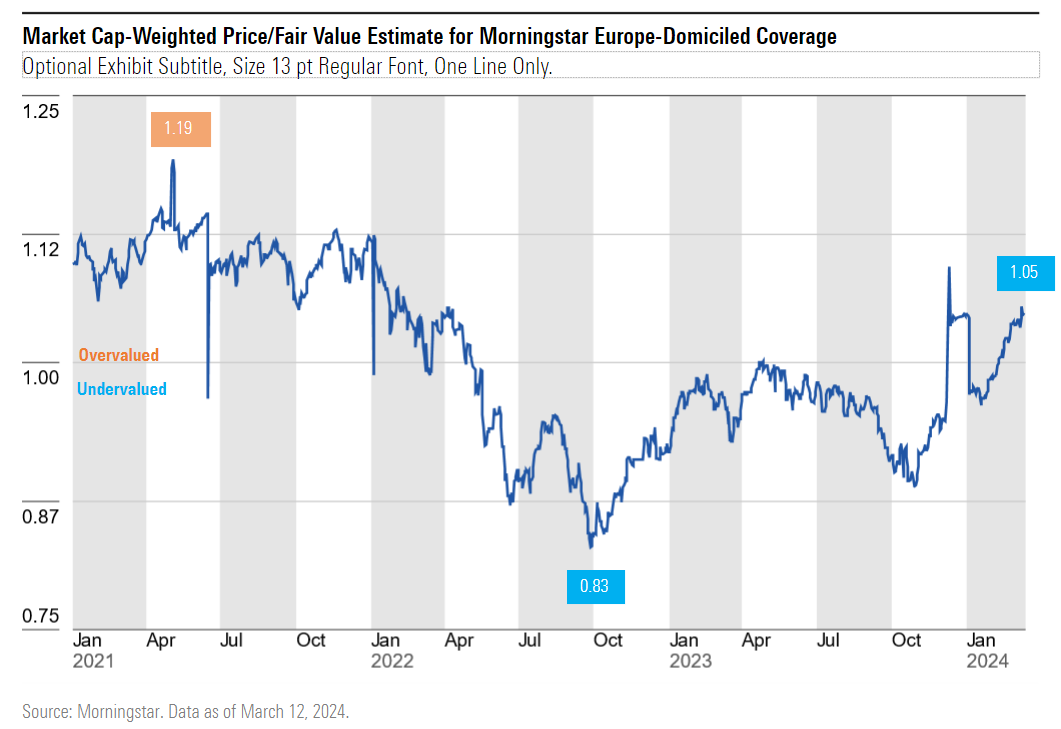

Nach einem starken Anstieg im ersten Quartal des Jahres sind die europäischen Aktien nicht mehr günstig. Der Markt insgesamt ist jetzt leicht überbewertet und wird mit dem 1,05-fachen unserer Fair Value-Schätzung gehandelt. Relativ gesehen wird Europa jedoch immer noch mit einem leichten Abschlag gegenüber nordamerikanischen Aktien gehandelt. Außerdem sind die Bewertungen in den einzelnen Sektoren sehr unterschiedlich, was Anlegern Chancen eröffnet.

Es gibt drei spezifische Sektoren, in denen Anleger unserer Meinung nach potenziell aufkommende Themen verpassen:

- Das Nachlassen des Inflationsdrucks auf verbrauchernahe Unternehmen

- Das Wachstum der Auftragsbestände bei wichtigen Industrieunternehmen

- Ein unterbewerteter Versorgungssektor, der eine zunehmend attraktive Einkommensquelle bietet

Wer profitiert von der sinkenden Inflation?

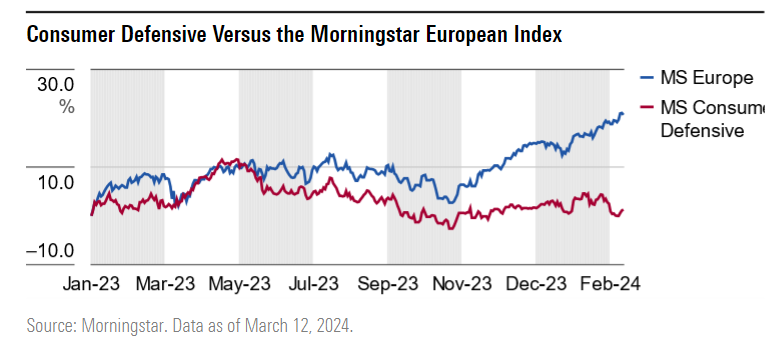

Der defensive Konsumsektor hat in den letzten zwölf Monaten deutlich schlechter abgeschnitten als der breitere europäische Markt. Ein großer Teil dieser Unterperformance ist auf die Lethargie der Verbraucher zurückzuführen.

Wir haben immer wieder die Vorzüge von defensiven Konsumgütern mit hoher Marktkapitalisierung angepriesen. Vor allem ihre Preissetzungsmacht - die Fähigkeit, Inflationserhöhungen an den Endverbraucher weiterzugeben und so ihre Gewinnspannen zu schützen. Aber nach einer so langen Zeit hoher Inflation sind viele Verbraucher einfach an ihre Grenzen gestoßen.

Dies zeigt sich in einem mangelnden Mengenwachstum bei vielen defensiven Konsumgüterunternehmen. Der Konsumgüterriese Nestle (NESN) zum Beispiel erzielte im Jahr 2023 ein Umsatzwachstum von 7,2 % - eine beeindruckende Leistung, wenn man bedenkt, dass das weltweite BIP-Wachstum im selben Zeitraum nur 3 % betrug. Das Mengenwachstum lag in diesem Zeitraum bei -0,3 %, wobei Preiserhöhungen den Rückstand von 7,5 % ausglichen.

Das zeigt, dass das Unternehmen in der Lage ist, Preiserhöhungen weiterzugeben, ist aber auch ein Indikator dafür, dass die Verbraucherinnen und Verbraucher als Reaktion auf die gestiegenen Preise ihre Einkäufe einschränken. Die jüngsten Zahlen zu den Einzelhandelsumsätzen im Vereinigten Königreich zeigen beispielsweise, dass die Verbraucher jetzt weniger Waren kaufen als vor der Pandemie.

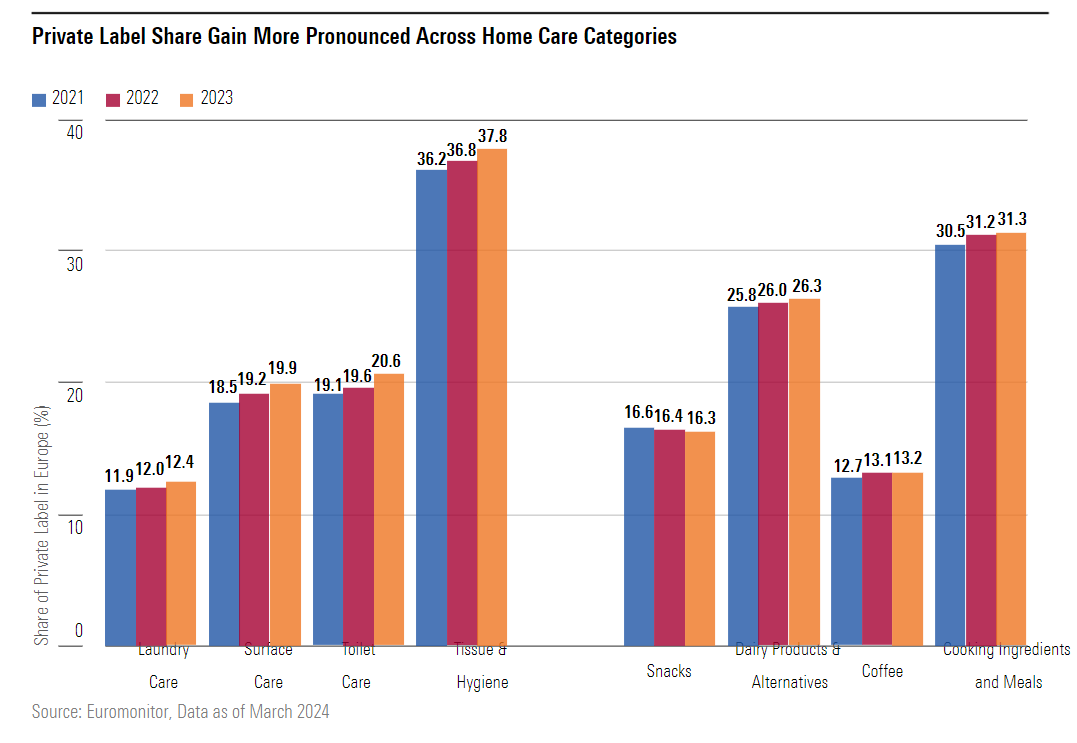

Ein weiteres Symptom dafür ist der Wechsel zu billigeren Alternativen, im Fachjargon "Downtrading" genannt. Jüngste Daten von Euromonitor haben gezeigt, dass Eigenmarken in zahlreichen Kategorien von Konsumgütern - insbesondere in solchen, in denen die Preissetzungsmacht nicht so stark ist - einen Aufschwung erleben.

Zum Glück lässt die Inflation endlich nach. In der Eurozone hat sich der Anstieg der Verbraucherpreise von 10,6 % auf dem Höchststand im Jahr 2022 auf nur noch 2,4 % verlangsamt, während er in den USA von 9,1 % auf 3,2 % gesunken ist. Da sich diese Rückgänge langsam in den Lieferketten bemerkbar machen, werden die Unternehmen der defensiven Konsumgüterindustrie davon profitieren und in den kommenden Monaten möglicherweise ein höheres Mengenwachstum verzeichnen.

Ein Teil dieser Gewinne muss möglicherweise in die Marken selbst reinvestiert werden, um sicherzustellen, dass sie relevant bleiben. Da der defensive Konsumsektor bis zu 15 % unter unserer Fair Value-Schätzung gehandelt wird, könnte dies jedoch ein Katalysator sein, um die Lücke zu schließen.

Auftragsbestände der Industrie wachsen wieder

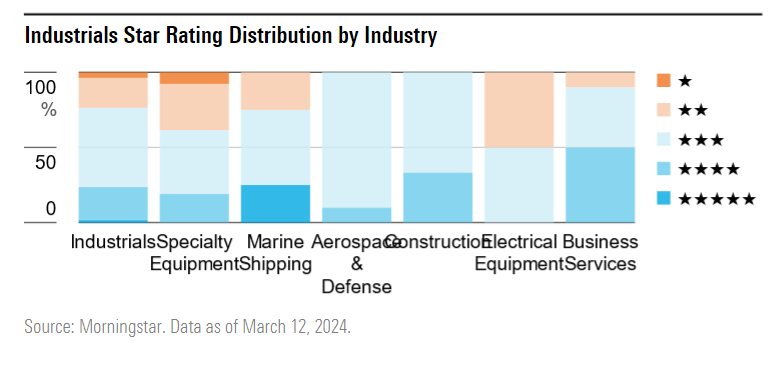

Die letzten Jahre waren keine leichte Zeit für europäische Industrieunternehmen, von denen viele buchstäblich auf dem Trockenen saßen und mit hohen Energiepreisen, geringem Wirtschaftswachstum und schwacher Nachfrage zu kämpfen hatten. Wenn man sich die Bewertungen ansieht, würde man das nicht vermuten. Industrieunternehmen sind einer der wenigen Sektoren, die mit einem Aufschlag auf unsere Fair Value-Schätzung gehandelt werden.

Natürlich sind Industriewerte alles andere als ein homogener Bereich: Sie umfassen alles, von Schifffahrtsunternehmen über Anbieter von Baumaterialien bis hin zu Schädlingsbekämpfungsunternehmen. Die Bewertungen in diesen Teilsektoren sind sehr unterschiedlich, wobei die Hälfte der Unternehmensdienstleistungen derzeit unterbewertet ist.

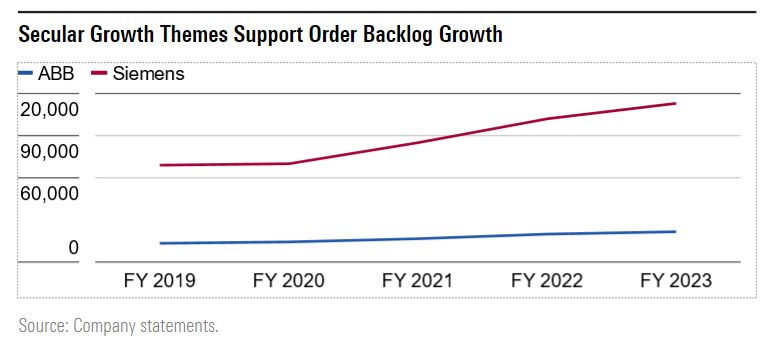

Ein strukturelles Thema, das sich herauskristallisiert hat, sind die wachsenden Auftragsbestände bei vielen großen Industrieunternehmen. Aktien wie Siemens [SIE], ABB [ABBN] und Schneider Electric [SU] haben alle wachsende Auftragsbestände gemeldet. Die Unternehmen, die von den wachsenden Auftragsbeständen profitieren, haben alle eines gemeinsam: Sie sind in einem der folgenden drei Themenbereiche engagiert, und im Fall der drei oben genannten Unternehmen haben sie einen "Wide Moat".

- Steigende Investitionen in die Energieeffizienz von Gebäuden

- Investitionen in Rechenzentren aufgrund von KI-Anforderungen

- Die Energiewende erfordert elektrische Nieder- und Mittelspannungsgeräte

Was bedeuten sinkende Zinsen für Einkommensaktien?

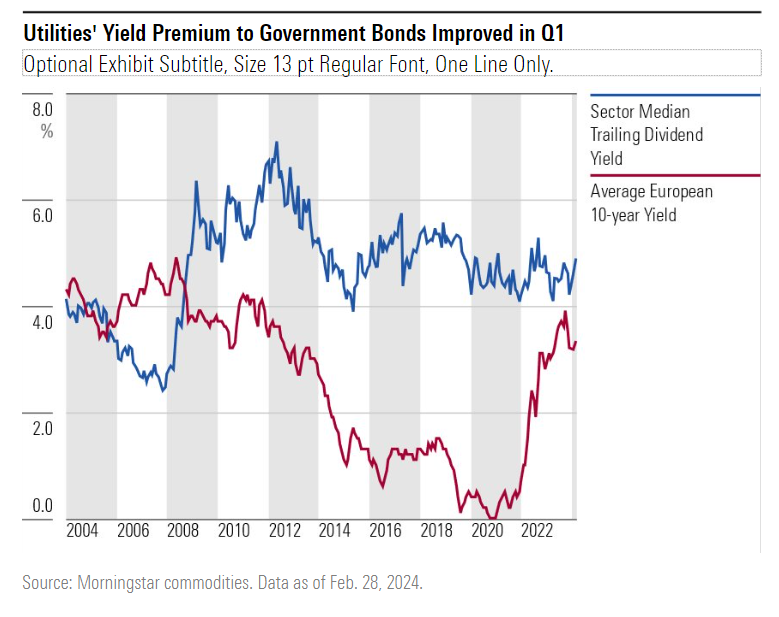

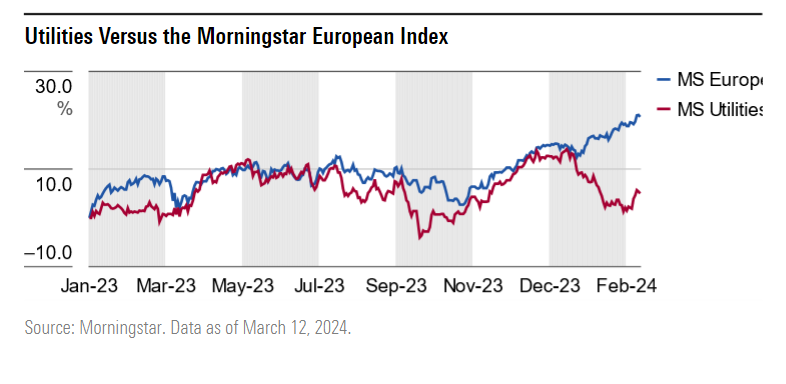

Die Aktien europäischer Versorger haben sich in den letzten zwölf Monaten schlechter entwickelt als der Gesamtmarkt, und diese Underperformance wurde im ersten Quartal 2024 besonders deutlich. Sinkende Gaspreise haben die Stromerzeuger getroffen, während die hohen Zinsen den gesamten Sektor durch erhöhte Schuldendienstkosten belastet haben. Versorgungsunternehmen, insbesondere die regulierten, haben in der Regel mehr Schulden als der Durchschnitt der Unternehmen.

Der Sektor als Ganzes wird jetzt mit einem ungewöhnlich großen Abschlag von 20 % gegenüber unserer Fair Value-Schätzung gehandelt. Ein möglicher Katalysator für die Schließung dieser Bewertungslücke sind sinkende Zinsen. Während des letzten Jahrzehnts bot der Versorgungssektor im Vergleich zu Staatsanleihen eine sehr attraktive Dividendenrendite. Dieser Trend kehrte sich im Jahr 2022 um, als die Zentralbanken die Zinsen anhoben und Anleihen zu einer echten alternativen Einkommensquelle für Anleger wurden, da sich die Renditelücke im letzten Jahr fast vollständig schloss.

Seitdem sind die Anleiherenditen jedoch wieder gesunken. Eine aktuelle Reuters-Umfrage ergab, dass 90 % der Ökonomen die erste Zinssenkung der EZB im Juni dieses Jahres erwarten, und die Ökonomen von Morningstar erwarten dasselbe von der Federal Reserve. In der Vergangenheit sind die Anleiherenditen gesunken, wenn sich die Zentralbanken auf eine Zinssenkung vorbereiten. In dieser Dynamik dürfte die Attraktivität von Versorgeraktien für Einkommensanleger weiter steigen, was die Aktienkurse ankurbeln könnte.