.jpg)

2023 war turbulent. Zu dem Zeitpunkt, als dieser Artikel verfasst wurde, waren die globalen Märkte im Jahresverlauf um fast 15% gestiegen. Das ist eine sehr solide Rendite angesichts der suboptimalen Marktbedingungen, mit denen wir konfrontiert waren. Die Renditen wurden jedoch nicht geradlinig erzielt, da es im April und Oktober zu zwei erheblichen Marktrückgängen kam. Man musste wirklich "dabei sein, um zu gewinnen".

Die Inflation ging von zweistelligen Werten Ende 2022 deutlich zurück und liegt jetzt bei 2,4% in der Eurozone und wahrscheinlich unter 3% in den USA. Das Wachstum in beiden Regionen ist jedoch unterschiedlich: Die Eurozone tritt auf der Stelle, die US-Wirtschaft wächst weiter.

Eine niedrigere Inflation bedeutet nicht, dass wir in sonnige Gefilde vorstoßen, und es ist wichtig, die Herausforderungen zu erkennen, die das Jahr 2024 mit sich bringen wird.

- Möglicherweise haben wir die Inflation noch nicht hinter uns. Die Energiepreise sind notorisch volatil, und ein Anstieg im Winter könnte große Auswirkungen haben. Auch wenn eine widerstandsfähige US-Wirtschaft erfreulich ist, bleiben die Arbeitsmärkte angespannt, und die Gefahr einer Überhitzung besteht weiter.

- Die Zentralbanken handelten rasch, um die Inflation zu bekämpfen, und hoben die Zinssätze auf das höchste Niveau seit der Zeit vor der globalen Finanzkrise. Die Auswirkungen der hohen Zinsen zeigen sich nun und werden 2024 das Wachstum negativ beeinflussen. Wir prognostizieren für das nächste Jahr einen Rückgang des BIP im Vergleich zu 2023.

How Should Investors Position Themselves?

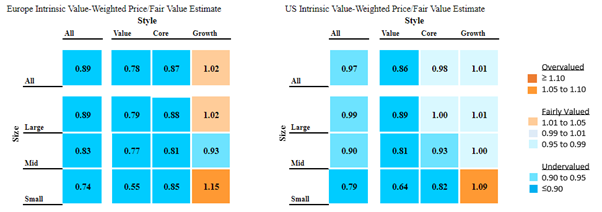

Auf den US-amerikanischen und europäischen Märkten sind ähnliche Muster zu beobachten. Insgesamt sind die Märkte selbst noch immer unterbewertet, wenn auch im Falle der USA nur knapp. Innerhalb dieser Märkte ist das Bild zweigeteilt.

Wachstumswerte sind in beiden Regionen leicht überbewertet, eine Situation, die sich unseres Erachtens nicht so bald ändern wird, weil die Zinssätze im nächsten Jahr wahrscheinlich sinken und sich die Anleger der Vorteile durchaus bewusst sind, die niedrigere Zinssätze für Wachstumswerte mit sich bringen.

Gibt es Chancen bei Value-Aktien?

Value-Aktien werden mit einem attraktiven Abschlag auf ihren inneren fairen Wert gehandelt, vor allem in Europa. Die Gründe hierfür liegen auf der Hand: Anleger sind nach wie vor besorgt über die Gesundheit der Wirtschaft, und Value-Aktien, die häufig aus zyklischen Bereichen stammen, werden einen Rückschlag einstecken müssen, wenn die Wirtschaft im Jahr 2024 stottert. Dennoch sehen wir innerhalb des Value-Segments Chancen, insbesondere bei Unternehmen mit einem Economic Moat, also einem strategischen Wettbewerbsvorteil.

Und schließlich bleiben Small-Cap-Werte der kranke Mann der Aktienmärkte. Für viele Anleger verbinden sie das Schlechteste aus beiden Welten: ein zyklisches Engagement mit den Nachteilen eines kleinen Unternehmens, wie etwa dem eingeschränkten Zugang zu billigen Krediten. Natürlich hat alles seinen Preis, und ein Aufwärtspotenzial von 50% bei US-Small-Caps ist verlockend. Seien Sie sich aber des langfristigen Risikos bewusst.

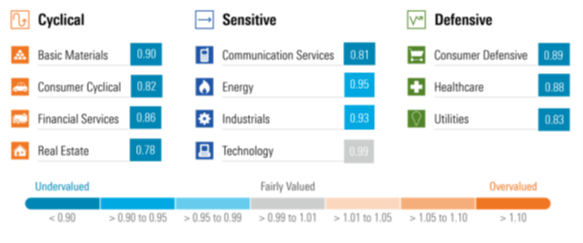

In welche Sektoren sollte ich investieren?

Auf globaler Basis bieten etwa zyklische Konsumgüter, Kommunikation und Immobilien derzeit die attraktivsten Abschläge. Es lohnt sich zwar, diese Bereiche genauer unter die Lupe zu nehmen, aber es gibt keinen offensichtlichen Katalysator, der die Lücke zum fairen Wert schließen könnte, abgesehen von einer wesentlichen Verbesserung des zugrunde liegenden makroökonomischen Umfelds.

Stattdessen weise ich auf zwei andere Sektoren hin, die man 2024 im Auge behalten sollte, und zwar aus dem Grund, dass sie nicht immer billig waren; ihre attraktiven Abschläge entstanden erst kürzlich. In einer unsicheren makroökonomischen Lage könnten sich die defensiven Qualitäten beider Sektoren als hilfreich erweisen, sollte sich der Wind zum Schlechteren drehen.

Gesundheitswesen

Es kommt selten vor, dass wir diesen Sektor als attraktiv herausstellen, weil Investoren seine defensiven Qualitäten und sein Wachstumsprofil in der Regel sehr schätzen. Dieses Mal jedoch sind die Anleger besorgt über auslaufende Patente und darüber, ob das Innovationswachstum das Problem in den nächsten Jahren ausgleichen kann. Wir sehen viele interessante Innovationsbereiche, insbesondere in der Onkologie und Immunologie, die traditionell eine starke Preissetzungsmacht haben.

Versorger

Es ist kein Geheimnis, warum Anleger in den letzten sechs Monaten ihren Enthusiasmus für den Versorgersektor verloren haben. In den letzten zehn Jahren bot der Sektor in Europa eine attraktive Dividendenrendite von über 4,5%. Verglichen mit dem Hungerlohn, den Staatsanleihen damals boten, war die Wahl für Einkommen suchende Investoren leicht. Heute liegen die Renditen 10-jähriger Staatsanleihen über den Erträgen von Versorgeraktien, und die Anleger sind nicht mehr so begeistert. Dieses Muster wird sich umkehren, wenn die Zinssätze sinken, was einem Sektor Aufwärtspotenzial verschafft, der mit hohen Abschlägen gehandelt wird.

.jpg)