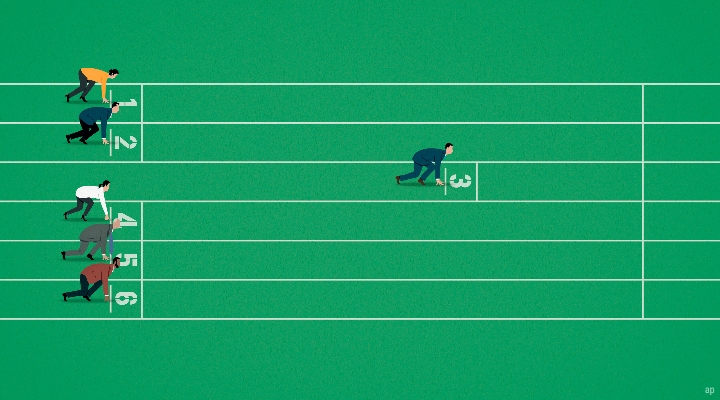

Laut Morningstar-Daten lagen im Oktober 2023 zwischen dem besten börsengehandelten Produkt (in Bezug auf die Rendite) und dem schlechtesten über 111 Prozentpunkte.

Die Tops: Kryptos

In den Top 12 der passiven börsengehandelten Produkte (ETPs) finden sich im Oktober nur Instrumente, die Bewegungen von Kryptowährungen abbilden. Es war nach dem Januar der zweitbeste Monat des Jahres für das gesamte Krypto-Universum. Ein Anleger im Bereich der digitalen Währungen sprach treffend vom "Uptober".

Insbesondere Solana erlebte einen äußerst positiven Monat mit einem beeindruckenden Sprung von 80 %. So erreichte der SOL-Token locker den Wert von vor einem Jahr. Die schweren Verluste von November und Dezember 2022, als SOL innerhalb von acht Wochen von 36,7 USD auf 11,9 USD abstürzte, wurden wettgemacht.

Die Wachstumskurve von Solana war in den letzten Jahren besonders schwankungsanfällig und erlebte ein erhebliches Auf und Ab: so erreichte der SOL-Token im November 2021 einen Höchststand von stolzen 250 USD - und fiel danach unter 10 USD. Hintergrund sind der Krypto-Winter, den der Markt 2022 durchlief, einschließlich der Vertrauenskrise rund um FTX. FTX war einer der Hauptakteure der Branche, der das Solana-Ökosystem unterstützte.

Kryptowährungen erhielten zuletzt auch Rückenwind und Unterstützung von großen Unternehmen. So gab Visa am 5. September bekannt, dass es die Solana-Blockchain in seine USDC-Stablecoin-Abrechnungsinfrastruktur integriert hat und sich am Solana-Inkubator-Projekt beteiligt, das Web3-Startups bei der Einführung von Blockchain unterstützen soll.

Bitcoin verzeichnete den höchsten Monatsschlusskurs seit Mai 2022 und erreichte 33.334 USD, was einem Wachstum von 30 % entspricht.

Und die Flops

In der Rangliste der ETPs, die im Oktober am meisten an Wert verloren haben, nimmt der Electric Vehicle Charging Infrastructure UCITS ETF (ELEC) den zweiten Monat in Folge den ersten Platz ein. Im letzten Monat ging es 31 % bergab und in den letzten 12 Monaten 71 %. Es folgen der First Trust Nasdaq® Clean Edge® Green Energy UCITS ETF (QCLN NA) und der SG ETN Smart Mobility (ECARS) mit einem Rückgang von 21 % bzw. 19 %.

In der gesamten Rangliste sind im Wesentlichen nur thematische Strategien zu finden, die in unterschiedlicher Weise mit der Energiewende verbunden sind. Der Hauptgrund dafür ist, dass der Sektor der erneuerbaren Energien besonders anfällig für steigende Zinssätze ist, da viele Unternehmen langfristige Verträge abschließen und den Preis, zu dem sie Energie verkaufen, vor der Entwicklung ihrer Projekte festlegen. Da die Inflation weltweit in die Höhe geschnellt ist, sind die Unternehmen der grünen Energiebranche von enormen Kostensteigerungen betroffen, während die hohen Zinssätze das Schuldenmanagement verteuern.

Die restriktive Geldpolitik, die auf die Bekämpfung der Inflation abzielt, hat die Beschaffung von Finanzmitteln sehr teuer gemacht, was zu einem Anstieg der Kosten für die Erzeugung von Strom aus neuen Anlagen, die mit erneuerbaren Energiequellen wie Sonnen- und Windenergie betrieben werden, um bis zu 33 % geführt hat.

Wie immer haben wir inverse und gehebelte Fonds ausgeklammert. Da es sich bei diesen Instrumenten um rein passive Produkte handelt, spiegeln sie die Entwicklung der Märkte wider, ohne die (gute oder schlechte) Tendenz eines aktiven Managers zu berücksichtigen.