Wer vor einem Jahr in einen thematischen ETF zum Thema Solar investiert hätte, hätte bis heute zwischen 36 und 41% seines Geldes verloren. Es scheint ein Paradoxon zu sein, in einer Zeit, in der die Solarenergieproduktion ein Allzeithoch erreicht.

Tatsächlich hat die durch den Krieg in der Ukraine ausgelöste Energiekrise den Investitionen in erneuerbare Energien, insbesondere in Europa, einen außerordentlichen Auftrieb gegeben. Laut einer Analyse von SolarPower Europe ist die EU auf dem besten Weg, ihre selbstgesteckten Ziele für Solarenergie zu erreichen, wobei mehrere Länder ihre Ziele übertreffen: Die Mitgliedstaaten wollen bis 2030 insgesamt 90 GW (GigaWatt) Solarenergie-Kapazitäten installiert haben.

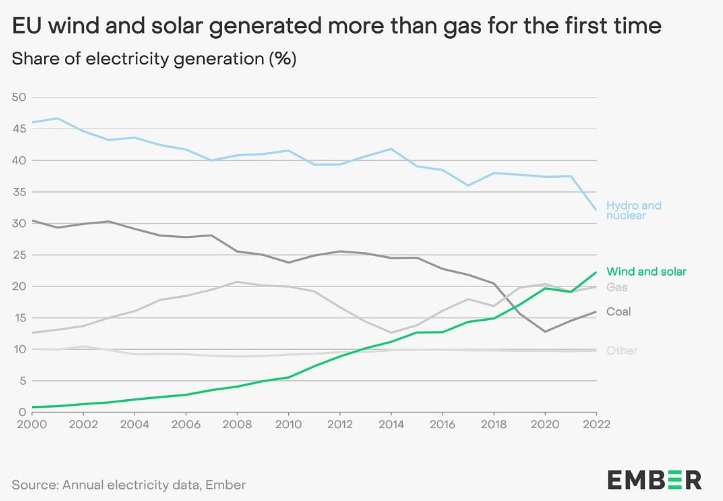

Daten des Think Tanks Ember zeigen uns, dass im vergangenen Jahr 22% des Stroms in der EU durch Sonnenkollektoren und Windturbinen erzeugt wurden, verglichen mit 20%, die auf die Nutzung von Erdgas zurückzuführen sind. „Europa hat das Schlimmste der Energiekrise vermieden“, sagt Dave Jones, Datenleiter bei Ember. „Die Schocks des Jahres 2022 verursachten nur einen geringen Anstieg (1,5 %, Anm. d. Red.) bei der Kohleverstromung und gleichzeitig eine riesige Welle der Unterstützung für erneuerbare Energien.“

Solarmodul-Margen unter Druck

Schätzungen von BNEF zufolge wird der weltweite Solarenergiebedarf im Jahr 2023 voraussichtlich den Rekordwert von 392 GW erreichen, was einem Anstieg von mehr als 55% im Vergleich zu 2022 entspricht. Allerdings gibt es einige Probleme, die die Hersteller belasten.

„Das Wichtigste ist die Überkapazität, da das Angebot für die aktuelle Nachfrage mehr als ausreicht“, erklärt Fabrizio Arusa, Senior Relationship Manager ETF-Spezialist bei Invesco. „Solarmodule werden derzeit zu historischen Tiefstpreisen von 16 Cent pro Watt verkauft, wobei Prognosen zufolge bis Ende des Jahres noch ein Rückgang erwartet wird. Das belastet die Margen, ist aber ein Plus für die Solarbranche.“ Tatsächlich sind die Kosten für Photovoltaikmodule im letzten Jahrzehnt um 90% gesunken, was die Klimastrategie heute tragfähig macht, aber Auswirkungen auf die Bilanzen der produzierenden Unternehmen hat.

„Die Leistung von Solarunternehmen wurde durch eine Vielzahl von Faktoren negativ beeinflusst, darunter steigende Materialkosten, Verzögerungen bei Genehmigungen, hohe Zinssätze und politische Unsicherheit in Schlüsselmärkten“, sagt Madeline Ruid, Research-Analystin bei Global X ETF. „Insbesondere die hohen Preise für Polysilizium (oder kristallines Silizium, ein Material, das aus falsch ausgerichteten Siliziumkristallen besteht, Anm. d. Red.) aufgrund der gestiegenen Nachfrage und der Inelastizität des Angebots haben zu höheren Kosten entlang der gesamten Lieferkette geführt", erklärt sie. Dies hat zu erheblichen Verzögerungen bei Projekten und einer geschwächten Nachfrage geführt.

Dann sind da noch die USA. „Der jüngste Zusammenbruch des Themas Solarenergie ist hauptsächlich auf die enttäuschende Leistung der US-Produzenten zurückzuführen, die Opfer höherer Zinssätze und niedriger Energiekosten sind“, kommentiert Fabio Massellani, Vertriebsmitarbeiter Italien von HANetf. „Dies wird deutlich, wenn wir uns die vierteljährlichen Gewinnberichte von Branchenführern wie Enphase (ENPH) ansehen, die berichten, dass sich die US-Nachfrage nach neuen Solaranlagen für Privathaushalte als schwächer erwiesen hat als erwartet. Dies führte zu überschüssigen Lagerbeständen und verlangsamte das Umsatzwachstum.“

Hausbesitzer und Endkunden von Unternehmen wie Enphase, First Solar (FSLR) und Sunpower (SPWR) sehen sich daher mit höheren Finanzierungskosten und den niedrigen Preisen für Netzenergie konfrontiert, was zusammengenommen ihren Anreiz verringert, aus energetischer Sicht autark zu werden.

„Hohe Zinssätze beeinträchtigen die Verbraucherstimmung und verändern die Erschwinglichkeitsberechnungen für diejenigen, die über Solarenergie nachdenken“, fährt Arusa von Invesco fort.

Notwendige Korrektur

Der Sektor hat jedoch in den kommenden Jahren noch viel Raum für Wachstum. „Wir gehen davon aus, dass einige der jüngsten Gegenwinde in den kommenden Quartalen nachlassen werden, da sich die Dynamik der Polysiliciumkosten verbessert und die politischen Bemühungen zum Abbau von Genehmigungshindernissen und zur Förderung des Cleantech-Wachstums fortgesetzt werden“, sagt Madeline Ruid. „Insbesondere die Preise für Polysilizium sind in den letzten sechs Monaten mit der Erhöhung der Produktionskapazität schrittweise gesunken, und die Hersteller von Solarzellen und -modulen sollten in der Lage sein, ihre Margen zu verbessern und die Preise zu stabilisieren." Dies werde kurzfristig zu einer Erholung der Nachfrage führen.

Für Massellani von HANetf ist der Rückgang der Bewertungen positiv. Auf lange Sicht sei der Sektor attraktiv und deshalb sei der aktuelle Rückgang der Aktienkurse eine gute Nachricht. „Laut Prognosen des US-Energieministeriums wird erwartet, dass Solarenergie bis 2035 den größten Beitrag zur Stromerzeugung in den Vereinigten Staaten leisten und 40% der Kapazität ausmachen wird. In Wirklichkeit bestand eines der Risiken in hohen Bewertungen und teuren Multiplikatoren.“

Ein Konzept, das auch Arusa teilt: „Aus einer längerfristigen Perspektive sind wir weiterhin davon überzeugt, dass die Energiewende ein grundlegendes Thema ist und dass die wachsenden Schäden durch den Klimawandel eine Rolle bei der Steigerung der Nachfrage spielen sollten."

Chancen und Risiken

Wie bei allen thematischen Strategien müssen Anleger die Dynamik des gewählten Themas und die damit verbundenen Risiken sowie den ihren Zeithorizont sorgfältig abwägen, bevor sie in dieses investieren.

Im Fall der Solarenergie handelt es sich also nicht um einen besonders großen Sektor mit Hunderten von Spielern, sondern um 30 bis 40 börsennotierte Unternehmen, die als Subsystembauer oder Installateure sowohl für private als auch für öffentliche Photovoltaikprojekte tätig sind.

„Die erwarteten Wachstumsraten der in der Branche tätigen Unternehmen sind aus wirtschaftlicher Sicht sehr interessant“, sagt Massellani. „Sowohl der Umsatz als auch der EPS (Earnings per Share, Anm. d. Red.) werden in der gesamten Branche voraussichtlich um 10 bis 20% pro Jahr steigen. Kleinere innovative Akteure können sogar noch schnellere Raten erzielen. Dieses Wachstum wird sowohl durch neue Kapazitäten, die auf Versorgungsebene installiert werden, als auch durch Solaranlagen für Privathaushalte vorangetrieben. Eine weitere Chance für Investoren bietet das günstige regulatorische und politische Umfeld, das Solarenergie in entwickelten Märkten sowohl als Lösung zur Dekarbonisierung der Stromerzeugung als auch als Möglichkeit zur Energieunabhängigkeit von Öl exportierenden Ländern fördert.

„Unserer Ansicht nach stellt der US-Markt eine erhebliche Chance für Solarunternehmen dar, da der Inflation Reduction Act (IRA) weiterhin erheblichen langfristigen Rückenwind bieten dürfte“, so Ruid. Im ersten Jahr nach Inkrafttreten des IRA, im August 2022, kündigten Solarunternehmen den Bau oder die Erweiterung von mehr als 50 Produktionsstätten in den USA an. Zusammen könnten diese Anlagen die Produktion von Solarstromanlagen um mehr als 70 GW steigern, was für die Deckung der gestiegenen Nachfrage nach Solarprojekten von entscheidender Bedeutung sein könnte. Canadian Solar (CSIQ), Enphase, First Solar, Meyer Burger Technology (MBTN) und JA Solar (72459) gehören zu den Unternehmen, die solche Investitionen angekündigt haben.

Zu den Risiken, die Anleger beachten sollten, gehören sicherlich Handelsbeschränkungen, die sich negativ auf diesen Sektor auswirken könnten, da die Produktion immer noch über die ganze Welt verstreut ist und chinesische Produzenten eine wichtige Rolle in der Wertschöpfungskette spielen. Darüber hinaus könnten anhaltend niedrige Preise für fossile Brennstoffe die öffentliche Akzeptanz von Solarenergie bremsen.

"Meiner Meinung nach muss ein Investor sich genau überlegen, in welche Art von Unternehmen er investieren sollte, um die Rendite zu maximieren", erklärt Massellani weiter. Das wirkliche Wachstum in der Solarbranche entstehe nicht durch den Verkauf zusätzlicher Energie an die Öffentlichkeit, sondern durch den Ersatz bestehender Erzeugungskapazitäten durch Solar. Es gehe darum, in Unternehmen der Hardware-Wertschöpfungskette zu investieren. Hier gebe es nur einige sehr ausgewählte Versorgungsunternehmen mit günstigen Eigenschaften.