Die Ergebnisse von Apple für das zweite Quartal übertrafen unsere Schätzungen angesichts der überdurchschnittlichen Entwicklung der iPhone- und Dienstleistungs-Umsätze. Wir hatten eine Verlangsamung bei den Hardware-Produkten erwartet, nachdem das Unternehmen Jahre lang ein starkes Wachstum durch den Trend zu Work- und Learn-from-Home in Folge der Pandemie sowie durch die ersten Einführungen von 5G verzeichnet hatte.

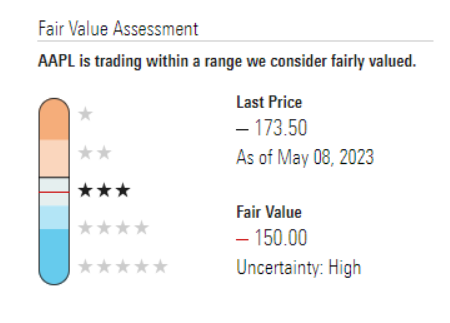

Obwohl die meisten Segmente im Jahresvergleich zurückgingen, stimmt uns positiv, dass die iPhone- und Dienstleistungseinheiten ein bescheidenes Wachstum aufwiesen. Wir bleiben für die nächsten Quartale vorsichtig, da der makroökonomische Gegenwind anhält, obwohl wir einräumen, dass der Titel (wide moat) besser abschneiden dürfte als viele seiner Smartphone-Konkurrenten. Unsere Fair Value-Schätzung liegt nach wie vor bei 150 USD pro Aktie, und die Aktie erscheint auf dem aktuellen Niveau überbewertet.

Der Umsatz des Quartals in Höhe von 95 Mrd. USD sank im Jahresvergleich um 3 %, wobei Rückgänge bei iPad (13 %), Mac (31 %) und Wearables (1 %) zu verzeichnen waren. Mac und iPad hatten mit zeitlichen Unterschieden bei der Produkteinführung sowie mit einer schwächeren Nachfrage zu kämpfen. Positiv zu vermerken ist, dass der iPhone-Umsatz im Jahresvergleich um 2 % auf 51 Mrd. US-Dollar gestiegen ist, was auf die Stärke in Schwellenländern wie Indien zurückzuführen ist. Zudem stiegen vermutlich die durchschnittlichen Verkaufspreise. Da das iPhone 14 Pro im Vergleich zum Basismodell iPhone 14 über eine bessere Kamera und einen besseren Prozessor verfügt, gehen wir davon aus, dass dies dazu beitragen wird, den Rückgang der Stückzahlen in naher Zukunft auszugleichen.

Der Umsatz der Dienstleistungen stieg im Jahresvergleich um 6 % auf 21 Mrd. USD, wobei App Store, Apple Music, iCloud und Apple Pay besonders stark waren. Apple hat jetzt über 975 Millionen bezahlte Abonnenten (von 935 Millionen im letzten Quartal). Das ist unserer Meinung nach ein gutes Zeichen für ein anhaltendes Wachstum bei den Dienstleistungen.

Das Management stellte fest, dass der Quartalsumsatz bei konstanten Wechselkursen gestiegen wäre (500 Basispunkte Gegenwind durch Wechselkurse). Die Bruttomargen stiegen im Vergleich zum Vorquartal um 130 Basispunkte auf 44 %, was auf einen besseren Produktmix zurückzuführen ist. Da sich die Hardware-Verkäufe abschwächen werden, während die Dienstleistungsumsätze stabil bleiben, gehen wir davon aus, dass die Bruttomargen von Apple für den Rest des Geschäftsjahres 2023 über 44 % liegen werden.