Es ist Frühling - und Europa lagert aktuell doppelt so viel Gas wie zur gleichen Zeit letztes Jahr. In seinen Bemühungen, den Albtraum einer wirtschaftlichen und humanitären Krise abzuwenden, war es so erfolgreich, dass es Ende des Jahrzehnts einen Überfluss an Gas haben könnte.

Milde Temperaturen und der Gaspreisschock in den ersten Monaten nach Kriegsbeginn förderten zwar diesen dramatischen Umschwung, entscheidend aber war der Politikwechsel. Zusätzliche Kapazitäten an Energie aus Wind und Sonne auf Rekordniveau stabilisierten das Stromnetz und die Notfallmaßnahmen der EU zur Drosselung der Gasnachfrage erwiesen sich als erfolgreich.

Am 21. März entsprachen die gesamten Lagerbestände der EU einer Leistung von 625 Terawatt-Stunden (TWh), so die Daten von Gas Infrastructure Europe, kurz GIE. Das waren 55,6% der Gesamtkapazität, ein Jahr zuvor waren es 25,7%.

Laut Internationaler Energieagentur fiel 2022 in der Europäischen Union die Nachfrage nach Erdgas um 55 Milliarden Kubikmeter (bcm) oder 13%. Das war der stärkste, jemals gemessene Rückgang. Er entspricht der Menge, die es braucht, um 40 Millionen Haushalte mit Gas zu versorgen. Und der Trend hält 2023 an.

Die niedrigere Nachfrage half, den Gaspreis von seinem Allzeithoch bei EUR 340 letzten August auf EUR 42 Ende März zu senken. Das einzige Mal, dass Europa zu Frühlingsbeginn noch mehr Gas auf Lager hatte, war 2020, als der Zusammenbruch der globalen Nachfrage in der Corona-Pandemie die Front-Month Futures unter EUR 9 drückte.

Eine Zukunft ohne russisches Gas

All das versetzt Europa in eine Position der Stärkte, wenn es darum geht, seine Zusicherung einzuhalten, die Importe fossiler Energieträger aus Russland bis 2027 komplett einzustellen. Nach Angaben der Denkfabrik Bruegel wurden die Pipeline-Lieferungen bereits von 40% vor dem Krieg auf aktuell 7% gedrosselt. Wie in einem früheren Artikel dieser Serie bereits erklärt, ergibt das jedoch nicht das vollständige Bild: Als die Pipilines 2022 geschlossen waren, stiegen die Importe von Flüssiggas (LNG) aus Russland um 50%. Die Selbstverplichtung der EU schließt aber russisches Flüssiggas ein.

Russland hat seine Energie zu Schleuderpreisen exportiert, um politisch Druck ausüben zu können, profitiert aber weiterhin vom Gasverbrauch Europas.

"Wir können und sollten so schnell wie möglich auf russisches Gas verzichten, dabei allerdings unsere Energiesicherheit im Auge behalten", sagte der EU-Energie-Kommissar Kadri Simson am 9. März bei einem Treffern mit EU-Parlamentariern. "Ich ermutige alle Mitgliedsstaaten und Unternehmen, kein Flüssiggas aus Russland mehr zu kaufen und keine neuen Lieferverträge mehr zu unterschreiben, wenn die alten auslaufen", betonte Simson und fügte hinzu, dass das jene anderen Lieferanten rückversichern könnte, mit denen Europa gerade Verträge auszuhandeln versucht.

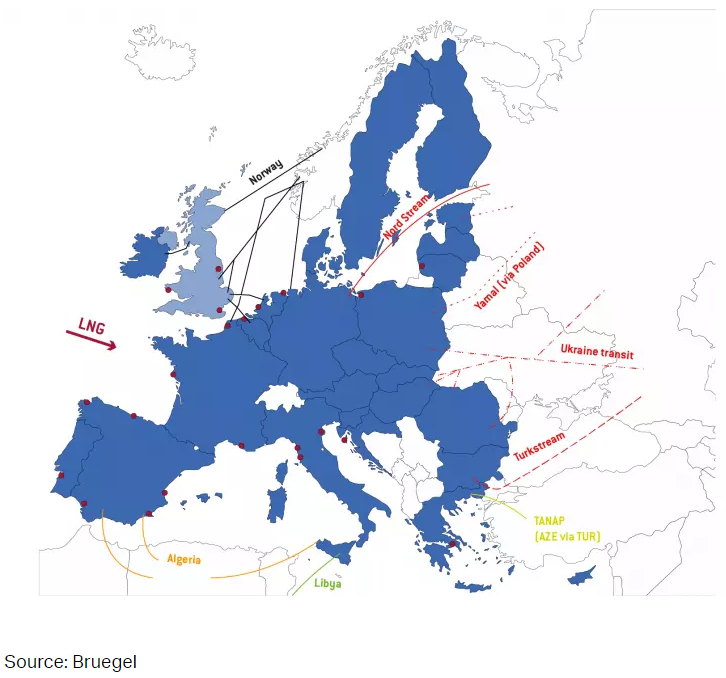

Die unten stehende Karte zeigt die wichtigsten Pipeline-Routen für den Import von Flüssiggas in die EU sowie die Standorte der LNG-Terminals. Der größte Teil wurde durch vier Korridore aus Russland geliefert: Nord Stream und Yamal durch Polen wurden stillgelegt, während einige Lieferungen durch die Ukraine und Turkstream weiterlaufen.

Main EU Natural Gas Imports Routes

Wie viel ist zu viel LNG?

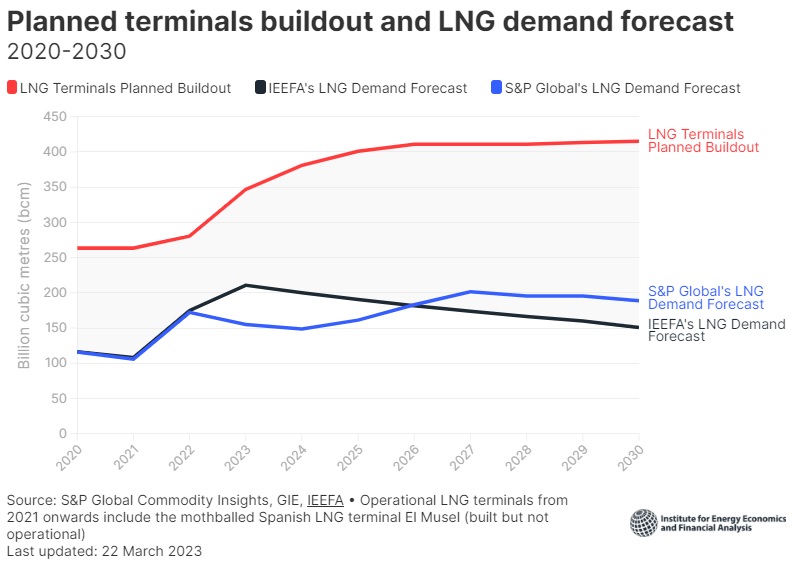

Die EU ist gerade dabei, die Zahl ihrer LNG-Terminals zu verdoppeln, um die Importe auf dem Seeweg abwickeln zu können. So will sie das Loch stopfen, das das russische Gas hinterlassen hat. Allerings könnte es dazu führen, dass Europa 2030 doppelt so große Importkapazitäten hat, wie es benötigt - zumal erneuerbare Energien einen immer größeren Marktanteil gewinnen.

Laut einer neuen Analyse des Institute for Energy Economics and Financial Analysis (IEEFA) riskieren die europäischen Länder, riesige Geldsummen für die Infrastruktur von Gasimporten zu verschwenden, die sie nach Ende der Krise nicht mehr brauchen. Europas Infrastruktur-Netzwerk besteht aktuell aus 31 Terminals, die bereits für den Import von Flüssiggas in Betrtieb sind; 32 weitere werden zurzeit gebaut oder geplant.

"Einerseits sehen die Länder die Notwendigkeit, mehr Terminals zu bauen, um LNG von anderen Quellen zu importieren und die Energiesicherheit zu gewährleisten. Andererseits enthüllte die Krise Europas große Abhängigkeit von fossilen Brennstoffen und beschleunigte die Entwicklung zusätzlicher Projekte für erneuerbare Energien. Darüber hinaus förderte sie Methoden zur Steigerung der Energieeffizienz und die Implementierung von Nachfrage-Mechanismen, die den Gasverbrauch verringern", so die Analyse.

Ihre Ergebnisse zeigen die große Diskrepanz zwischen der prognostizierten Nachfrage nach LNG in Europa und den Kapizitäten, die sich gerade in Planung oder Bau befinden. Stark steigende Kapazitäten stehen im Kontrast zu der vermutlich gleichbleibenden Nachfrage.

IEEFA rechnet 2023 mit einer Steigerung der Nachfrage nach Flüssiggas um 19%, 2024 mit einem Rückgang um 5% und in der Zeit danach mit starken Nachfrageeinbrüchen. Sollte der REPowerEU-Plan wie vorgesehen starten, erwartet die Denkfabrik, dass die Gasnachfrage in der Region um 40% bis 45% unter das Niveau von 2019 fällt.

Das bedeutet, Europas Kapazitäten bei LNG-Terminals könnten - ausgehend von den aktuellen Infrastrukturplänen - im Jahr 2030 mehr als 400 Milliarden Kubikmeter betragen, wohingegen laut IEEFA und S&P Global Commodity Insights die Nachfrage zwischen 150 und 190 Milliarden Kubikmetern liegen wird.

Die Studie sieht die Auslastungsrate von Europas LNG-Terminals 2030 bei lediglich 36%. "Wir sehen hier die weltweit teuerste und unnötigste Versicherungspolice. Europa muss sein Gas und seine LNG-Systeme sorgsam ausbalanbieren und ein Abgleiten von der Verlässlichkeit in die Redundanz vermeiden. Es besteht ein konkretes Risiko, dass Vermögenswerte vernichtet werden", sagt Ana Maria Jaller Makarewicz, Energie-Analystin bei IEEFA Europe und Autorin der Studie.

Kurzfristige Möglichkeiten

Der Erfolg der EU bei der Drosselung des Gasverbrauchs hat die kurzfristige Nachfrage nach Flüssiggas aus den USA verringert, das die Angebotslücken schließen sollte. Der damit einhergehende Preisverfall ließ die Gas-Spreads zwischen den USA und der EU zusammenbrechen, was die Profite amerikanischer Anbieter schmälerte.

Stephen Ellis, Stratege für Energie und Versorger bei Morningstar, glaubt, dass LNG aus den USA im nächsten Winter eine große Rolle spielen wird, und sieht in diesem Jahr Anlagechancen bei Aktien aus diesem Sektor.

"Wir denken nach wie vor, dass der Markt etwas kurzsichtig ist mit seinem starken Fokus auf die USA und die dortige Dynamik", so Ellis. “Die EU muss die große Lücke zwischen Angebot und Nachfrage erst vollständig angehen. Unsere Schätzung zu Beginn des Winters rechnete mit einer Differenz von 60 bis 70 Milliarden Kubikmetern, aber wegen des bisherigen Erfolgs bei der Reduzierung des Verbrauchs und der Erhöhung der Lagerbestände liegt die Differenz heute wohl eher bei 20 bis 40 Milliarden Kubikmetern, zumal die EU nach Ende dieses Winters deutlich mehr überschüssiges Gas auf Lager hat als normalerweise.”

Nach Ansicht von Ellis geht der Markt davon aus, dass weniger Verbrauch und mildes Wetter die Angebotslücke wie schon in diesem Winter so auch im nächsten Winter schließen wird, bleibt aber skeptisch. "Weil die Nachfrage der EU nach Gas im Winter 2023 anziehen und die Exportkapazität von LNG in den USA 2024 steigen wird, glauben wir, dass der Martkt dann viel stärker aussehen wird. Anleger sind gut beraten, jedes sich in der Zwischenzeit bietende Schnäppchen zu nutzen."

"Was einzelne Unternehmen betrifft, bietet 2023 vermutlich eine sehr gute Gelegenheit, Aktien hoher Qualität, die von der Gasnachfrage profitieren, zu einem günstigen Kurs zu kaufen", schreibt Ellis. "Wir bevorzugen Unternehmen wie Kinder Morgan (KMI), Williams (WMB), Cheniere (LNG) und TC Energy (TRP).”

Wie Aktien, die einen Berzug zu Erdgas haben, erlebten auch Europas Exchange Traded Commodities einen Ausverkauf und fielen auf das Niveau von August 2021.

Die Gaspreise werden vermutlich wieder steigen, wenn sich Europas traumhaftes Szenario des letzten Winters in diesem Jahr nicht wiederholt. Ellis und sein Team sehen 2024 die Preise für Gas aus den USA auf über USD 3,30 pro Tausend Kubikfuß (mcf) steigen, bevor sie Schritt für Schritt auf normale Niveaus sinken, wenn die Nachfrage der EU nach Gas und ihr Bedarf an LNG aus den USA zurückgeht.

.jpg)

.jpg)