Das Jahr 2022 bot aktiven Fondsmanagern die perfekte Gelegenheit, ihre Fähigkeiten unter Beweis zu stellen - aber diese haben sie weitgehend versäumt.

Das Jahr 2022 bot aktiven Fondsmanagern die perfekte Gelegenheit, ihre Fähigkeiten unter Beweis zu stellen - aber diese haben sie weitgehend versäumt.

Das ist ein Ergebnis des Morningstar European Active/Passive Barometer 2023 - der zehnte Bericht dieser Art über den Stand der Dinge von fast 26.000 aktiven und passiven Fonds im Jahr 2022. Die untersuchten Fonds verwalten ein Vermögen von rund 5,1 Billionen Euro (4,5 Billionen Pfund).

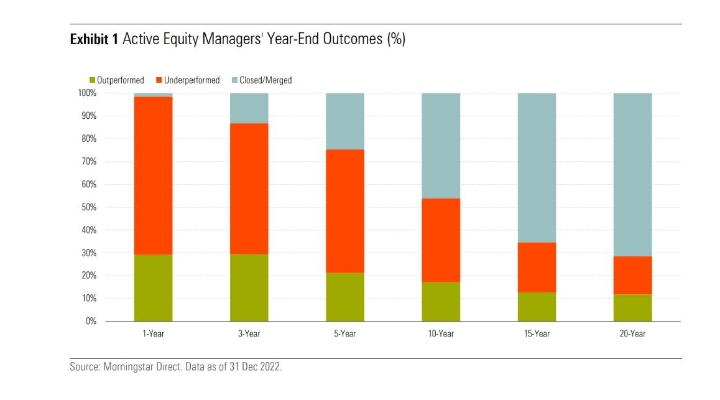

Die gängige Meinung besagt, dass ein aktives Management besser durch fallende Märkte navigiert als passive Strategien. Bei der Vorstellung der europäischen Ausgabe des Barometer-Berichts in London Anfang der Woche sagte Monika Dutt, Direktorin für passive Strategien bei Morningstar, dass vor allem aktive Aktienmanager ihren Wert nicht unter Beweis gestellt hätten (siehe Abbildung 1).

"Zweifelsohne war dies ein sehr schwieriger Markt, in dem der Morningstar Global Equity Index und der Global Bond Index im Kalenderjahr 2022 um jeweils 17% gesunken sind", sagte sie.

"In einem solchen Umfeld würde man erwarten, dass aktive Manager in der Lage sind, ihre passiven Konkurrenten zu übertreffen. Am Jahresende zeigte sich jedoch, dass nur 29 % der aktiven Aktienmanager in der Lage waren, zu überleben und ihre passiven Konkurrenten im Kalenderjahr 2022 zu übertreffen - trotz dieses beispiellosen Marktumfelds waren die aktiven Manager nicht in der Lage, ein Ergebnis zu erzielen, das über dem ihrer Indexkonkurrenten lag."

Aktive Fonds hinten dran

Im Durchschnitt übertrafen 30,5 % der aktiven Fonds in den 43 von uns analysierten Aktienkategorien mit einer besseren Performance als ihre passiven Konkurrenten. Nur drei Aktienkategorien wiesen in diesem Zeitraum eine Erfolgsquote von 50 % oder mehr für aktive Manager auf, so der Bericht.

Manager im Bereich der festverzinslichen Wertpapiere schnitten dagegen besser ab. In einem Umfeld steigender Zinsen konnten aktive Anleihemanager Wertpapiere mit kürzerer Duration kaufen und konnten so das Zinsrisiko verringern. (Die Duration ist die Empfindlichkeit des Kurses einer Anleihe gegenüber Zinsänderungen.)

Passive Fonds, die Indizes mit allen Laufzeiten abbilden, waren in diesem Umfeld eindeutig im Nachteil. Die durchschnittliche Erfolgsquote für aktive Rentenmanager in den 23 von uns untersuchten Kategorien lag in den 12 Monaten bis Dezember 2022 bei 46 %. Neun Kategorien wiesen eine einjährige Erfolgsquote von 50 % oder mehr auf.

Erfolgschancen aktiver Fonds niedrig

Morningstar veröffentlicht regelmäßig Daten zur Performance von aktiven und passiven Fonds, die in Berichten für die USA und für Europa zusammengefasst werden.

In dem Bericht selbst werden aktive Fonds im Vergleich zu passiven Fonds bewertet - und nicht im Vergleich zu einem kostenfreien Index. Auf diese Weise spiegelt die Benchmark die tatsächliche, gebührenbereinigte Leistung der passiven Fonds wider, die den Anlegern somit zur Verfügung stehen.

Aktive Fonds werden auf der Grundlage ihrer Kategorie zu Beginn des Berichtszeitraums bewertet, um die Fonds besser zu simulieren, die ein Anleger zu diesem Zeitpunkt gewählt hätte. Die Methodik berücksichtigt auch, wie sich die durchschnittliche Währungseinheit, die in verschiedene aktive Fonds investiert wurde, gegenüber der durchschnittlichen Währungseinheit in passiven Fonds entwickelt hat.

Der US-Bericht zeigte, dass 43 % der aktiven Fonds in der Morningstar-Analyse überlebten und im Jahr 2022 besser abschnitten als ihre durchschnittlichen passiven Konkurrenten. US-Aktienpicker gehörten mit einer Ein-Jahres-Erfolgsquote von 49 % im Jahr 2022 zu den Spitzenreitern.

Alles in allem bleiben die langfristigen Erfolgsquoten aktiver Manager somit niedrig. In den zehn Jahren bis Dezember 2022 lag die Erfolgsquote aktiver Manager in fast zwei Dritteln der 72 untersuchten Kategorien der verschiedenen Anlageklassen unter 25%. Nur in drei Kategorien – Global Equity Income, UK Equity Income und Immobilien Schweiz – lag ihre Erfolgsquote über 50 %.

Die Überlebensraten korrelieren derweil positiv mit den Erfolgschancen. Der Hauptgrund für das Scheitern aktiver Fonds ist ihre Unfähigkeit zu überleben, was oft auf eine glanzlose Performance zurückzuführen ist. Diese rührt aus einer Mischung aus falschen Entscheidungen bei der Aktienauswahl und den sich verstärkenden negativen Auswirkungen höherer Gebühren im Vergleich zu kostengünstigen passiven Wettbewerbern.

Dimitar Boyadzhiev, Senior Manager Research Analyst, Passive Strategies, kommentiert: "Das Aktiv-Passiv-Barometer ist ein nützlicher Maßstab, der Investoren helfen kann, die Erfolgschancen aktiver Fonds in verschiedenen Bereichen auf der Grundlage aktueller Trends und ihrer längerfristigen Historie zu bewerten. Wir beziehen die historischen Erfolgsquoten aktiver Fonds in unsere Analyse ein. Dies gibt einen wertvollen Einblick in die Art und Weise, wie aktive Fondsmanager in der Vergangenheit mit Marktereignissen umgegangen sind und wie sich dies auf ihre kurz- und langfristige Performance ausgewirkt hat."