Keiner hat es wohl in dieser Form am Anfang des Jahres erwartet, aber nun ist die Energiekrise infolge des russischen Angriffs auf die Ukraine bittere Realität. Die energieintensiven Industrien – Chemie, Stahl, Metalle, Papier, Glas oder auch Steine und Erden – sind besonders unter Druck, schließlich treffen die Kosten sie besonders hart, ohne dass es von heute auf morgen Alternativen gäbe. Wir blicken zum Ende der Quartals-Berichtsaison auf die Chemiebranche, die laut dem Verband der Chemischen Industrie (VCI) für 15,4% des deutschen Gasverbrauchs und 10,5% des Stromverbrauchs steht (Zahlen vom Oktober 2022 für das Jahr 2020) – und damit größter industrieller Verbraucher hierzulande ist.

Keiner hat es wohl in dieser Form am Anfang des Jahres erwartet, aber nun ist die Energiekrise infolge des russischen Angriffs auf die Ukraine bittere Realität. Die energieintensiven Industrien – Chemie, Stahl, Metalle, Papier, Glas oder auch Steine und Erden – sind besonders unter Druck, schließlich treffen die Kosten sie besonders hart, ohne dass es von heute auf morgen Alternativen gäbe. Wir blicken zum Ende der Quartals-Berichtsaison auf die Chemiebranche, die laut dem Verband der Chemischen Industrie (VCI) für 15,4% des deutschen Gasverbrauchs und 10,5% des Stromverbrauchs steht (Zahlen vom Oktober 2022 für das Jahr 2020) – und damit größter industrieller Verbraucher hierzulande ist.

Gas ist in dieser Branche nicht nur Brennstoff zur Stromerzeugung, sondern auch Grundstoff: Das im Erdgas enthaltene Methan (CH4) wird im Produktionsprozess eingesetzt – allen voran für die Herstellung von Ammoniak, aber auch von anderen Produkten wie Acetylen.

Es sind letztlich zwei Aspekte, die den Unternehmen Sorgenfalten auf die Stirn treiben: Zum einen die explodierenden Preise für Strom und Gas; zum anderen drohen Ausfälle bei der Versorgung mit Strom und Gas, mit möglicherweise prekären Folgen für die Produktion der chemischen Industrie in Deutschland.

Ohnehin ist die Branche im internationalen Wettbewerb gefordert, wie aus aktuellen Zahlen des VCI hervorgeht. So ging die Produktion in der Branche im dritten Quartal im Vergleich zum Vorjahreszeitraum um 10,3% zurück. In der Chemiebranche allein betrachtet (ohne Pharma) ging sie sogar um 14,1% zurück. "Der Chemiebranche stehen weitere dunkle Monate bevor", sagt der VCI-Präsident Markus Steilemann mit Blick auf das 4. Quartal.

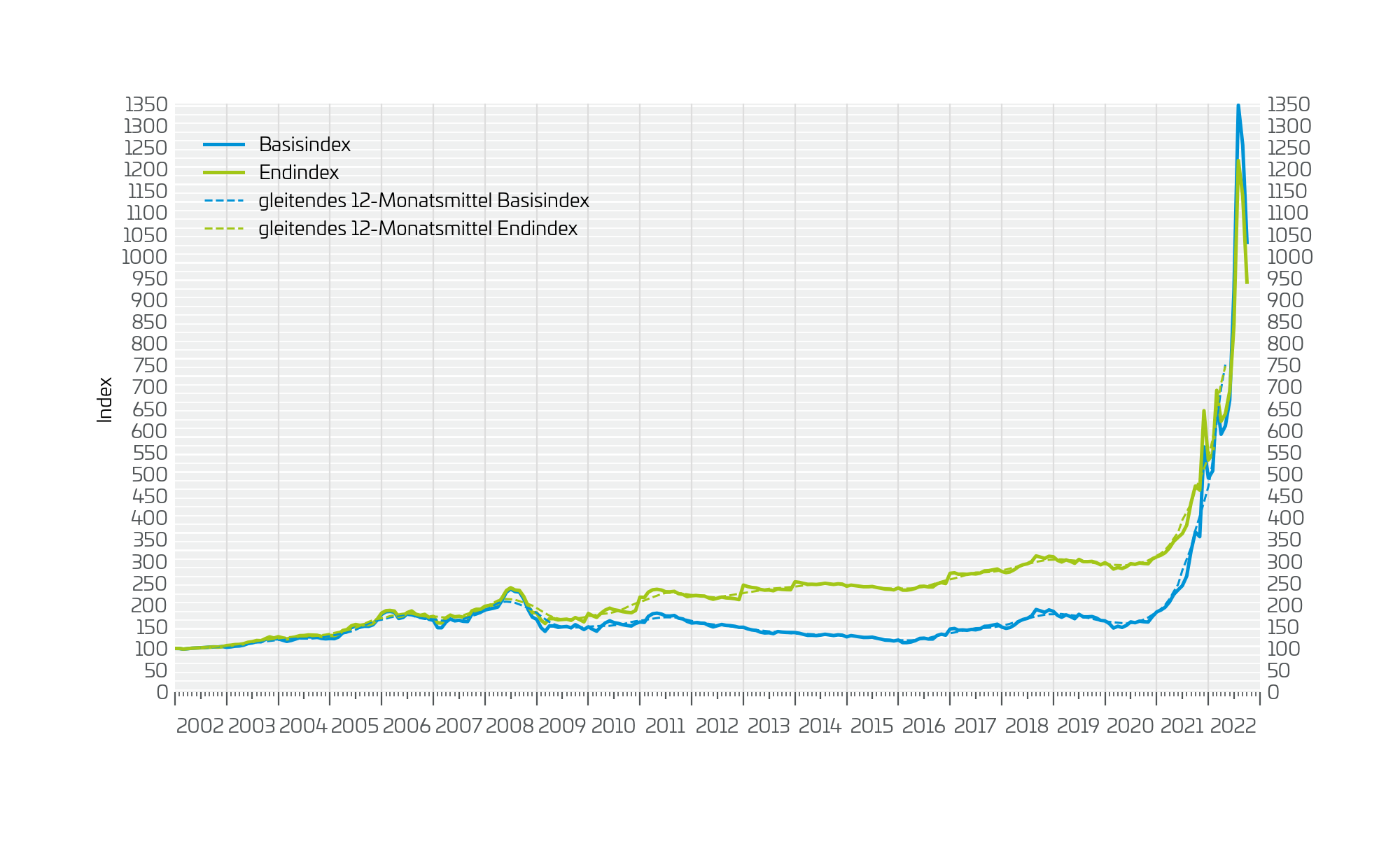

Zwar sind die Preise für Strom und Gas am Großhandelsmarkt zuletzt deutlich zurückgegangen, doch sie liegen immer noch deutlich über dem Niveau zu Jahresbeginn. Das zeigt ein Blick auf den Index, den der Verband der Industriellen Energie- und Kraftwirtschaft (VIK) für Industriestrompreise ermittelt: So hat sich der so genannte Basisindex (Stromgroßhandelspreis für die kommenden vier Quartale und Netzentgelte) mehr als verdoppelt, der Endkundenpreis (inklusive Steuern und Abgaben) liegt im Vergleich zum Januar 2022 rund 76% höher. Der europäische Gaspreis steht laut Daten der Weltbank zurzeit knapp 40% über dem Januarpreis.

Nichtsdestotrotz: Beide Märkte haben in den vergangenen Monaten deutliche Abschläge gesehen. Volle Gaslagerbestände und hohe Importe, mildes Wetter und rückläufiger Verbrauch seitens der Industrie haben die Erdgaspreise gedrückt, Strom fiel vor diesem Hintergrund ebenfalls. Zudem hat die Bundesregierung Strom- und Gaspreisbremsen für Verbraucher auf den Weg gebracht.

Drohen Allokationen und Blackouts?

Laut Gasnotfallplan würde die Bundesnetzagentur in einer Gasmangellage Mengen allokieren. Allerdings sind die deutschen Speicher inzwischen zu 100% befüllt. Die Gasversorgung in Deutschland ist im Moment stabil, die Versorgungssicherheit ist derzeit weiter gewährleistet, schreibt die Agentur in ihrem aktuellen Lagebericht. Gleichzeitig mahnt sie zum Einhalten des Einsparziels von 20%. "Eine nationale Gasmangellage im Winter kann vermieden werden, wenn erstens das Sparziel von mindestens 20 Prozent weiterhin erreicht wird. Zweitens müssen die LNG-Terminals zum Jahresbeginn einspeisen und drittens der winterbedingte Rückgang der Importe sowie der Anstieg der aktuell besonders niedrigen Exporte eher moderat ausfallen", heißt es.

Was den Strommarkt angeht: Ein Blackout ist zwar möglich, aber nicht wahrscheinlich, so der Tenor der vier Übertragungsnetzbetreiber im deutschen Stromnetz.

Das Bundeswirtschaftsministerium beauftrage das Quartett mit einem Netzstresstest. Das Ergebnis ist zumindest einigermaßen ermutigend: So sei eine stundenweise krisenhafte Situation im Stromsystem im Winter 2022/2023 sehr unwahrscheinlich. Vollständig ausgeschlossen werden kann sie aber zurzeit auch nicht. "Damit es im kommenden Winter zu keinerlei Lastunterdeckungen oder Stromausfällen aufgrund von Stresssituationen im Netz kommt, sind zusätzliche Maßnahmen zur Stärkung der Netzsicherheit nötig“, schreiben sie.

Und diese Maßnahmen, so das Ministerium, sind zum Teil bereits umgesetzt bzw. befinden sich in der Umsetzung, so etwa die Nutzung von Kraftwerksreserven und die Wiederinbetriebnahme von Kohlekraftwerken. Weitere Maßnahmen seien in der unmittelbaren Vorbereitung.

Möglichkeiten der energieintensiven Unternehmen zur Energieeinsparung

In diesem Text betrachten wir die Lage der deutschen DAX-Konzerne aus den Bereichen Chemie, Spezialchemie und Pharma. Diese nannten uns mehrere Möglichkeiten zur Einsparung von Energie bzw. zur Bewältigung eines Ausfallsszenarios (neben dem unglücklichsten Szenario der Produktionsdrosselung). Hier ist eine Auswahl dieser Maßnahmen:

- Brennstoffwechsel weg von Pipeline-Gas hin zu LNG, Heizöl oder Kohle, wo es möglich ist

- Energieeffizienz im Produktionsprozess steigern

- Ausbau der Erneuerbaren Energien zur Stromerzeugung

- Aufbau von Lagerbeständen der Endprodukte

- Installation von Notfallstromaggregaten (Dieselbetrieb)

- Steigende Importe von Vor-, Zwischen-, Endprodukten zur Sicherung der Herstellung bzw. Belieferung der Kunden

- Nachkauf von Strom am Großhandelsmarkt zum Einsparen von Gas bei der Eigenstromerzeugung

- Diversifizierung der Lieferanten von Vorprodukten

- Senken der Raumtemperatur in Büros

- Ausrichtung der Produktion am Strompreis (z.B. Produktion am Wochenende)

- Generelle Sensibilisierung der Mitarbeiter zur Einsparung von Strom und Gas

- Runterfahren der Beleuchtung von Gebäuden, Werbetafeln oder Schaufenstern

Werfen wir einen Blick auf die einzelnen Konzerne.

Covestro

Als energieintensives Unternehmen wird Covestro (1COV) teilweise direkt aus dem Hochspannungsnetz mit Strom versorgt und liefert als Großverbraucher auch netzdienliche Leistungen.

„Grundsätzlich hat Covestro die erforderlichen Abläufe für den Fall eines Stromausfalls festgelegt und ist auch mit Notstromaggregaten ausgestattet, deren Dimensionierung von Betrieb zu Betrieb unterschiedlich ist. Im Falle eines zeitweisen Stromausfalls würde Covestro seine Anlagen mit Hilfe der Notstromaggregate kontrolliert herunterfahren können“, teilt das Unternehmen per E-Mail auf Morningstar-Anfrage mit.

Auch die Abhängigkeit von Gas ist groß. Covestro nutzt den Rohstoff zum einen als Energieträger für Strom und Dampf, zum anderen als Rohstoff und Prozessgas in chemischen Prozessen. Es gebe für den Energieträger keinen umfassenden kurzfristigen Ersatz, betont das Unternehmen.

„Sollte es im weiteren Jahresverlauf zu einer Rationierung der Gasversorgung von Unternehmen kommen, kann dies je nach Umfang der Kürzung einen Teillastbetrieb oder einen kompletten Stillstand einzelner Produktionsanlagen von Covestro zur Folge haben“, so das Unternehmen. Dies kann wiederum zu einem Produktionsausfall bei bestimmten chemischen Vor-, Zwischen- und Nebenprodukten führen, die an anderen Standorten in der Region benötigt werden.

Am Ende hänge die konkrete Ausgestaltung von Notfallplänen unter anderem davon ab, wie hoch etwaige Rationierungen genau sind, zu welchem Zeitpunkt sie stattfinden und wie sie sich lokal verteilen.

In der aktuellen Situation lasse sich daher nicht sagen, welche deutschen Standorte in welchem Umfang von möglichen Kürzungen betroffen wären. „Wir bereiten uns daher auf verschiedene Szenarien vor. Dazu findet etwa auch innerhalb der Chemparks eine intensive Abstimmung statt, wie im Bedarfsfall ein Umgang mit potenziellen Kürzungen aussehen kann. Es gilt eine sinnvolle Aufteilung für alle Unternehmen zu finden, so dass die integrierten Ketten der Chemparks und somit auch die Belieferung nachgelagerter Industrien so gut wie möglich aufrechterhalten werden können.“

Für das 3. Quartal meldete das Unternehmen ein EBITDA von 302 Mio. EUR, 65% weniger als im Vorjahreszeitraum und etwa 5% unter dem Vara-Konsens. Diese Zahl lag nur knapp innerhalb der Quartalsprognose für das EBITDA von 300 bis 400 Mio. EUR. Wie Covestro im Bericht zum 3. Quartal betont, können die hohen Energiekosten derzeit nur in geringem Maße an die Kunden weitergegeben werden.

Das Unternehmen sprach in der Veröffentlichung von einer „drohenden Rezession“, was den sich schnell verschlechternden Trend fürs 4. Quartal andeuten könnte, schrieb Morningstar-Aktienanalyst Rob Hales Ende Oktober.

Die Guidance für 2022 hat Covestro erneut gesenkt. Das Unternehmen erwartet nun für 2022 ein EBITDA von 1,7 Mrd. EUR bis 1,8 Mrd. EUR, bisher waren es 1,7 Mrd. EUR bis 2,2 Mrd. EUR. „Wir gehen davon aus, unsere kurzfristigen Schätzungen zu kürzen, erwarten jedoch keine wesentlichen Änderungen an unserer Fair Value-Schätzung von 52 EUR. Auf dem aktuellen Niveau erscheinen die Aktien unterbewertet“, betont Hales.

BASF

Die Fair Value-Schätzung von BASF (BAS) hat Morningstar leicht von 62 EUR auf 59 EUR gesenkt, bleibt aber optimistisch für den langfristigen Ausblick. „Künftig wird sich BASF stärker auf Agrarchemikalien und Konsumgüter konzentrieren, welche Premium-Preise ermöglichen und tendenziell weniger zyklisch sind. Dieser strategische Schwerpunkt hin zu Spezial- und anpassbaren Lösungen steht im Einklang mit den europäischen Wettbewerbern. Die Herstellung der erforderlichen Rohstoffe wie Ethylen ist in Europa teurer als anderswo auf der Welt, und wir halten die Verschiebung hin zu höhermargigen Produkten für sinnvoll“, schreibt Morningstar-Analystin Katherine Olexa.

Das Unternehmen hatte angesichts des ökonomischen Gegenwinds und höherer Energiekosten zuletzt Einsparungen angekündigt.

Trotz Gegenwind belässt BASF die Prognose für das Geschäftsjahr 2022 aber unverändert zum Halbjahresfinanzbericht 2022: Die Ludwigshafener erwarten einen Umsatz zwischen 86 und 89 Mrd. EUR und ein EBIT vor Sondereinflüssen zwischen 6,8 und 7,2 Mrd. Euro.

Allerdings seien im 4. Quartal sehr volatile Märkte und damit verbunden Unsicherheiten zu erwarten. Für das Unternehmen ist im Zusammenhang mit dem Krieg die eingeschränkte Erdgasversorgung das größte Risiko. „Dies erfordert entsprechende Produktionsanpassungen und kann, je nach Ausmaß, zu Produktionsunterbrechungen an den großen europäischen Standorten führen“, warnt das Unternehmen im aktuellen Quartalsbericht. Ausfälle europäischer Kapazitäten könnten aber teilweise durch höhere Anlagenauslastung an außereuropäischen Standorten und Importe nach Europa ausgeglichen werden.

Wacker

Der Münchner Spezialchemiekonzern Wacker (WCH) kann sich indes über volle Auftragsbücher freuen, von Produktionskürzungen kann keine Rede sein. Doch die hohen Energiepreise drosseln den Erfolg: So bremsten insbesondere die hohen Energie- und Rohstoffpreise das Ergebniswachstum und reduzierten das EBITDA im Jahresvergleich um mehr als 300 Mio. EUR, heißt es im jüngsten Quartalsbericht. Doch am Ende stand dennoch ein Plus: Das Unternehmen erzielte ein EBITDA von 456,6 Mio. EUR und damit 2% mehr als im Vorjahr (Q3 2021: 449,5 Mio. EUR).

Wacker zeigt sich angesichts voller europäischer Speicher auch optimistisch für die weitere Versorgung mit Gas und stuft die Möglichkeit von Gasversorgungsengpässen für die eigenen Produktionsanlagen als gering ein.

Allerdings wurden wegen möglicher Einschränkungen bei der Versorgung zuvor vorsorglich zusätzliche Kosten in Höhe von 200 bis 250 Mio. EUR am unteren Ende der EBITDA-Prognose eingepreist, ebenso Energie- und Rohstoffpreissteigerungen.

Gas wird bei Wacker hauptsächlich zur Erzeugung von Strom und Dampf eingesetzt und nicht als Grundstoff. Das Unternehmen verfügt am wichtigsten Produktionsstandort Burghausen über ein Wasser- und ein GuD-Kraftwerk – zusammen decken diese Anlagen rund ein Drittel des Strombedarfs am Standort.

„Sollte allerdings das öffentliche Stromnetz über längere Zeit nicht verfügbar sein, so würde das – je nach Dauer des Stromausfalls – zu erheblichen Einschränkungen in unserer Produktion führen“, räumt das Unternehmen in einer E-Mail ein.

Hilfreich ist, dass die gasbetriebene Kraft-Wärme-Kopplungsanlage an dem Standort schon seit mehreren Jahren als systemrelevant zur Stabilisierung des Hochspannungs-Stromnetzes eingestuft wird. Deshalb gehe man davon aus, dass die Systemrelevanz auch bei einer sich weiter verschärfenden Mangellage in der Gasversorgung bestehen bleibe und genügend Gas zum Betrieb des Kraftwerks zugeteilt wird – auch deshalb, weil in einer Gasmangellage der Bedarf an Strom tendenziell höher eingeschätzt wird.

Werde es aber wider Erwarten zu Zuteilungen bei Gas kommen, wird das Unternehmen wohl Strom am Markt nachkaufen und das Gas vor allem für die Erzeugung von Prozessdampf einsetzen. “Denn Einschränkungen beim Prozessdampf hätten unmittelbare Auswirkungen auf unsere Produktion. Deshalb arbeiten wir auch an technischen Lösungen, um im Notfall kurzfristig Gas teilweise durch Heizöl ersetzen zu können”, so Wacker.

Blicken wir jetzt auf andere Konzerne, die der Chemiebranche angehören, aber wesentlich weniger energieintensiv sind – Distributoren, Pharmakonzerne oder auch der Geschmack- und Duftstoffhersteller Symrise. Wie sieht es bei Ihnen aus?

Merck

Das Darmstädter Chemie- und Pharmaunternehmen Merck (MRK) verwendet „eine erhebliche Menge Erdgas“, vor allem zur Erzeugung von Strom und Prozessdampf. „Für den Fall einer Gasknappheit sind wir an unserem Standort Darmstadt darauf vorbereitet, die Produktion auch mit einer reduzierten Gasmenge weiter zu steuern. Unsere Produktionsprozesse können wir dauerhaft auf flüssige Brennstoffe umstellen”, so das Unternehmen per E-Mail.

Die systemkritischen Bereiche der Produktion verfügen über Notstromaggregate, die im Wesentlichen mit Diesel betrieben werden. “Damit können wir einen großen Teil des am Standort benötigten Stroms erzeugen und die Auswirkungen eines kurzzeitigen Stromausfalls sehr geringhalten”, so Merck. Zudem baut das Unternehmen die Energieinfrastruktur am Standort aus – hierzu gehören Investitionen in Energieeffizienz und erneuerbare Energien (Geothermie und Solar).

Merck steigerte den Konzernumsatz im 3. Quartal um 16,8% auf 5.806 Mio. EUR. Das EBITDA erhöhte sich trotz der Kostensteigerungen bei Rohstoffen, Energie und Logistik organisch um 7,5% auf 1.810 Mio. EUR. Laut Morningstar-Analystin Julie Utterback ist das Ergebnis “wie erwartet“. Die Schätzung für den fairen Wert hat sie leicht angehoben auf nun 158 EUR.

Bayer

Das mit 5 Sternen bewertete Unternehmen hat im 3. Quartal die Erwartungen unseres Aktienanalysten Damien Conover übertroffen. Bayer (BAYN) profitierte von starken Preisen im Segment „Crop Science“ und von der Markteinführung neuer Medikamente.

„Wir sehen Bayer weiterhin als unterbewertet an, da der Markt die Innovationen des Unternehmens nicht voll wertschätzt und übermäßig besorgt über den Druck vergangener Glyphosat-Rechtsstreitigkeiten ist. Über die Innovation im Bereich Pflanzenwissenschaft hinaus hat Bayer kürzlich Medikamente (Nubeqa gegen Krebs und Kerendia gegen Nierenerkrankungen) eingeführt, die allmählich einen Beitrag zum Unternehmensergebnis leisten“, so Conover.

Zum Energieverbrauch teilt das Unternehmen mit, dass mit der Entwicklung der letzten Jahre hin zu einem Life-Science-Unternehmen das Thema Energiekosten nicht mehr die Bedeutung hat, die es einmal hatte. “So betrugen unsere direkten und indirekten Energiekosten im vergangenen Jahr nur rund 3% der gesamten Herstellungskosten”, heißt es in einer E-Mail auf Morningstar-Anfrage.

Der Anteil von Erneuerbaren wurde auch im Einklang mit den Nachhaltigkeitszielen auf rund ein Viertel des Strommixes ausgebaut.

Um die Auswirkungen möglicher Engpässe bei der Erdgasversorgung abzufedern, wurden “weitreichende technische Vorkehrungen getroffen, um die Erdgasabhängigkeit deutlich zu verringern, und Energiesparprogramme eingeführt.” Zudem wurden, wo möglich, Produktbestände aufgebaut.

An seinen deutschen Standorten plant Bayer zudem, die Raumtemperatur in den Büros als Beitrag zur nachhaltigen Energieeinsparung um mindestens ein Grad zu senken. Zudem appelliere das Unternehmen auch an die Beschäftigten, Energie verantwortungsvoll zu nutzen.

Brenntag

Der DAX-Neuling Brenntag (BNR) wäre bei einem Versorgungsengpass von Gas nur indirekt betroffen. „Wir könnten unsere Standorte im wesentlichen Umfang weiter betreiben“, teilt das Essener Unternehmen per E-Mail mit, räumt aber ein: „Allerdings sind wir als Distributeur indirekt betroffen, wenn energieintensive Produkte (Ammoniak, Harnstoff, Chlorelektrolyseprodukte etc.) durch einen Versorgungsengpass bei Gas in der Herstellung unserer Zulieferer knapp werden. Eine Reduzierung dieses Risikos versuchen wir durch eine breite Auswahl an möglichen Zulieferern und durch den Aufbau von Tankkapazitäten zu minimieren“, heißt es. Das Unternehmen präsentierte zuletzt besser als erwartete Umsatz- und Ergebniszahlen.

Symrise

Symrise (SY1), das von Morningstar-Analyst Rob Hales als „Wide Moat“ eingestuft wird, präsentierte ein Umsatzwachstum von 13,6%. Unter Berücksichtigung von Portfolioeffekten wie Übernahmen oder Veräußerungen sowie Wechselkurseffekten stieg der Konzernumsatz in den ersten neun Monaten des Jahres auf 3.493 Mio. EUR (9M 2021: 2.883 Mio. EUR). Den Ausblick für das Gesamtjahr 2022 hob das Unternehmen angesichts der guten Zahlen an. Der Geschmack- und Dufthersteller will den Konzernumsatz bis 2025 auf 5,5 bis 6 Mrd. EUR steigern.

Morningstar-Analyst Hales kommentierte Ende Oktober: „Wichtig ist, dass die EBITDA-Marge weiterhin bei 21% erwartet wird, was bedeutet, dass Symrise trotz stark steigender Rohstoff- und Energiekosteninflation auch in diesem Jahr ein starkes Ergebniswachstum verzeichnen sollte“.

In Sachen Versorgung zeigen sich die Niedersachsen gelassen. „Wir tauschen uns im regelmäßigen Dialog mit unseren Anbietern aus. Wir sehen uns gut aufgestellt und aktuell keinen Risiken ausgesetzt”, so der Blick auf die Stromversorgung. Im Falle eines etwaigen Gaslieferausfalls hat sich das Unternehmen darauf vorbereitet, die Energie- und Wärmeversorgung kurzfristig mittels Ölbrenner umstellen zu können. „Zudem investieren wir vermehrt in alternative Energien – wie das Verbrennen organischer Seitenströme an unseren Produktionsstandorten”, teilt das Unternehmen per E-Mail mit.

.jpg)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6KKMQBWVEVDFFO2MX2C5IJC3BI.png)