Werfen wir einen Blick darauf, wie sich die Ereignisse entwickelt haben und was sie für die Zukunft bedeuten.

SFDR: Was ist Greenwashing?

Der Begriff Greenwashing geht zurück in die 1980er Jahre und wurde vom späteren US-Umweltaktivisten Jay Westerveld erstmals verwendet. Westerveld monierte damals die Praktiken einer Ferienanlage in Fidschi, die aus – wie sie sagte – ökologischen Gründen zum Wiedergebrauch von Handtüchern aufforderte, um die Korallenriffe zu schonen und das Ökosystem der Insel zu schützen – und eben dort massiv expandierte. Hier, so Westerveld, passte das Reden nicht zum Handeln.

Aber verlassen wir Fidschi und kehren zurück nach Frankfurt, London oder New York und schauen uns die Finanzbranche an. Zunächst: Es gibt keine eindeutige Definition des Greenwashings von Finanzprodukten. Aber im Allgemeinen wird der Begriff verwendet, wenn Vermögensverwalter absichtlich übertriebene oder falsche Angaben zu Nachhaltigkeitskriterien ihrer Produkte machen oder Anleger in die Irre führen.

Greenwashing: Fehlgeleitete Gelder

"Greenwashing wirft Probleme für den Planeten auf, wenn das Geld nicht in Aktivitäten fließt, die zur Lösung von Umweltproblemen wie dem Klimawandel oder von sozialen Problemen wie der Verbesserung der Arbeitsbedingungen und der zunehmenden Ungleichheit beitragen", sagen Jon Hale, Director of Sustainability Research Americas bei Morningstar Sustainalytics und Hortense Bioy. Global Director Sustainability Research bei Morningstar. Manchmal werden auch andere Begriffe wie Impact-Washing oder SDG-Washing verwendet, wobei sich letzteres auf die nachhaltigen Entwicklungsziele der Vereinten Nationen (SDG) bezieht.

Der derzeit bekannteste Fall von Greenwashing in Europa ist wohl der der DWS. Staatsanwaltschaft, Polizei und Finanzaufsicht durchsuchten Ende Mai die Räumlichkeiten der Deutschen Bank und ihrer Fondstochter DWS wegen des Verdachts des Kapitalanlagebetruges. Der damalige DWS-Chef Asoka Wöhrmann musste seinen Hut nehmen und wurde ersetzt durch Stefan Hoops, den vorigen Leiter der Unternehmensbank bei der Deutschen Bank.

Die Whistleblowerin und frühere DWS-Nachhaltigkeitschefin Desiree Fixler hatte den Stein im August 2021 ins Rollen gebracht, als sie nach ihrer abrupten Entlassung öffentlich ihre Bedenken über die Nachhaltigkeitspraktiken der DWS äußerte. Es folgten Ermittlungen in den USA und Deutschland.

Ich habe im Juni mit Fixler gesprochen. Sie war 2020 zur DWS gestoßen, im März 2021 erfolgte die Kündigung durch die DWS. Es folgte eine gerichtliche Auseinandersetzung vor dem Frankfurter Arbeitsgericht, bei der Fixler verlor.

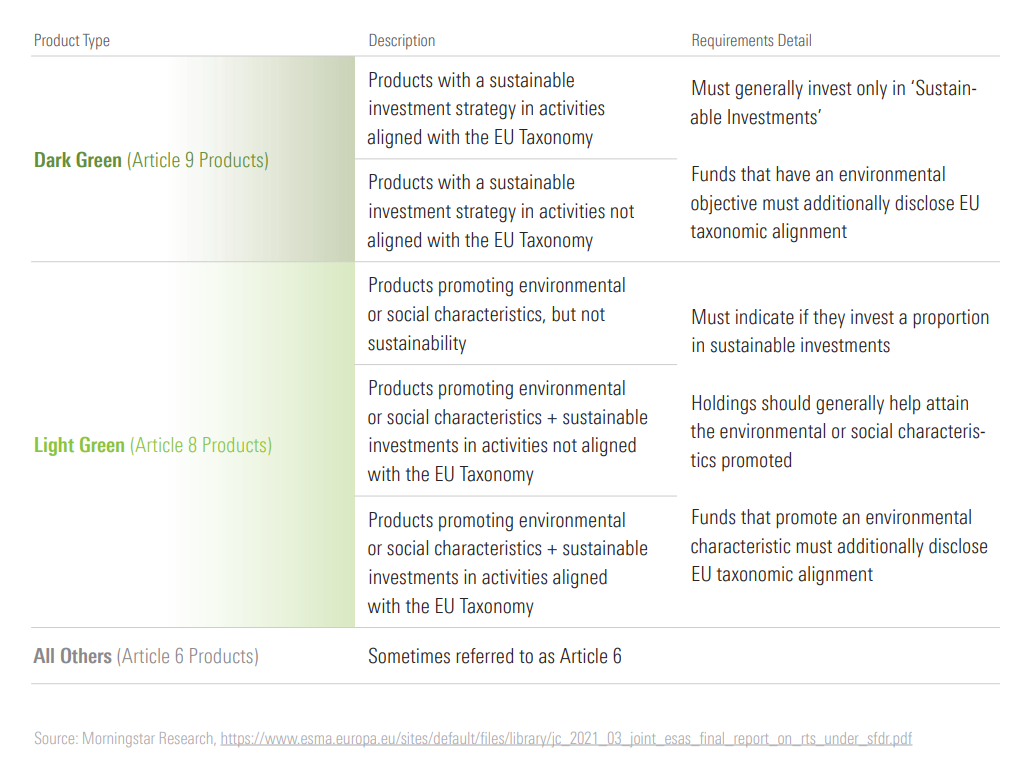

Fixler wurde eingestellt, um die ESG-Bemühungen des Hauses voranzutreiben, stieß aber ihren Angaben zufolge sehr schnell auf Widerstand. Konkret war es der Jahresbericht 2020, der zum Zankapfel wurde. Fixlers Worten zufolge bestand der Vorstand darauf, 459 Milliarden Euro Assets under Management im Jahresbericht als ESG-integriert auszuweisen. Diesen Terminus benutzen die Frankfurter für Fonds, die mit Inkrafttreten der SFDR als Artikel 6 eingestuft wurden, also für nicht dezidiert als nachhaltig eingestufte Vehikel nach Artikel 8 oder 9, die aber laut DWS trotzdem ESG-Informationen berücksichtigen. Fixlers Worten zufolge war diese Zahl um ein Vielfaches aufgebläht.

Hier geht's zu Morningstars Leitfaden zur SFDR.

Die DWS beließ zwei E-Mail-Anfragen der Redaktion zu Fixlers Anschuldigungen unbeantwortet.

Zum Hintergrund: Die DWS nutzte laut Fixler die so genannte „ESG Engine“, ein Tool, das mit Daten und Scores von MSCI, ISS und Morningstar Sustainalytics gefüttert wurde und Informationen zu tausenden Unternehmen vereinte. Mittels gewichteter Durchschnitte wurde ein Score ermittelt. Jedes Investment in der aktiven Plattform erhielt so ein „Climate Risk Rating“ von der Bestnote A bis hin zum F und ein so genanntes „Norm Controversy Rating“, ebenfalls von A bis F.

Diese Daten wurden den Portfoliomanagern zur Verfügung gestellt. Dies, so Fixler, habe dem Vorstand ausgereicht, um von ESG-Integration zu sprechen und dies auch in den Anlageprospekten so darzustellen.

Und eben dieser Verdacht des Prospektbetrugs ist der DWS nun auf die Füße gefallen. So hat die Staatsanwaltschaft in Frankfurt Ende Mai unter Beteiligung der BaFin in einem seit Mitte Januar 2022 geführten Verfahren wegen des Verdachts des Kapitalanlagebetrugs (§ 264a StGB) ermittelt und die Razzia durchgeführt. "Nach Prüfung haben sich zureichende tatsächliche Anhaltspunkte ergeben, dass entgegen den Angaben in Verkaufsprospekten von DWS-Fonds ESG-Faktoren nur in einer Minderheit der Investments tatsächlich berücksichtigt worden sind, in einer Vielzahl von Beteiligungen jedoch keinerlei Beachtung gefunden haben ("Prospektbetrug")", teilte Oberstaatsanwältin Nadja Niesen damals mit.

Interne Überprüfungen in Zusammenarbeit mit anderen ESG-Spezialisten der DWS hätten nach Fixlers Angaben ergeben, dass nur ein sehr kleiner Teil der Portfoliomanager die in der ESG-Engine verfügbaren Daten tatsächlich nutzte und in ihren Anlageprozess integrierte – die Summe von 459 Milliarden Euro AuM mit ESG-Integration sei stark übertrieben, ein Wert zwischen 100 bis 150 Milliarden Euro war nach Fixlers Einschätzung realistischer.

Fixler zufolge hätten die Portfoliomanager zwar die entsprechenden Daten zur Verfügung gehabt und seien angehalten worden, die ESG-Informationen in ihre Investmentprozesse zu integrieren. „Aber die Daten verfügbar zu haben ist nicht das gleiche, wie sie auch zu nutzen“, bemerkt sie.

„Ihr führt Anleger in die Irre, weil Ihr ihnen sagt, dass es ein verbessertes Risikomanagement gibt, dass es eine verbesserte Sorgfaltspflicht gibt, weil sie ESG-Risiko- und Chancenfaktoren berücksichtigen. Aber die meisten Portfoliomanager nutzen die ESG-Daten, die in der ESG-Engine verfügbar sind, nicht. Wir wissen nicht, wie hoch diese Zahl ist, wir verfolgen sie nicht“, habe Fixler eigenen Angaben zufolge damals dem Vorstand vorgehalten.

Auch habe das System noch andere Mankos gehabt, wie Fixler weiter ausführt. Die ESG-Engine sei falsch kalibriert gewesen, habe im Juni 2020 etwa Wirecard noch das zweitbeste ESG-Rating wegen guter Unternehmensführung gegeben und Amazon bekam ein F-Rating wegen drohender regulatorischer Strafgebühren.

Zudem seien die Updates nur alle sechs Wochen erfolgt, die Portfoliomanager mussten also mit veralteten Daten arbeiten – wenn sie sie denn überhaupt nutzten.

Parent Rating unverändert

Morningstar hat eine neue Bewertung des Parent Ratings vorgenommen und das Rating auf "Average" belassen. „Eine vertriebsorientierte Unternehmenskultur, eine problematische und instabile Führung und der anhaltende Einfluss der krisengeplagten Deutschen Bank belasten die DWS. Aber das Unternehmen hat auch echte Stärken in seiner breiten Fondspalette, verfügt über umfangreiche Ressourcen und war in der Lage, seine Investmentteams recht stabil zu halten, was für die fundamentale Stärke des Unternehmens spricht“, betont Morningstar-Analystin Natalia Wolfstetter.

Die Greenwashing-Vorwürfe waren ein Grund für den Rücktritt von CEO Asoka Wöhrmann im Juni 2022. „Seine Glaubwürdigkeit war bereits durch die Nutzung privater E-Mails für geschäftliche Zwecke beschädigt. Zudem hatte eine große Zahlung zwischen ihm und einem Kunden, als er noch Leiter des Privatkundengeschäfts der Deutschen Bank war, Fragen aufgeworfen. Sein Nachfolger Stefan Hoops ist der sechste CEO des Unternehmens in den letzten 10 Jahren, was die Instabilität in der obersten Führungsebene des Unternehmens unterstreicht. Diese Ernennung zeigt auch den anhaltenden Einfluss der Muttergesellschaft selbst nach dem teilweisen Börsengang im Jahr 2018. Hoops hat den größten Teil seiner Karriere bei der Deutschen Bank verbracht, bringt aber keine Erfahrung im Fondsgeschäft mit", so Wolfstetter weiter.

"Trotz all dieser negativen Schlagzeilen und der wackeligen Führung ist es der DWS gelungen, in ihren Investmentreihen ziemlich stabil zu bleiben. Das Unternehmen hat auch Fortschritte gemacht, um eine größere Unabhängigkeit zu erlangen.", sagt sie. Das ESG-Commitment-Rating bleibt unterdessen unverändert bei "Basic".

Was sind die rechtlichen Konsequenzen?

Unterdessen dauern die Ermittlungen an. „Zu Details, Zwischenergebnissen oder möglichen weiteren Ermittlungsschritten können momentan leider keine Auskünfte erteilt werden“, so Oberstaatsanwältin Nadja Niesen Mitte August per E-Mail.

Inwieweit der DWS-Fall überhaupt strafbar ist, ist zum jetzigen Zeitpunkt ungewiss. André Szesny, Partner der Kanzlei Heuking Kühn Lüer Wojtek, hat dazu eine klare Meinung: „Eine Regelung, die Greenwashing zurzeit strafbar macht, gibt es nicht”. Zum einen fehlt es noch an der klaren Vorgabe und Definition, was unter ESG und Nachhaltigkeit zu verstehen ist. An unbestimmte Begriffe könne kein Strafvorwurf geknüpft werden.

Der Straftatbestand fürs Greenwashing könne künftig aber geschaffen werden. Im Strafrecht gibt es den Bestimmtheitsgrundsatz, der besagt, dass Bürger genau wissen müssen, welche Rechtsfolgen ihr Verhalten hat. „Die Voraussetzungen der Straftat müssen bestimmt sein, bevor bestraft werden kann. Es muss ganz klar umrissen sein, was man darf und was nicht“, so Szesny. Solange die Vorstellungen über Nachhaltigkeit weiter auseinandergehen, sei dies nicht möglich – doch die Taxonomie gehe genau in die Richtung, dies festzulegen.

„Beim Begriff der Nachhaltigkeit fehlt mir im Moment noch der Rechtsgutsbezug“, erklärt der Jurist weiter. So gehe es dem Gesetzgeber beim Kapitalanlagebetrug darum, das Vermögen des Anlegers zu schützen. Und ob das Anlegervermögen etwa durch Übertreibungen in Sachen ESG gefährdet wird, könne bezweifelt werden – auch wenn es verwerflich ist.

Ein hypothetisches Beispiel lässt sich aktuell im Bereich der Energie finden. Wollte ein Anleger etwa fossile Brennstoffe über seinen nachhaltigen Fonds ausschließen, waren aber dennoch traditionelle Energiekonzerne nennenswert im Portfolio vorhanden, dann hat der Anleger in der durch den Ukraine-Krieg ausgelösten Energie-Hausse sein Vermögen vermutlich sogar vermehrt. Eine Lüge, so Szesny, ist noch kein Betrug.

DWS-Verantwortlichen wird ein Anfangsverdacht wegen Kapitalanlagebetrugs vorgeworfen, und ein Anfangsverdacht sei eine sehr niedrige Schwelle, bei der die Staatsanwaltschaft aktiv werden müsse. Unwahre Aussagen in Verkaufsprospekten könnten aber als unlauterer Wettbewerb gesehen werden. „Dies ist reines Zivilrecht, das den Anleger dazu berechtigt, einen Kauf rückabzuwickeln“, erklärt Szesny.

SEC nimmt Greenwashing ins Visier

Auch in den USA wird die etwaige Täuschung der Anleger zunehmen ins Visier genommen. Die US Securities and Exchange Commission (SEC) hat im Mai dieses Jahres der Bank of New York Mellon eine Strafe von 1,5 Millionen US-Dollar aufgebrummt. Bemängelt wurden falsche Angaben und Auslassungen hinsichtlich der ESG-Integration in den Verkaufsprospekten. Zwar hatte BNY Mellon ESG-Qualitätsprüfungen ausgewiesen, doch diese seien nicht immer erfolgt. Dabei ging es um den Zeitraum zwischen Juli 2018 und September 2021. Der Asset Manager zahlte die Strafe und änderte die Prospekte ab.

Auch Goldman Sachs ist im Visier der SEC. Die Behörde untersucht im Zusammenhang mit ESG für einen „einen historischen Zeitraum“ die Investmentfonds ESG Emerging Markets Equity Fund, Goldman Sachs International Equity ESG Fund und das US Equity ESG Separate Managed Account-Angebot, räumte die Bank Mitte Juni ein.

Und im April erhob die SEC Anklage gegen das brasilianische Bergbauunternehmen Vale, weil es Investoren über die Sicherheit eines Staudamms getäuscht haben soll, bevor dieser im Januar 2019 zusammenbrach und 270 Menschen in den Tod riss. Die SEC klagte laut einem Bericht des Wall Street Journal auch Trevor Milton, den Gründer des Elektroautounternehmens Nikola, wegen irreführender Aussagen an.

Die Behörde unter der Leitung von Gary Gensler hatte Anfang 2021 eine Climate and ESG Task Force eingerichtet, um dem wachsenden Problem des Greenwashings Einhalt zu gebieten. Angesichts der zunehmenden Fokussierung der Investoren auf klima- und ESG-bezogene Investments solle die Klima- und ESG-Taskforce Initiativen entwickeln, um proaktiv ESG-bezogenes Fehlverhalten zu identifizieren, heißt es aus Washington. "Der anfängliche Schwerpunkt wird darin bestehen, wesentliche Lücken oder falsche Angaben bei der Offenlegung von Klimarisiken durch Emittenten im Rahmen der bestehenden Vorschriften zu ermitteln. Die Task Force wird auch Offenlegungs- und Compliance-Fragen im Zusammenhang mit den ESG-Strategien von Anlageberatern und Fonds analysieren".

Natürlich ist nicht jedes Fehlverhalten mutwillig oder erfolgt in betrügerischer Absicht, das ist an dieser Stelle ganz wichtig betonen. Manches Überambitionierte entsteht auch daraus, dass der Markt jung ist und einheitliche Standards fehlen. Asset Manager navigieren sozusagen in unbekannten Gewässern zwischen fehlenden Daten und sich kontinuierlich weiter entwickelnden Vorschriften und Regulierungen. Gebrauchsanleitung oder fertige Checkliste? Fehlanzeige.

Asset Manager reagieren

Nach Einschätzung von Hortense Bioy haben die jüngsten Fälle durchaus dazu geführt, dass Asset Manager vorsichtiger mit ihren Versprechungen in Sachen ESG werden. Einige Manager hätten ESG-bezogene Begriffe aus den Fondsnamen entfernt. „Während sich der vor einigen Jahren begonnene Trend der Neuausrichtung und Umbenennung von Fonds fortsetzen wird, erwarten wir gleichzeitig einen neuen Trend, dass Vermögensverwalter die ESG-Referenzen von Fonds in Marketingmaterialien weniger hervorheben und ESG aus den Namen einiger Fonds streichen“, so Bioy.

In extremen Fällen werden Fonds auch im SFDR-Status herabgestuft. Dies geschah im 2. Quartal bei 16 Fonds, zeigt ihre jüngste Marktanalyse. Alle 16 herabgestuften Fonds, darunter 10 Strategien von NN Investment Partners und vier von PIMCO, wurden von Artikel 9 auf Artikel 8 umgestuft. Diese Neueinstufungen waren das Ergebnis eines vorsichtigeren Ansatzes, den die Vermögensverwalter angesichts der jüngsten regulatorischen Klarstellungen verfolgten, so Bioy.

So stellte NN beispielsweise fest, dass eine neue Klarstellung der Europäischen Kommission und der niederländischen Aufsichtsbehörde AFM deutlich gemacht hat, dass Fonds, die Angaben zu Artikel 9 machen, nur in nachhaltige Investitionen auf der Grundlage der Definition der SFDR investieren dürfen.

"Diese zusätzliche Klarstellung gab es noch nicht, als NN IP die SFDR ursprünglich implementierte, weshalb wir nun beabsichtigen, die Offenlegungen im Einklang mit den sich entwickelnden regulatorischen Richtlinien zu aktualisieren“, teilten die Niederländer mit. NN fügte hinzu, dass die Neuklassifizierung keine Änderungen im Investmentprozess der Fonds widerspiegelt.

Dem gegenüber stehen allerdings mehrere Hundert Heraufstufungen. Vermögensverwalter werten ihre Fonds weiter auf, indem sie ihre ESG-Integrationsprozesse verbesserten, verbindliche ESG-Kriterien zu ihren Anlagezielen und ihrer Anlagepolitik hinzufügten oder in einigen Fällen das Mandat der Strategie vollständig änderten, wie Bioy betont.

SFDR: Wie geht es weiter?

Kurzfristig wird die SFDR (RTS2) dazu beitragen, Greenwashing zu bekämpfen, da durch die verstärkte Offenlegung die staatlichen Ziele der Produkte validiert und untermauert werden. "Sie stellen Vorlagen zur Verfügung und verlangen die Offenlegung spezieller Nachhaltigkeitsinformationen auf Produktebene anstelle allgemeiner Phrasen", heißt es in der Studie "The State of ESG Disclosure in Asset & Wealth Management - From Fund Issuer to End Investor". Die Studie wurde gemeinsam von pwc und Morningstar durchgeführt.

Andererseits verpflichten die ESG-Änderungen von MiFID II, die seit dem 2. August 2022 gelten, Vermögensverwalter und Finanzunternehmen, die Nachhaltigkeitsmerkmale von Finanzprodukten bei der Bestimmung des Zielmarktes zu bewerten und die Nachhaltigkeitspräferenzen der Kunden bei der Anlageberatung zu berücksichtigen.

Die Arbeit von IFRS und EFRAG werden dies ebenfalls unterstützen, da die Offenlegung der Unternehmen kohärenter und vollständiger wird, fügt Frau Bioy hinzu.

Fixler ist überzeugt, dass der Fall DWS ein Weckruf für die Branche war, bei den nichtfinanziellen Angaben genauso präzise zu sein wie bei den finanziellen. "Das Bundeskriminalamt hat im Alleingang den größten Einfluss, den größten positiven Einfluss auf den ESG-Markt gehabt. Diese Polizeirazzia, diese Aktion aus Wiesbaden war wirkungsvoller als die SFDR und die Taxonomie aus Brüssel und von der EU, denn das ist die Botschaft an die Führungskräfte der Unternehmen: 'Betrügt nicht'.