Wie Morningstar immer wieder betont: Gebühren sind ein Schlüssel zum Erfolg eines Fonds. Eine andere ebenso wichtige Variable, die manchmal übersehen wird, ist die Größe des Fonds. Es ist sogar so: Größe und Gebühren sind eng miteinander verbunden.

Eine kürzlich veröffentlichte Morningstar-Studie über in Europa domizilierte aktive Fonds mit dem Titel „When Small Isn’t Beautiful“ zeigt einen klaren Zusammenhang zwischen der Vermögensbasis eines Fonds und seiner risikobereinigten Nettoperformance. Die Underperformance kleinerer Fonds ist hauptsächlich auf deren vegleichsweise höhere Gebühren zurückzuführen. Diese Beziehung ist für Aktienfonds besonders ausgeprägt, gilt aber in geringerem Maße auch für Renten- und Multi-Asset-Fonds.

„Das verwaltete Vermögen der Fonds ist sehr unterschiedlich“, sagt Matias Mötölä, EMEA Director of Manager Research bei Morningstar und Autor der Studie. „Während viele europäische offene Fonds nur wenige Millionen Euro zum Investieren haben, verfügen die größten Fonds in Morningstars Datenbank über Dutzende Milliarden Euro. Da die meisten Fonds feste Gebühren erheben, führen die Größenunterschiede zu enormen Unterschieden bei den Einnahmensströmen. Große Fonds können mit den von ihnen generierten Gebühren eine größere Anzahl von Portfoliomanagern, Analysten und weiterem Personal unterhalten. Darüber hinaus bieten größere Fonds den Fondsgesellschaften Spielraum, niedrigere Gebühren zu erheben, was den Anlegern zugute kommen kann.“

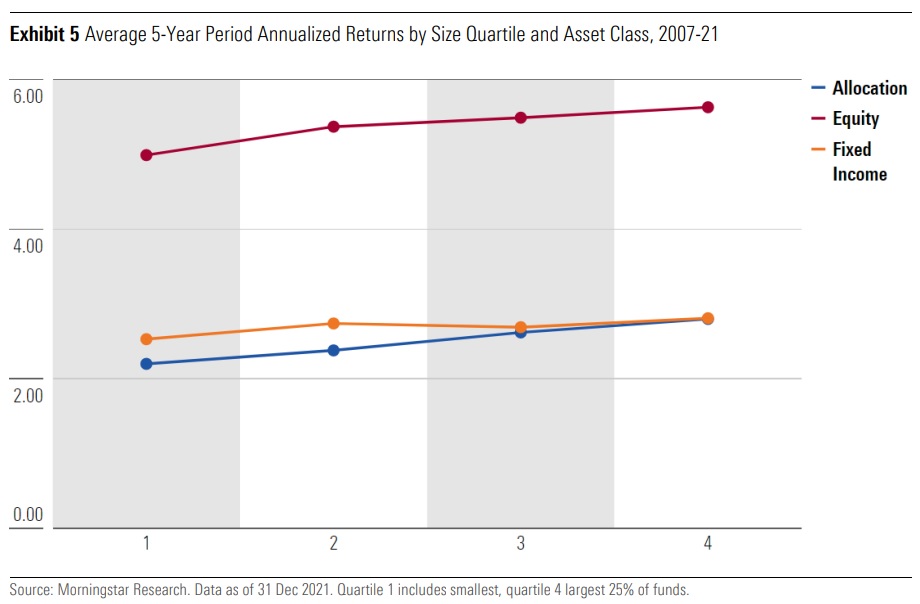

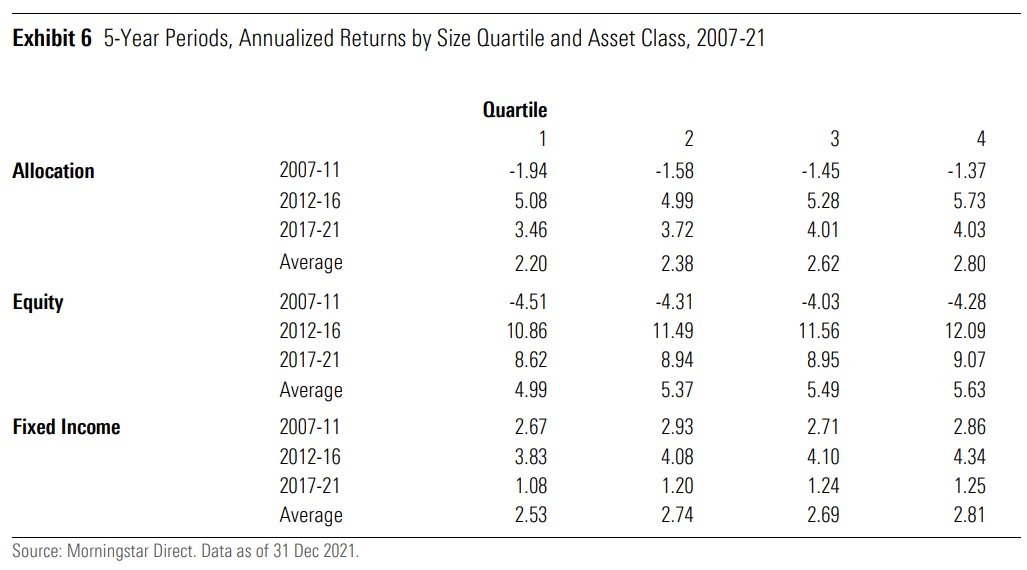

In allen drei Anlageklassen (Aktien, festverzinsliche Wertpapiere und Multi-Asset) und in allen in dieser Studie berücksichtigten Fünfjahreszeiträumen schlugen die größten Fonds die kleinsten. Bei Rentenfonds ist das Bild etwas gemischter als bei den anderen, aber immer noch stark richtungsweisend, mit einer insgesamt positiven Neigung zwischen Assets under Management und Rendite.

Spanien und Schweden sind Extreme

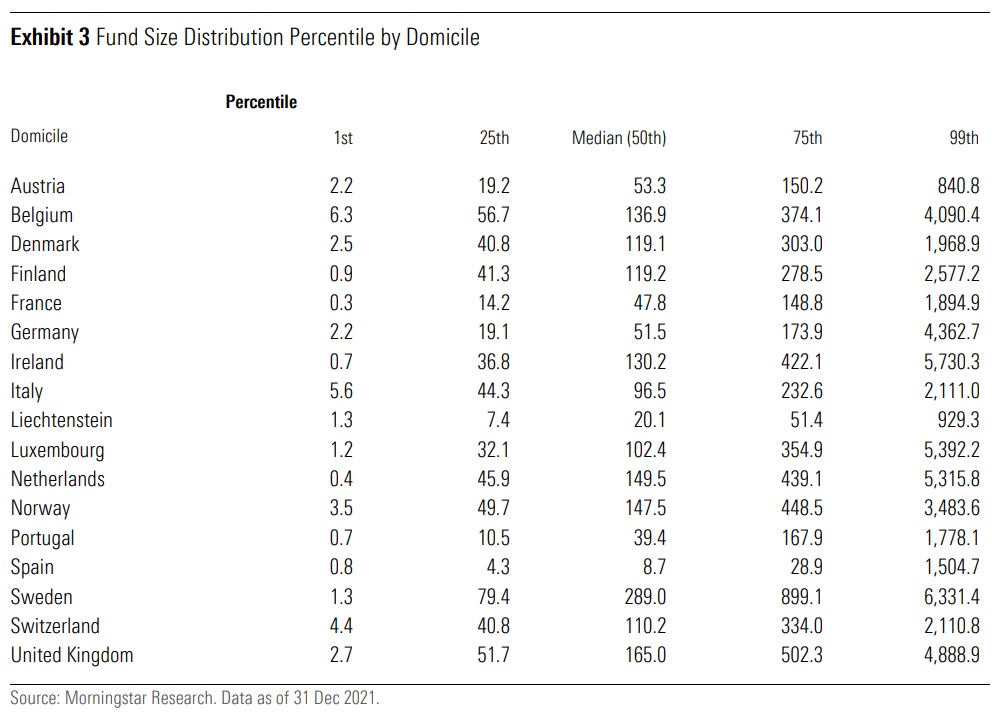

Die Studie zeigt nicht nur bei den Anlageklassen, sondern auch bei der Fondsgröße bedeutende Unterschiede zwischen den verschiedenen Ländern auf: Während der durchschnittliche Fonds in Spanien nur 8,7 Millionen Euro an Vermögenswerten aufweist, verfügte der typische schwedische aktive Fonds Ende 2021 über 289 Millionen Euro.

"Spanien ist ein relativer Ausreißer, da der Markt eine große Anzahl kleiner Multi-Asset-Fonds aufweist, die als Anlagevehikel für eine kleine Anzahl von Investoren dienen", erklärt Möttölä.

Gleichzeitig ist Schweden einer der am weitesten entwickelten Fondsmärkte in Europa und beheimatet den größten Fonds der Region, AP7 Såfa, die Standardoption im Rahmen des schwedischen beschäftigungsbasierten Rentensystems. An zweiter Stelle steht das Vereinigte Königreich, das ebenfalls eine ausgeprägte Kultur der Fondsanlage hat. Das Gesamtbild in Europa zeigt jedoch, dass eine große Anzahl von Fonds allein kaum wirtschaftlich lebensfähig ist.

Eine Frage des Überlebens

In Europa ist die geringe Größe und der daraus resultierende Mangel an Skaleneffekten somit ein großes Problem. In den drei untersuchten Anlageklassen lag der Median der Fondsgröße Ende Dezember 2021 bei nur 76 Mio. EUR und der Durchschnitt bei 350 Mio. EUR. Jeder vierte Fonds hatte ein Vermögen von weniger als 20 Mio. EUR.

"Eine typische Verwaltungsgebühr von 1% würde für einen solchen Fonds jährliche Bruttoeinnahmen von 200.000 EUR bedeuten", betont der Autor. "Dies reicht eindeutig nicht aus, um die Kosten für die Einstellung eines starken Teams von Portfoliomanagern, Analysten, Kundenverantwortlichen, Back-Office-Personal usw. zu decken und darüber hinaus für Daten und andere Dienstleistungen Dritter zu bezahlen. Zugegeben, dies ist eine vereinfachte Sichtweise, da einzelne Fonds in der Regel in ein breiteres Geschäft einfließen und ihre Ressourcen nicht eins zu eins mit dem Cashflow verbunden sind, den sie für den Vermögensverwalter generieren. Es ist jedoch üblich, dass Asset Manager, ihre Strategien mit zunehmendem Wachstum mit zusätzlichen Ressourcen ausstatten und umgekehrt".

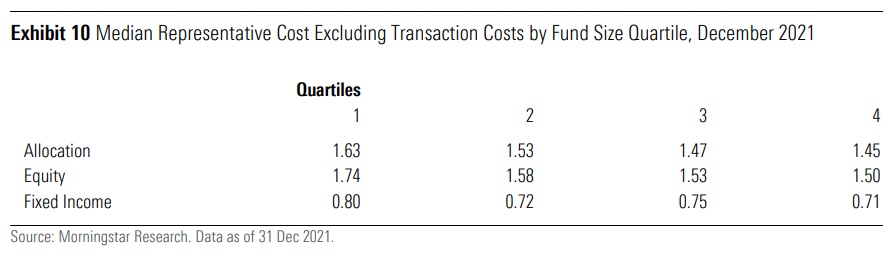

Die Schlüsselrolle der Gebühren wird auch aus Morningstars repräsentativen Kostendaten für das Ende des letzten Jahres deutlich. Der Median des kleinsten Quartils der Aktienfonds war um 24 Basispunkte teurer als die Fonds im größten Quartil der Kategorie, was einen erheblichen Gebührenanstieg darstellt. Bei den Multi-Asset- und Rentenfonds sind die Unterschiede in der Richtung ähnlich, aber in der Größenordnung geringer. (Die Fonds in dieser Analyse haben alle den vorangegangenen Fünfjahreszeitraum überdauert, so dass neue Fonds ausgeschlossen sind).

Kleine Fonds im Nachteil

Diese Untersuchung zeigt, dass kleine Fonds gegenüber größeren Fonds eindeutig im Nachteil sind - vor allem halt wegen der höheren Gebühren. "Die Ergebnisse unterstreichen die Bedeutung der Fundamentalanalyse", sagt Möttölä. "Die Anleger sollten sich bei ihrer Due-Diligence-Prüfung in erster Linie auf die Gebühren konzentrieren, aber auch auf andere wichtige Kriterien, wie z. B. darauf, dass die Fonds, in die sie investieren, über eine gute Mittelausstattung verfügen. Größere Fonds haben eine bessere Verhandlungsposition innerhalb ihrer Asset-Management-Organisationen, und sie sind weniger gefährdet, geschlossen oder fusioniert zu werden", so der Analyst. Wichtig ist auch, dass die Asset Management-Gesellschaften für größere Fonds weniger verlangen, da sie Skaleneffekte erzielen können.