Als in diesem Jahr massiv Aktien verkauft wurden, war der Schuldige schnell gefunden: steigende Realrenditen.

Realrenditen sind ein recht undurchsichtiger Indikator am Anleihemarkt. Im Grunde genommen sind es die Erträge, die ein Anleiheinvestor aus Zinszahlungen nach Berücksichtigung der Inflation erzielt. Warum also sollten steigende Realrenditen schlecht für den Aktienmarkt sein?

Diese Frage stellen sich selbst langjährige Beobachter. Die Antwort lautet leider "es kommt darauf an".

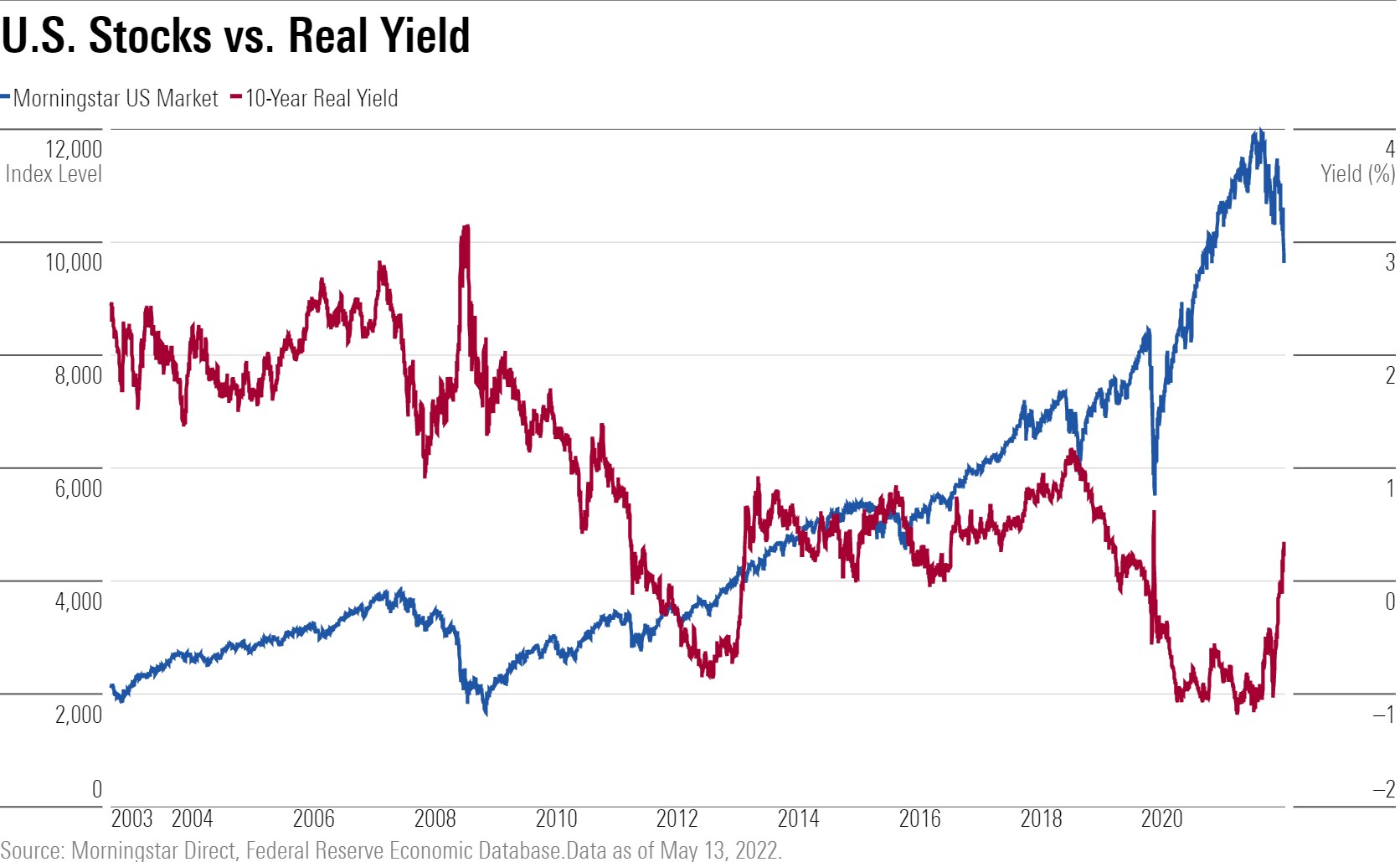

Bisher war es mal so, mal so. Steigende Realzinsen können zwar manchmal ein negatives Signal für Aktien sein, aber in der Vergangenheit entwickelten sich Aktien auch dann gut, wenn die Realzinsen stiegen und sich auf einem höheren Niveau befanden als heute.

Doch in dem aktuellen Umfeld, in dem Ende 2021 die Zinsen auf einem Tiefststand und die Aktienbewertungen auf einem hohen Niveau lagen, waren auf breiter Front steigende Realzinsen einer der Faktoren, die zu einer Neubewertung von Aktien auf einem deutlich niedrigeren Niveau führten.

Warum sind Zinssätze wichtig für Aktien?

Es steht außer Frage, dass die Zinssätze von großer Bedeutung für Aktien sind. Hier sind vier grundlegende Gründe warum:

1) Sie sind wichtig, wenn es um ihre Auswirkungen auf die Wirtschaft geht, was wiederum die Gewinne der Unternehmen beeinflusst. Steigende Zinssätze bremsen das Wirtschaftswachstum, was sich wiederum negativ auf die Gewinne und damit auf den Aktienmarkt auswirken kann. (Je nach Geschäftszweig reagieren einige Unternehmen empfindlicher auf das Auf und Ab der Wirtschaft als andere).

2) Wenn Anleihen höhere Zinssätze bieten, können die Renditen festverzinsliche Anlagen für Anleger attraktiver machen. Wenn die Renditen für sicherere Anleihen höher sind, müssen Aktien als risikoreichere Anlage ebenfalls höhere Renditen bieten, um konkurrenzfähig zu sein. In diesem Umfeld erscheinen Anleihen attraktiver als Aktien, bis die Bewertungen von Aktien fallen.

3) Auch die realen Zinssätze können sich nach Ansicht einiger Marktteilnehmer direkt auf die Schätzungen der Aktienbewertung auswirken. Bewertungsmodelle berücksichtigen die Zinssätze, wenn es darum geht einzuschätzen, wie viel die künftigen Erträge einer Aktie heute wert sind. Steigen die Zinssätze, verringert sich der Wert der künftigen Erträge und damit der Wert der Aktie. Analysten weisen darauf hin, dass diese Dynamik ein Hauptkatalysator für den Ausverkauf von Technologie- und anderen schnell wachsenden Unternehmen ist, deren Wert stark vom weit in der Zukunft liegenden Gewinnwachstum abhängt. (Lesen Sie hier mehr zum jüngsten Ausverkauf der Technologiewerte, auf Englisch).

4) Eine weitere Möglichkeit, wie sich die Zinssätze auf den Aktienmarkt auswirken können, ist ein ebenfalls im Verborgenen liegendes, aber sehr wichtiges Konzept: die Risikoprämie für Aktien. Die Risikoprämie ist die Rendite, die ein Anleger hofft über eine risikofreie Anlage hinaus erzielen zu können. Eine andere Sichtweise ist, dass die Risikoprämie der Grund dafür ist, dass Anleger überhaupt Aktien besitzen; um die Risiken des Aktienbesitzes auszugleichen, erwartet ein Anleger, dass er eine höhere Rendite als mit einer sicheren US-Staatsanleihe erzielt.

Um die Risikoprämie für Aktien zu berechnen, subtrahiert man in der Regel die 10-jährige Realrendite von den erwarteten Renditen der Aktien. Damit sinkt die Risikoprämie, wenn die realen Renditen steigen - und Aktien sind weniger attraktiv.

Wie werden Realrenditen berechnet?

Man berechnet die Realrendite, indem man die erwartete Inflationsrate von der nominalen Rendite einer Anleihe subtrahiert. Die reale Rendite kann positiv oder negativ sein, abhängig davon, wie groß die beiden Faktoren sind. Die Frage ist, welche Inflationsrate man verwendet.

Da Realrenditen zukunftsorientiert sind, hilft die Verwendung der von der Regierung gemeldeten Inflationsdaten nicht weiter; hier handelt es sich um eine rückwärtsgerichtete Kennzahl.

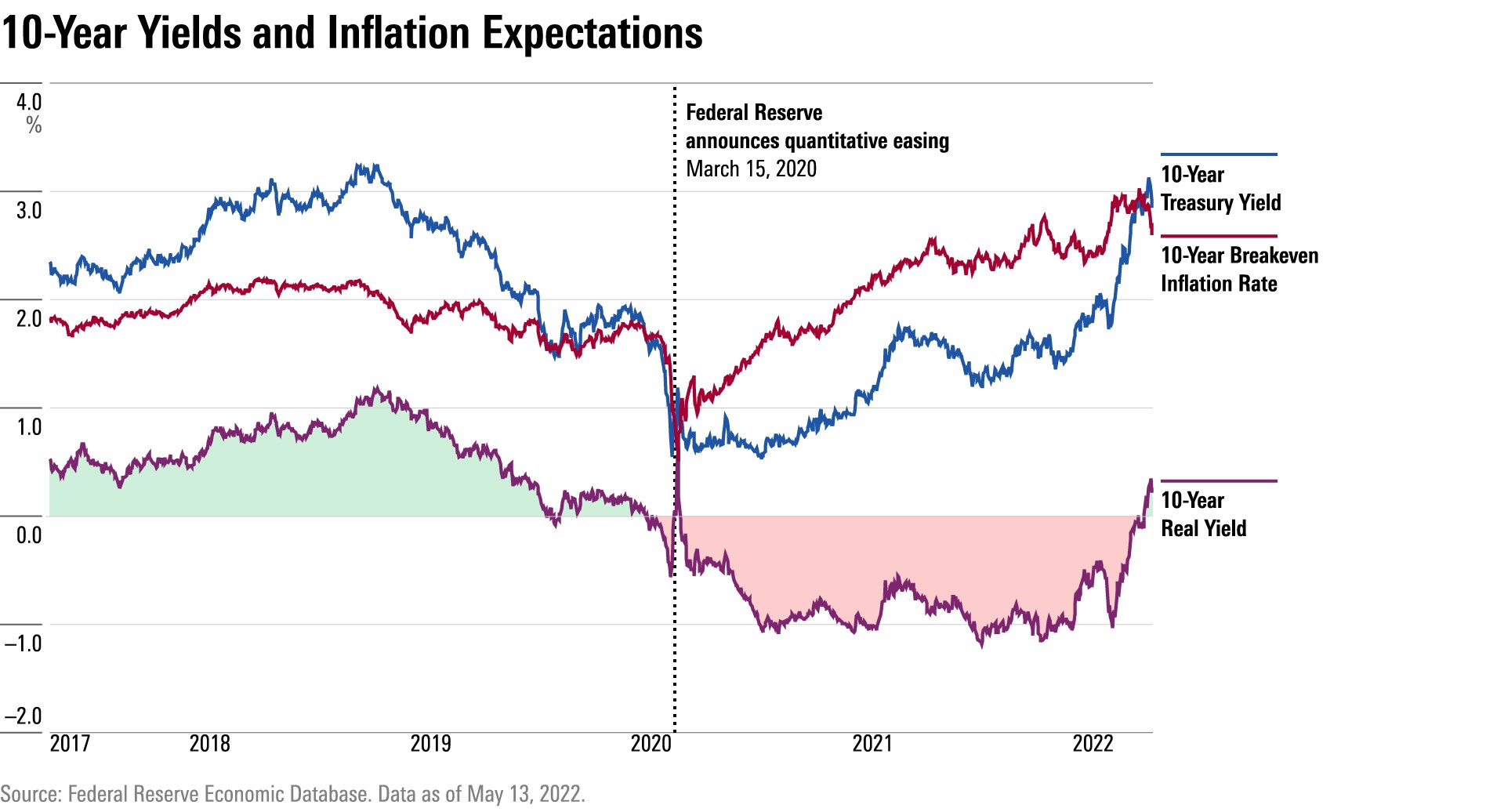

Aus diesem Grund erfordert die Berechnung der Realrenditen einen weiteren Schritt: einen Blick auf den Markt für inflationsgeschützte Staatsanleihen oder Treasury Inflation-Protected Securities. TIPS geben Aufschluss über die Inflationserwartungen, die so genannte Breakeven-Rate. Um etwa die Inflationserwartungen des Marktes für die nächsten zehn Jahre zu ermitteln, schauen sich die Anleger die Differenz zwischen der 10-jährigen Nominalrendite der Staatsanleihen und der 10-jährigen TIPS-Rendite an (die so genannte 10-jährige Breakeven-Rate). Zurzeit liegt der 10-jährige Breakeven-Satz bei 2,69%. Da die reguläre - also nominale - 10-jährige US-Staatsaanleihe 2,84% abwirft, beträgt die 10-jährige Realrendite 0,15%.

Die meiste Zeit über sind die realen Renditen positiv. Aber unter ungewöhnlichen Umständen können sie auch negativ werden. Das war in den letzten zwei Jahren der Fall, als die US-Notenbank im Rahmen ihrer quantitativen Lockerungsmaßnahmen die Wirtschaft während der pandemischen Rezession unterstützte und am Markt massiv Anleihen kaufte. Das führte dazu, dass die Renditen deutlich unter den langfristigen Inflationstrend von etwa 2% pro Jahr gedrückt wurden.

Welche Folgen hatten negative Realrenditen für Anleger?

In einem etwas normaleren Umfeld als in dem nach der Pandemie könnte die Rechnung so aussehen: 2% erwartete Inflation und 4% Rendite für Staatsanleihen ergeben eine reale Rendite von 2%. „Wenn Sie mehr als 2% verdienen wollen, gehen Sie auf die Risikokurve weiter nach oben und investieren beispielsweise in Aktien", sagt Steve Sosnick, Chefstratege bei Interactive Brokers.

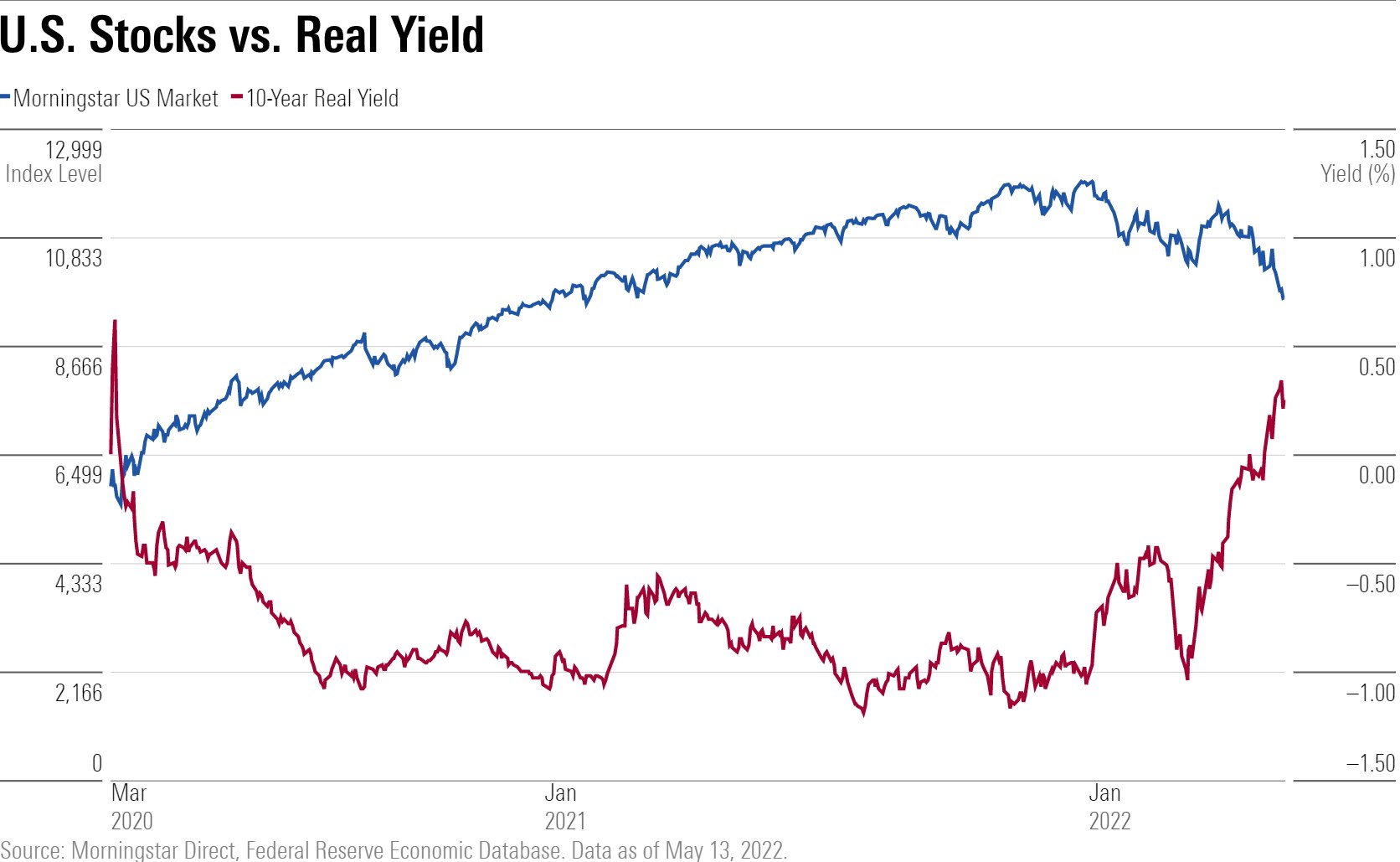

In den letzten zwei Jahren jedoch "hatten wir eine Situation, in der die Inflation positiv war und die Zinsen nahe Null lagen, so dass man keine positive Rendite erzielen konnte, ohne ein gewisses Risiko einzugehen", sagt Sosnick. "Wenn man Sicherheit wollte, musste man dafür Kaufkraft aufgeben“.

„Man hatte keine andere Wahl, als auf der Risikokurve nach oben zu gehen. Deshalb werden die realen Renditen - jetzt, da sie steigen - für den Ausverkauf an den Aktienmärkten verantwortlich gemacht", fügt Sosnick hinzu.

Welche Folgen hatten negative Realrenditen für Aktien?

Barry Knapp, Leiter Research bei Ironsides Macroeconomics, meint, dass oberflächlich betrachtet konjunktursensible Unternehmen die größten Nutznießer am Aktienmarkt hätten sein können, da sie von niedrigen Zinsen profitieren. Aber das war in den letzten zwei Jahren nicht der Fall.

"Was bewirken diese Wertpapierkäufe bei Aktien? Sie helfen nicht den konjunktursensiblen Aktien, wohl aber denjenigen, die anleiheähnliche Merkmale aufweisen", sagt Knapp. "Man würde nicht denken, dass Mega-Cap-Technologiewerte anleiheähnliche Eigenschaften haben, aber sie haben einen monströsen Cashflow und kaufen eine Menge Aktien zurück", sagt er.

Er verweist auf die Aktie von Apple (APC), die 2021 mit einem Kurs-Gewinn-Verhältnis von 30 abgeschlossen hat. Dieses Niveau findet man normalerweise bei einem schnell wachsenden Unternehmen, aber Apple verzeichnet ein Gewinnwachstum von etwa 10%, sagt er. "Aber sie haben diesen monströsen, stabilen Cashflow, und Apple-Aktien fingen an, sich wie Anleihen zu verhalten, als man die realen Renditen auf lächerliche Niveaus drückte."

Was passiert jetzt mit den realen Renditen?

Seit Anfang 2022 stiegen die realen Renditen – ab Anfang März sogar besonders stark. Ende April drehten die 10-jährigen Realrenditen zum ersten Mal seit zwei Jahren ins Plus.

Wie wichtig sind Realrenditen?

Nicht alle Beobachter messen Realrenditen so viel Bedeutung bei.

Der Aktienmarkt bewegte sich in letzter Zeit im Gleichschritt mit den realen Renditen. Aber das ist nicht immer der Fall. Außerhalb der beiden Zeiträume, in denen die Fed - als Reaktion auf die globale Finanzkrise und die Pandemie - quantitative Lockerung entweder einführte oder wieder aufhob, können sich Aktien unabhängig von den Realzinsen bewegen. In den Jahren 2017 und 2018 etwa haben sich die realen Renditen mehr als verdoppelt, während der Morningstar US Market Index um insgesamt 27% stieg.

"Es ist eine nützliche Kennzahl, aber hier werden Korrelation und Kausalität verwechselt", sagt Raheel Siddiqui, Senior Investment Strategist bei Neuberger Berman. "Die Korrelation besteht, aber nicht als Ursache und Wirkung, wie viele glauben".

"Die Realzinsen sind nicht die Ursache der Verkäufe", sagt er. "Bei Aktien geht es nicht um die 10-jährigen Renditen, zumindest nicht direkt, sondern in erster Linie darum, herauszufinden, was mit den Erträgen passiert."

Siddiqui verweist auf die relative Performance von Aktien, die sich traditionell eng an den Anleihenmarkt anlehnen, wie z. B. Versorger. "Die Ersatzwerte für Anleihen sollten verkaufen, und die Aktien, die wie Anleihen gehandelt werden, sollten ebenfalls verkaufen", sagt er. "Aber die Versorger laufen sehr gut".

Jurrien Timmer, Director Global Macro bei Fidelity, ist der Ansicht, dass der Anstieg der Realrenditen sowohl gerechtfertigt als auch positiv für den Aktienmarkt ist.

"Stark negative Realzinsen sind nützlich, um eine Rezession zu bekämpfen, aber für eine Wirtschaft, die über dem Potenzial läuft, gibt es zu diesem Zeitpunkt keine Rechtfertigung für negative Realzinsen", sagt er.

Darüber hinaus sagt Timmer, dass negative Realrenditen zwar sehr stimulierend sein, aber auch zu mehr Volatilität führen können. "Die längsten und stabilsten Phasen des Wirtschaftswachstums waren jene, bei denen die Realzinsen leicht positiv waren", sagt er.