Wie im Leben gibt es in der Geldanlage nur wenig, was wirklich sicher ist. Eines können wir aber mit Sicherheit sagen: Kostengünstige Lösungen und ein diversifiziertes Portfolio verbessern die Chancen, als Anleger erfolgreich zu sein. Dasselbe gilt für den Kauf von Aktien von Unternehmen mit soliden Wettbewerbsvorteilen.

Auf der anderen Seite gibt es bestimmte Verhaltensweisen, die ein sicheres Rezept für das Scheitern sind: zum Beispiel ungerechtfertigt hohe Gebühren zu zahlen oder überbewertete Aktien mit unvorhersehbaren Cashflows zu kaufen. Um solche Titel sollten Sie einen weiten Bogen schlagen.

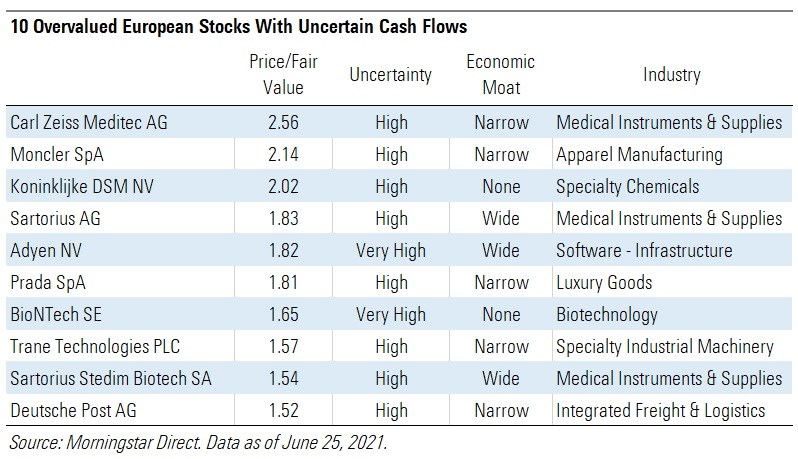

Die nachstehende Tabelle zeigt europäische Aktien mit hohen oder sehr hohen Unsicherheitsratings ihres Zeitwerts, die mindestens 50 % über unseren Zeitwertschätzungen notieren.

Die Unsicherheitsbewertung repräsentiert die Vorhersagbarkeit der zukünftigen Cashflows eines Unternehmens - und damit den Grad der Sicherheit unserer Zeitwertschätzung für dieses Unternehmen. Sie erfasst eine Bandbreite wahrscheinlicher potenzieller innerer Werte eines Unternehmens basierend auf seinen Merkmalen. Dazu gehören die Kapital- und Kostenstruktur, die Abhängigkeit des Umsatzes von der Wirtschaftsentwicklung, die Produktkonzentration und andere Faktoren. Wenn die Bandbreite möglicher innerer Werte eng ist, erhält das Unternehmen eine niedrige Unsicherheitsbewertung. Wenn sie breit ist, fällt die Unsicherheitsbewertung hoch aus.

Ist es wirklich so schlecht, eine überteuerte Aktie mit hoher Unsicherheitsbewertung zu kaufen? „Sicherlich könnte man argumentieren, dass man bei einer mit hoher Unsicherheit behafteten Aktie aufgrund anderer Faktoren wie z. B. den Wachstumsaussichten über die Bewertung hinwegsehen könnte. In Anbetracht der fehlenden Cashflow-Vorhersagbarkeit könnten wir den Wert dieser Titel tatsächlich unterschätzen“, sagt Susan Dziubinski von Morningstar. „Allerdings könnten wir ihren Wert auch überschätzen. Wenn wir also irren könnten, irren wir lieber auf der konservativen Seite: Wir empfehlen Anlegern, hoch bewertete Titel mit hoher Unsicherheit zu meiden.“

Hier ein näherer Blick auf drei der Namen auf der Liste.

Moncler SpA (MONC)

Die führende Position von Moncler in einer wachsenden Kategorie von Luxusjacken, die starke Preissetzungsmacht und die Kontrolle über den Vertrieb werden es dem Unternehmen ermöglichen, mittel- bis langfristig wirtschaftliche Gewinne zu erwirtschaften. Das verleiht dem Unternehmen ein Narrow-Moat-Rating, was bedeutet, dass es seine Konkurrenten eine Zeit lang abwehren wird können. Als relativ kleine Marke dürfte Moncler unserer Meinung nach Spielraum für ein über der Branche liegendes Wachstum haben. Dieses Wachstum ist jedoch nicht ohne Risiken, zumal der eigene Einzelhandel zwar Kontrolle über die Markendarstellung und die Preisgestaltung ermöglicht, aber mit erheblichen Fixkosten (Mieten und Arbeitskräfte) verbunden ist.

Falls die Nachfrage nach den Daunenjacken des Unternehmens nachlässt, die Vorlieben der Verbraucher sich ändern oder eine Sättigung der Nachfrage eintritt, könnte das Unternehmen nicht in der Lage sein, seine schnell wachsende Kostenbasis durch ausreichende Renditen zu finanzieren.

Moncler erzielt etwa ein Drittel seines Umsatzes durch Verkäufe an chinesische Verbraucher und ist daher den makroökonomischen Risiken in China ausgesetzt. Die Produkte von Moncler sind keine Produkte des Grundbedarfs, und die Nachfrage dürfte durch eine Verschlechterung der Konsumentenstimmung, sinkende Verbrauchereinkommen und ein geringeres globales Wachstum negativ beeinflusst werden.

Da Monclair über 50 % seines Umsatzes außerhalb der Eurozone erwirtschaftet und die Produkte des Unternehmens in Europa hauptsächlich von Touristen gekauft werden, könnte die Stärkung des Euro den Umsatz beeinträchtigen. Schließlich könnten die Maßnahmen zur Eindämmung der COVID-19-Pandemie das Wirtschaftswachstum auf lange Sicht nach unten drücken und die Nachfrage nach Luxusgütern dämpfen.

Sartorius AG (SRT3)

Die Sartorius AG ist der führende Anbieter von biopharmazeutischen Einweg-Fermentations- und Fluid-Management-Lösungen. Die bewährte Expertise des Unternehmens in der Einwegtechnologie und die regulatorische Validierung der biopharmazeutischen Produktionsprozesse ermöglichen Sartorius die Anwendung eines attraktiven Rasierklingenmodells und unterstützen den breiten wirtschaftlichen Wallgraben.

Wir sehen ein Risiko, dass sich das Wachstum im Laufe unseres zehnjährigen Prognosezeitraums auf eine niedrigere Basisrate normalisiert. Sartorius wird 2021 voraussichtlich im Bereich von 15 %-20 % wachsen. Im Gegensatz dazu wird für den Bereich Biopharma bis Mitte der 2020er Jahre ein Wachstum im hohen einstelligen Bereich erwartet. In unseren grundlegenden Annahmen prognostizieren wir ein langfristiges Wachstum im Bereich von 6 % bis 8 %; das tatsächliche Wachstum könnte jedoch je nach der sich verändernden Wettbewerbsdynamik variieren.

Die Erreichung des Umsatzziels von 5 Mrd. EUR, das sich Sartorius für 2025 gesetzt hat, verglichen mit 2,3 Mrd. EUR im Jahr 2020, unterliegt unserer Meinung nach einer hohen Unsicherheit. Wir glauben auch, dass das Ziel der Unternehmensleitung, die EBITDA-Marge um 100 Basispunkte zu verbessern, im Vergleich zu dem, was in der Vergangenheit erreicht wurde, etwas bescheiden ist. Das potenzielle Gewinnwachstum in den nächsten zehn Jahren sehen wir als einen weiteren Faktor der Bewertungsunsicherheit.

Adyen NV (ADYEN)

Adyen erobert den E-Commerce-Zahlungsmarkt im Sturm, indem es komplexe Zahlungserfordernisse von großen und globalen Händlern löst. Unserer Meinung nach hat Adyen einen breiten Wallgraben rund um sein Geschäft ausgehoben.

Obwohl wir aufgrund des skalierbaren Geschäftsmodells von Adyen deutliche Margensteigerungen erwarten, rechnen wir in den nächsten 10 Jahren mit einem signifikanten Wachstum der Mitarbeiterzahl. Wir glauben, dass Adyen in Marketing, Vertrieb und in die Rekrutierung von Ingenieuren investieren muss, wenn es seine hohen Wachstumsaussichten realisieren will.

Unser Unsicherheitsrating von Adyen ist sehr hoch. Die Wachstumsstärke des E-Commerce, dem Kernmarkt von Adyen, gepaart mit kleinen Änderungen in der zukünftig erwarteten Marktanteilseroberung durch Adyen führt zu weit gestreuten Gewinnschätzungen. Wir sehen für Adyen auch ein prinzipielles Risiko in der Geschäftsabwicklung. Die Kernstärke des Unternehmens liegt unserer Meinung nach in seiner Entwicklungsgeschwindigkeit und darin, seine einzige Plattform schlank und agil zu halten.

Adyen unterliegt einem Geschäftsunterbrechungsrisiko, zumal es davon lebt, seinen Kunden eine überlegene Backend-Lösung für Zahlungstechnologien zu bieten. Da Adyen seinen „Share of wallet” bei seinen angeschlossenen Händlern, also seinen Anteil an deren Einkaufsvolumen, zunehmend erhöht, könnte ein Vertrauensverlust der Händler im Falle einer bedeutenden Konnektivitätsstörung der Beziehung schaden. Zudem ist Adyen auch einem Kreditrisiko ausgesetzt. Schließlich entfielen im Jahr 2019 27 % des Nettoumsatzes auf die 10 größten Händler (verglichen mit 31 % im Jahr 2018), was Adyen einem Konzentrationsrisiko aussetzt.