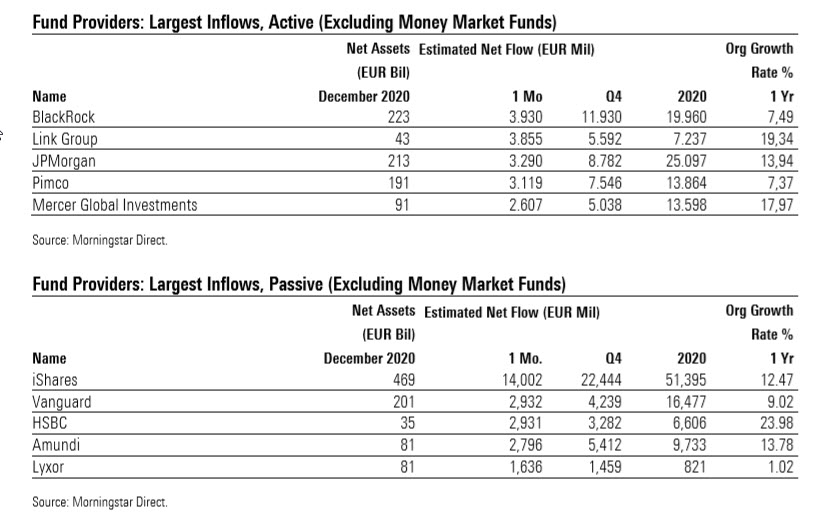

Zum Jahresende hatten auch die aktiv verwalteten Fonds von BlackRock einen besonders guten Lauf im Vertrieb. Das gilt es zu erwähnen, da der weltgrößte Vermögensverwalter heute in erster Linie mit seiner Indexfondsmarke iShares in Verbindung gebracht wird, weniger mit aktiv verwalteten Fonds. Doch gerade diese führten das Ranking der aktiven Manager im Dezember an. Der Vertriebserfolg kam vor allem dank kräftiger Zuflüsse in die aktiv verwalteten Aktien- und Rentenfonds zustande. Im Dezember waren auch die britische Link Group, JPMorgan Asset Management, Pimco und Mercer erfolgreich.

Im gesamten vergangenen Jahr konnten die aktiv verwalteten Fonds von BlackRock 20 Mrd. EUR einsammeln. Das reichte für den zweiten Platz unter den erfolgreichsten aktiven Asset Managern. Die beste Absatzbilanz auf der aktiven Seite verbuchte indes der Asset Manager von JPMorgan, dem 25 Mrd. EUR netto zugingen. Der Erfolg von JPM ging auf den hohen Absatz in mehreren Renten- und Aktienkategorien zurück. Besonders gut schnitten im Vertrieb Fonds für flexible US-Dollar-Anleihefonds, USD-Hochzinsanleihefonds, China A-Aktien und globale Schwellenländeraktienfonds ab.

Das Geschäft des Schweizer Hauses Pictet profitierte von der großen Nachfrage nach Öko-Aktienfonds sowie Aktienfonds für die Hersteller alternativer Energien, die 2020 sehr stark nachgefragt wurde.

Auf der passiven Seite führte iShares das Ranking der Asset-Sammler im Dezember und an. Auch im gesamten Jahr 2020 lag die Tochter von BlackRock mit großem Abstand vorn und verzeichnete Rekord-Nettomittelzuflüsse von über 51 Mrd. EUR. Die meisten Nettoneugelder flossen im Dezember in USA-Aktien-ETFs Aktienfonds für globale Standardwerte, die 1,85 Mrd. EUR bzw. 1,7 Mrd. EUR einsammelten. Für das Gesamtjahr waren börsengehandelte Edelmetallprodukte und chinesische RMB-Onshore-Anleihe-ETFs die Topseller beim ETF-Marktführer.

Tabelle: die Bilanz der erfolgreichsten Asset Manager im Dezember 2020

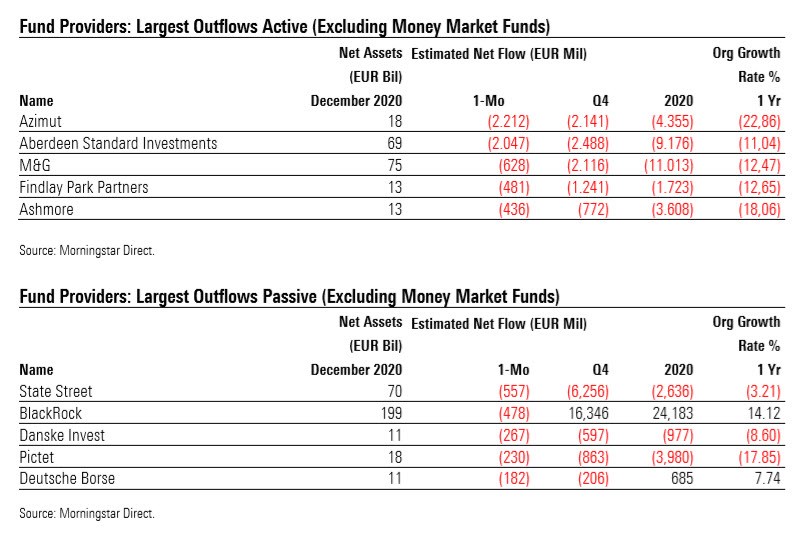

Die Fondsanbieter mit den höchsten Abflüssen

Zum Jahresende musste unter den aktiven Häusern der unabhängige italienische Asset Manager Azimut die höchsten Abflüsse hinnehmen. Aberdeen Standard Investment verlor im Dezember 2 Mrd. Euro aufgrund von Abflüssen aus seinen GBP-Kurzläufer-Anleihefonds; der schottische Vermögensverwalter hatte in den letzten fünf Jahren nur drei positive Monate mit Mittelzuflüssen. Bemerkenswert ist, dass der Schwellenländerspezialist im letzten Quartal 2020 nicht vom Ansturm europäischer Anleger auf Aktien- und Rentenfonds aus den Schwellenländern profitierte – sieht man von der Ausnahme von China A-Shares-Fonds, ab die gut 500 Millionen Euro netto in den letzten drei Monaten einsammelten.

Unter den aktiven Managern hatte vor allem Invesco ein schlechtes Jahr. Nach hohen Abflüssen 2019 litt das US-Haus auch 2020 unter Rückgaben. Invesco musste im vergangenen Jahr die höchsten Abflüsse unter den aktiven Vermögensverwaltern in Europa hinnehmen - 13,8 Mrd. Euro flossen den aktiven Invesco Fonds ab. Fast ein Drittel davon entfiel auf Rückflüsse aus seinem größten Fonds, dem Invesco Global Targeted Returns. Er ist in der Kategorie Alternative-Multistrategy angesiedelt, der unbeliebtesten Fondskategorie des vergangenen Jahres.

Franklin Templeton und M&G hatten es im Jahr 2020 ebenfalls schwer. Diese aktiven Manager verzeichneten Abflüsse von 13,2 Mrd. bzw. 11 Mrd. Euro.

Was die Verlierer auf der Indexfondsseite angeht, so musste State Street im Dezember die höchsten Abflüsse hinnehmen, da der State Street Euro Corporate Bond Index Fund Rückgaben in Höhe von 941 Mio. Euro verzeichnete.

Die Indexfondsseite von Pictet verlor 230 Mio. EUR, womit der Dezember des vergangenen Jahres der 29. negative Monat für die Indexfonds des Schweizer Anbieters in den letzten drei Jahren war. Der Pictet China Index war mit Nettorückgaben in Höhe von 137 Mio. EUR der Fonds mit den höchsten Abflüssen.

Auch auf das gesamte Jahr mussten die Indexfonds von Pictet und State Street die höchsten Abflüsse auf der passiven Seite des europäischen Fondsmarktes hinnehmen. Es fielen bei Pictet Rückgaben von vier Mrd. Euro an, gefolgt von State Street mit 2,6 Mrd. Euro und Scottish Widows mit 2,4 Mrd. Euro, deren Produkte nur in Großbritannien vertrieben werden.

Tabelle: Die Fondsanbieter mit den höchsten Dezember-Abflüssen

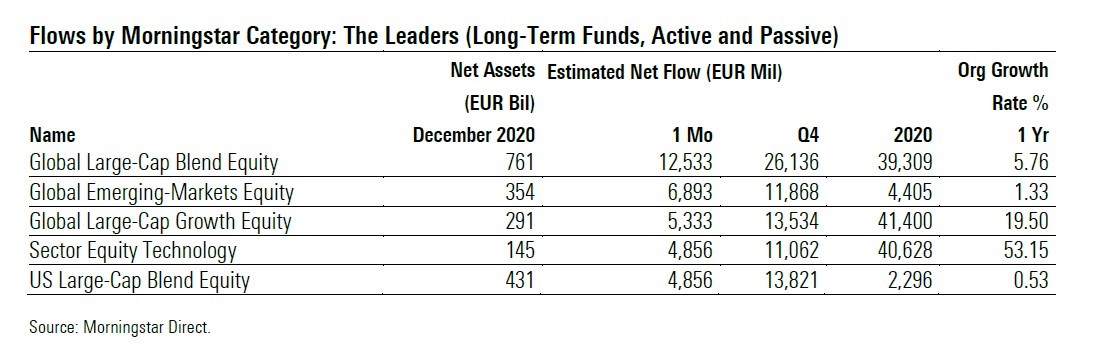

Fonds-Kategorien: Die Spitzenreiter

Kommen wir nun zu den beliebtesten Fondskategorien. Im Dezember war die Nachfrage nach globalen Standardwerte-Aktienfonds an höchsten. Sie sammelten in einem Monat 12,5 Mrd. Euro ein. Dies war zugleich das beste jemals gemessene Monatsergebnis für diese Kategorie.

Mit fast 6,9 Mrd. Euro Nettomittelzuflüssen waren globale Schwellenländer-Aktienfonds im vergangenen Monat die zweitstärkste Kategorie. Auch diese Kategorie verzeichnete im Dezember Rekordzuflüsse. Der Amundi MSCI Emerging Markets UCITS ETF war mit 723 Millionen Euro der Topseller in dieser Kategorie. Die Zuflüsse verteilten sich gleichmäßig auf aktive und passive Produkte.

Globale Wachstumsaktienfonds zogen im vergangenen Monat 5,3 Mrd. Euro an. Der Global Opportunity Fund von Morgan Stanley war im Dezember (576 Millionen Euro) wie auch im gesamten Jahr 2020 (4,3 Milliarden Euro) der Top-Seller innerhalb der Kategorie.

Das bringt uns zur Jahresbilanz: Growth-Aktien war im vergangenen Jahr „In“ – wie auch nachhaltige Investments (denen wir in der kommenden Woche einen separaten Kommentar widmen werden). Es ist keine Überraschung, dass globale Fonds für -Wachstumsaktien das Flow-Ranking auf Kategorie-Ebene 2020 anführten. Die Nettozuflüsse von 41,4 Mrd. Euro waren das mit Abstand beste Jahresergebnis dieser Kategorie.

Dank der Resistenz ihrer Geschäftsmodelle in Zeiten von Covid-19 und des Klimawandels waren auch Sektorfonds für Technologieaktien und Öko-Aktienfonds im Jahr 2020 sehr stark nachgefragt. Tech-Fonds sammelten 40,6 Mrd. Euro ein. Öko-Aktienfonds rangierten mit Zuflüssen von 24,3 Mrd. Euro auf dem vierten Platz.

Doch auch die Klassiker, globale Standardardwerte-Aktienfonds, waren stark nachgefragt, verbuchten aber längst nicht die höchsten Zuflüsse – diese wurden 2017 verbucht.

Tabelle: Die Fondskategorien mit den höchsten Zuflüssen im Dezember 2020

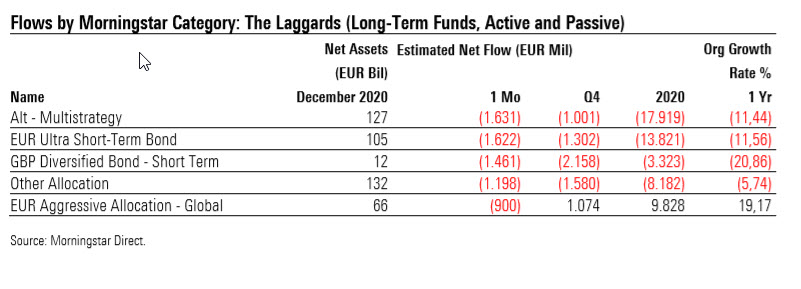

Fonds-Kategorien: Die Nachzügler

Anleger scheuten erneut vor alternativen Fonds zurück. Vor allem Multi-Strategie-Fonds waren sehr unbeliebt; sie verloren im Dezember 1,6 Mrd. EUR, der 30. negative Monat in Folge. Auch das Gesamtjahr erwies sich für diese Fonds, die in mehrere alternative Strategien investieren, ein weiteres "annus horribilis" mit Abflüssen von 18 Milliarden Euro. Das verwaltete Vermögen dieser Kategorie ist in den letzten drei Jahren von 196 Mrd. Euro auf 127 Mrd. Euro eingebrochen, was auf die Kombination aus Abflüssen und negativer Performance zurückzuführen ist.

Die Abflüsse aus Kurzläufer Euro- und GBP-Rentenfonds zeugten von der Tatsache, dass sich die Anleger den größten Teil des Jahres in einem Risk-on-Modus befanden.

Zu den Trends, die sich über das gesamte Jahr hinweg abzeichneten (und die in der Tabelle, die nach Abflüssen im Dezember sortiert ist, nicht aufgeführt sind), gehörten US Value Aktienfonds, die erhebliche Abflüsse - 10 Mrd. Euro – erlitten. Sie konnten aber im vierten Quartal ein Comeback erleben und sammelten fast 1 Mrd. Euro in den letzten drei Monaten ein.

Tabelle: Die Fondskategorien mit den höchsten Abflüssen im Dezember 2020

Die Absatzbilanz der größten Fonds und ETFs

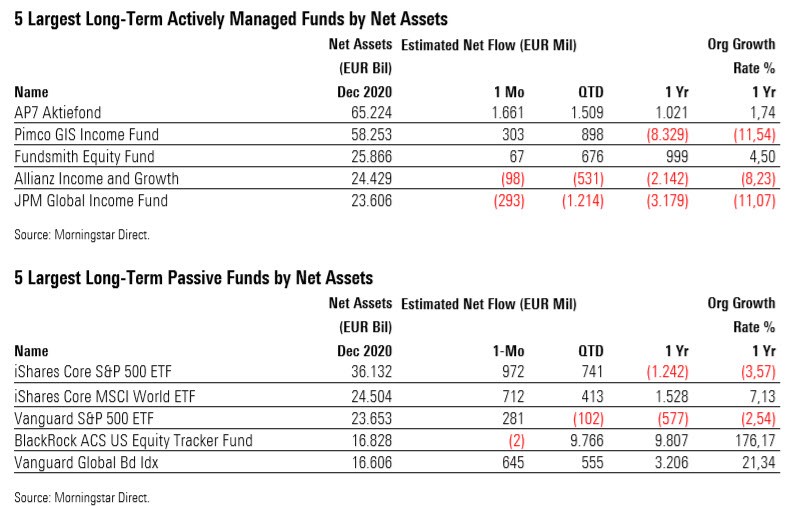

Ein letzter Blick auf die Absatzbilanz der größten Langfristfonds in Europa. Aufgrund der Aktienrallye im vierten Quartal und der starken saisonalen Zuflüsse im Dezember holte sich der schwedische Pensionsfonds AP7 Aktiefond den Titel des größten Fonds in Europa zurück - auf Kosten des Pimco GIS Income Fund, der auf den letzten Metern auch im Vertrieb schwächelte. Die enormen Rückgaben, die der Fonds im März hinnehmen musste, waren der Grund für die Abflüsse von insgesamt 8,3 Mrd. EUR.

Die Zuflüsse in den Fundsmith Equity reduzierten sich im Dezember auf ein Minimum, die Zuflüsse von 1 Mrd. EUR für das Gesamtjahr waren dennoch stark, wenn man bedenkt, dass dieser Fonds eine deutliche Underperformance erlitt. Der Global Income Fund von JPMorgan und der Income and Growth-Fonds der Allianz, die beide auf die höher verzinslichen Segmente der Anleihemärkte ausgerichtet sind, mussten im vergangenen Jahr erhebliche Abflüsse hinnehmen.

Bei den größten Indexfonds erholten sich die Zuflüsse in die S&P 500-Tracker von iShares und Vanguard im Dezember, was jedoch nicht ausreichte, um die im Jahresverlauf erlittenen Abflüsse zu kompensieren. Auf die gigantischen Zuflüsse, die im Oktober den institutionellen Aktienfonds BlackRock ACS US Equity Tracker Fund ansteuerten, folgten zwei magere Monate im November und Dezember. Der Global Bond Index Fund von Vanguard war auch im vergangenen Jahr im Vertrieb recht konstant erfolgreich. Die Zuflüsse in Höhe von 3,2 Mrd. Euro waren angesichts der volatilen Zuflüsse anderer globaler Rentenfonds beachtlich.

Tabelle: Die Absatzbilanz der größten Fonds in Europa (ohne Geldmarkt)

Verpassen Sie nichts! Mit unseren Morningstar Research Newslettern für Investoren bekommen Sie zeitnah, gratis und in verständlicher Sprache das wichtigste Research von Morningstar frisch auf den Tisch! Hier können Sie sich für unsere Fonds- und für den ETF-Newsletter anmelden - und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.