Indexfonds gewinnen bei Nachhaltigkeits-Investments eine immer stärkere Bedeutung. Die Mittelzuflüsse wachsen überproportional, und ihr Marktanteil steigt entsprechend. Mit dem wachsenden Angebot an Fonds steigt auch der Research-Aufwand für Anleger. Um hier Abhilfe zu schaffen, hat Morningstar eine neue qualitative Kennzahl eingeführt, den Morningstar ESG Commitment Level für Fonds und Asset Manager. Im Rahmen der ersten Einführung haben unsere Manager Research Analysten Bewertungen zu 107 distinktive Strategien weltweit erstellt, darunter 38 passive Fonds und sieben passive Vermögensverwalter. Wir werden das ESG Commitment Level nach und nach auch für andere Fonds und Vermögensverwalter erstellen.

Was ist der Morningstar ESG Commitment Level?

Der Morningstar ESG Commitment Level ist eine qualitative, analystengestützte Bewertung des Ausmaßes, in dem ESG-Kriterien in den Investmentprozess auf Fonds- und Asset Manager-Ebene integriert sind. Die vergebenen Ratings lauten (in aufsteigender Reihenfolge) wie folgt: „Low“, „Basic“, „Advanced“ und „Leader“.

Bei der Bewertung einer passiven Strategie bewerten die Analysten den Index und den Vermögensverwalter, der die Strategie umsetzt, wobei die Bewertung des Index das größte Gewicht (80 %) hat; letzterer macht die restlichen 20% der Note aus.

Bewertung auf Fondsebene für die Passiven

Bei der Beurteilung, inwieweit ein Index ESG-Faktoren berücksichtigt, berücksichtigen Analysten Kennzahlen wie den Active Share, der die Anzahl und das Gewicht von Aktien misst, die aus dem übergeordneten Index ausgeschlossen wurden, um ein verbessertes Nachhaltigkeitsprofil zu erreichen, sowie den Tracking Error eines Index gegenüber dem breiten Markt. Ausschlüsse auf Fonds- statt auf Indexebene können ebenfalls berücksichtigt werden, wenn der Fonds einen nicht-ESG-fokussierten Index abbildet.

Wenn ein Fonds synthetisch nachgebildet wird oder Wertpapierleihe betreibt, müssen auch die vom Fonds gehaltenen Sicherheitskörbe auf ihre Nachhaltigkeit hin überprüft werden.

Im Folgenden werden die Gründe für die Zuweisung der einzelnen Stufen erläutert.

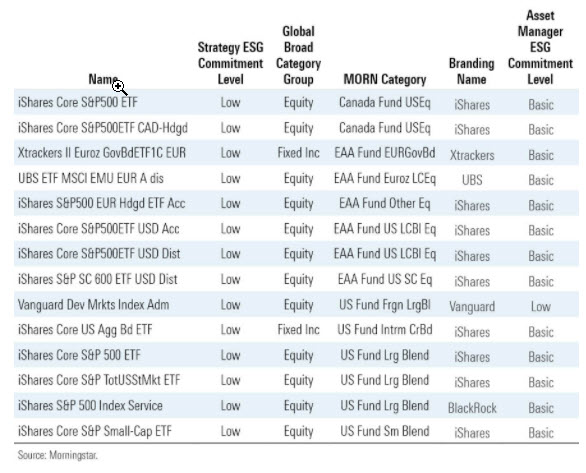

„Low“: Die ESG-Engagement-Stufe „Low“ umfasst Strategien, die ESG-Faktoren nicht berücksichtigen, und solche, die ESG zwar berücksichtigen, aber in einer so minimalen Weise, dass wir nicht glauben, dass die Auswirkungen auf das Portfolio bedeutend genug sind, um eine höhere ESG-Engagement-Stufe zu rechtfertigen. Es ist zu erwarten, dass die meisten passiven Fonds, die derzeit ein Morningstar Analyst Rating erhalten, diese Einstufung erhalten werden. Momentan richtet sich das Augenmerk auf traditionelle Standard-Indizes, und die haben typischerweise mit ESG-Kriterien nicht viel am Hut. Beispiele dafür sind ETFs auf den S&P 500 oder auf den MSCI EMU, wie aus der unteren Tabelle hervorgeht, die weltweit aufgelegte ETFs umfasst.

Tabelle: ETFs mit dem Commitment Level „Low“

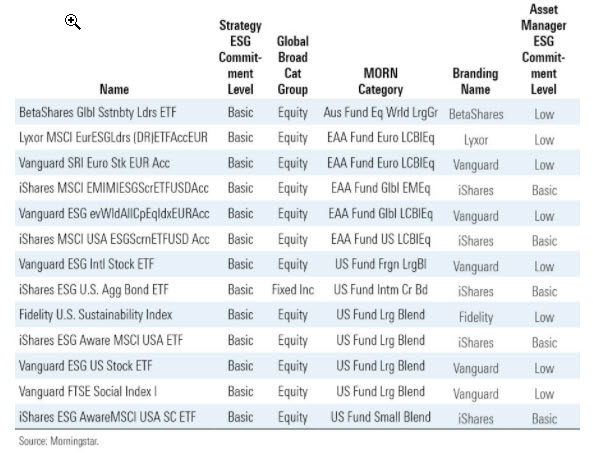

„Basic“: Diese Fonds wenden Ausschlüsse oder ESG-Filter an. Sie schließen oft die schlimmsten ESG-Übeltäter in einem Wertpapier-Universum aus oder gewichten sie niedriger als konventionelle Indizes. Allerdings neigen sie dazu, nur geringfügige Wetten gegen den breiten Markt einzugehen, was zu einem niedrigen Tracking Error und einem niedrigen Active Share führt. Häufige Beispiele sind ETFs, die Unternehmen ausschließen, die in Sektoren wie geächtete Waffen, Tabak und Kohle-Kraftwerke involviert sind, aber auch Unternehmen, die gegen die Prinzipien des Global Compact der Vereinten Nationen verstoßen.

Dreizehn der bisher bewerteten passiven Fonds erhielten ein „Basic“ ESG Commitment Level. Ein Beispiel dafür ist der größte passive nachhaltige Fonds in den USA: der Vanguard Social Index, der Negativfilter anwendet. Er beginnt mit allen großen und mittelgroßen US-Aktien und schließt die Unternehmen aus, die in kontroversen Geschäftsfeldern wie fossile Brennstoffe, Tabak, Alkohol, Atomkraft, Pornografie und Glücksspiel involviert sind. Es werden auch Firmen ausgeschlossen, die keine angemessenen Schritte zur Förderung von Diversity unternehmen.

Ein weiteres Beispiel für einen „Basic“-Fonds ist der in den USA domizilierte iShares ESG MSCI USA ETF, der eine moderate Neigung hin zu Unternehmen mit starken ESG-Eigenschaften im Vergleich zu konventionellen Produkten aufweist. Zu diesem Zweck verwendet er einen Optimierer, der versucht, das Engagement des Fonds in Unternehmen mit hohen ESG-Ratings zu maximieren und gleichzeitig den erwarteten Tracking Error zum MSCI USA Index niedrig zu halten.

Tabelle: ETFs mit dem Commitment Level „Basic“

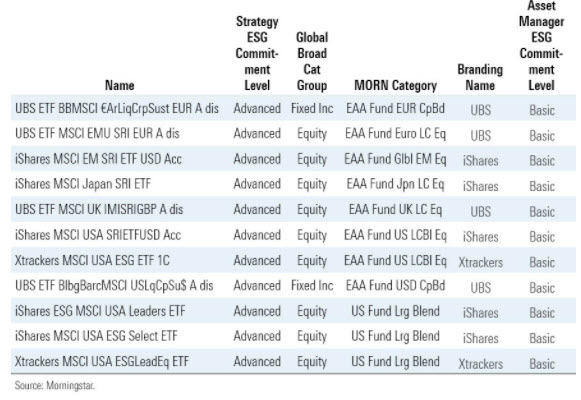

„Advanced“: Diese Fonds machen ESG zu einer zentralen Säule ihrer Anlagestrategie. Sie verfolgen einen Best-in-Class-Ansatz und zielen auf die Unternehmen mit den günstigsten ESG-Kennzahlen innerhalb eines bestimmten Universums ab. Solche ETFs haben tendenziell höhere Active Shares und Tracking Errors gegenüber dem breiten Markt und im Vergleich zu „Basic“-Fonds. Der MSCI USA SRI Index, der vom Advanced iShares MSCI USA SRI ETF nachgebildet wird, verzeichnete beispielsweise einen Tracking Error (seit 2007) von 3% pro Jahr und hatte zum Zeitpunkt der Bewertung einen Active Share von 76% gegenüber dem MSCI USA Index. Elf Fonds erhielten bei unserem ersten Wurf die Note „Advanced“.

Tabelle: ETFs mit dem Commitment Level „Advanced“

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!