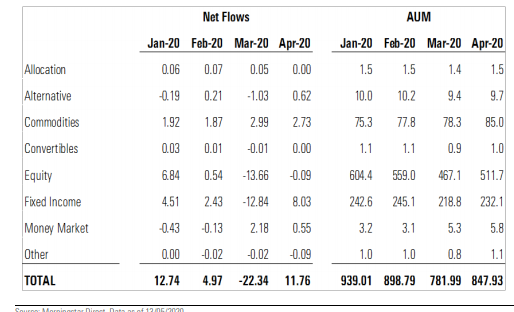

Börsengehandelte Indexfonds haben im April von der steigenden Nachfrage von Investoren profitiert. Im April verbuchten ETFs Mittelzuflüsse in Höhe von 11,7 Milliarden Euro, nachdem sie im März Rekordabflüsse von 22,3 Milliarden Euro hinnehmen mussten. Bereits in der letzten Märzwoche haben sich ETF-Investoren ein Herz gefasst und die zahlreichen unterstützenden fiskalpolitischen und monetären Stützungs-Massnahmen als Signal aufgefasst, dass die Kursverluste ein zu düsteres Bild der Wirtschaft zeichneten.

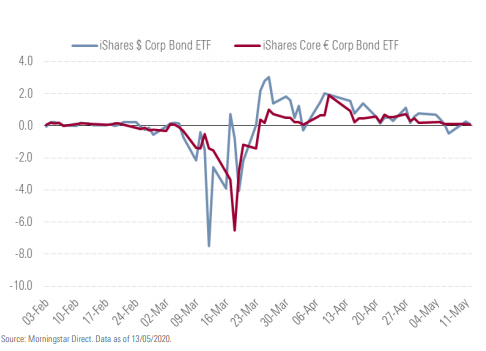

Seitdem wurden zahlreiche weitere Massnahmen von den Zentralbanken und Regierungen zur Bekämpfung der Auswirkungen der Coronavirus-Pandemie ergriffen. Der entscheidende Moment für Bond-Anleger kam am 23. März, als die US-Notenbank ankündigte, dass sie unbegrenzt US-Staatsobligationen und hypothekenbesicherte Wertpapieren kaufen werde. Ausserdem führte sie mehrere Liquiditätslinien ein, um das Funktionieren der Märkte für Corporate Bonds zu unterstützen, unter anderem durch den Kauf von entsprechenden ETFs.

In Europa führte die Europäische Zentralbank das Pandemie-Notkaufprogramm (PEPP) ein, das neben dem bereits üblichen quantitativen Lockerungsprogramm den Kauf zusätzlicher Vermögenswerte in Höhe von 750 Milliarden Euro vorsieht.

Der Echtzeit-Handelscharakter von ETFs macht die Analyse der ETF-Käufe und -Verkäufe zu einem guten Gradmesser für die Anlegerstimmung, und den Daten vom April nach zu urteilen, reagierten nicht nur Aktien-, sondern auch europäische Bond-Anleger mit Optimismus auf die Konjunkturmassnahmen; es wurden acht Milliarden Euro in Anleihe-ETFs investiert. Dies entsprach 70 Prozent der Nettozuflüsse für den gesamten ETF-Markt im vergangenen Monat.

Tabelle: Mittelflüsse nach Asset-Klasse in ETFs in diesem Jahr

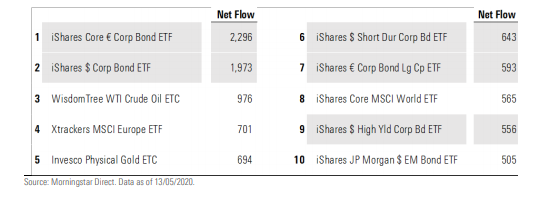

ETFs für Corporate Bonds standen bei europäischen Investoren an erster Stelle. Entsprechende Euro- und US-Dollar-ETFs waren im Laufe des Monats die beiden wachstumsstärksten Morningstar-Kategorien, die 3,6 Milliarden bzw. 2,3 Milliarden Euro an Netto-Neugeldern anzogen.

Marktführer iShares, der einen Anteil von 62 Prozent am europäischen ETF-Bond-Markt hält, war der Hauptnutzniesser der Nachfrage. Von den acht Milliarden Euro, die im April in Bond-ETFs flossen, gingen sieben Milliarden Euro dem Marktführer zu. Ein Blick auf die ETFs mit den höchsten Zuflüssen im April illustrieren diesen Trend. Die höchsten Zuflüsse verbuchten der iShares Core Euro Corporate Bond und der iShares USD Corporate Bond ETFs. Die Rangliste der Top-Seller enthält fünf ETFs für Corporate Bonds.

Tabelle: Die Top-Seller-ETFs im April

Die Nachfrage nach Unternehmensanleihe-ETFs spiegelt sich auch im Emissionsverhalten der Unternehmen wider. Nachdem die Zentralbanken ihre Unterstützung für die Bond-Märkte verdeutlicht hatten, beeilten sich die Unternehmen, Obligationen zu emittieren. Nach Angaben der Securities Industry and Financial Markets Association erreichte die Emission von Corporate Bonds mit Investment-Grade-Rating in den Vereinigten Staaten im März 235 Milliarden US-Dollar, gefolgt vom Rekordwert von 262 Milliarden Dollar im April. Dies im Vergleich zum Monatsdurchschnitt von 91 Milliarden USD im Jahr 2019. Ähnliche Trends wurden in anderen Ländern beobachtet.

Die Interventionen der Zentralbanken haben Corporate Bonds einen starken „Push“ verliehen. Der regelrechte Ansturm auf Hochrisiko-Papiere scheint die hohen Abflüsse im März zu einem singulären Ereignis zu machen. Anleger sehen auf absehbare Zeit keine Chance auf höhere Zinsen und kaufen praktisch alles, was höhere Erträge verspricht. In einem Umfeld sinkender Renditen ist es von grösster Wichtigkeit, die Kosten von Fonds zu begrenzen. Die Erkenntnis, dass künftige magere Erträge durch hohe laufende Kosten von Fonds zunichte gemacht werden, dürfte viele Anleger weiter in Richtung Renten-Indexfonds treiben.

Zuletzt noch eine Anmerkung zu den Preisverwerfungen bei Renten-ETFs im März, die einige Anleger beunruhigt haben. Auf dem Höhepunkt der Marktvolatilität Mitte März wiesen die Kurse von Anleihe-ETFs starke Abschläge auf den Nettoinventarwert auf. In dieser Zeit wurden für zahlreiche Obligationen keine Kurse gestellt, womit ETFs als Preisfindungsinstrumente im einem illiquiden Markt fungierten. Die Abschläge auf den Nettoinventarwert deuteten an, dass ETFs eine wichtige Funktion eingenommen haben, wobei dieser Umstand für Anleger, die handeln mussten, eher zu unbefriedigenden Ergebnissen geführt haben dürfte. Wir haben immer wieder darauf hingewiesen, dass Anleger in volatilen Marktphasen nur im Notfall ETFs handeln sollten.

Nur wenige Tage nach den Turbulenzen waren die Abschläge auf den NAV Geschichte, und die Rückkehr vieler Marktteilnehmer verwandelte die Abschläge ab Ende März sogar in steile Aufschläge. Die Situation stabilisierte sich im Laufe des April, spätestens jedoch Anfang Mai, und die ETF-Preise sind inzwischen im Verhältnis zum NAV wieder in ihre „üblichen Bahnen“, also in die Bandbreiten normaler Tage, zurückgegangen

Grafik: Bond-Turbulenzen im März und April spiegelt sich auch in ETFs wider

Verpassen Sie nichts. Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben.