Das Warren Buffett zugeschriebene Bonmot, wonach sich erst bei Ebbe zeige, wer ohne Badehose ins Wasser gegangen war, beschreibt trefflich die unbequeme Lage vieler aktiv verwalteter Bondfonds im ersten Quartal. Viele Rendite-Jäger unter den Fondsmanagern hatten sich in riskantere Anleihen-Gefilde begeben. Das hatte ab März 2020 schwerwiegende Folgen. Derweil verharrten breit aufgestellte Bond-Indexfonds in Staatsanleihen – und wurden entsprechend weniger stark von der Corona-Krise betroffen, die so gut wie allen riskanten Anleihen-Typen zusetzten.

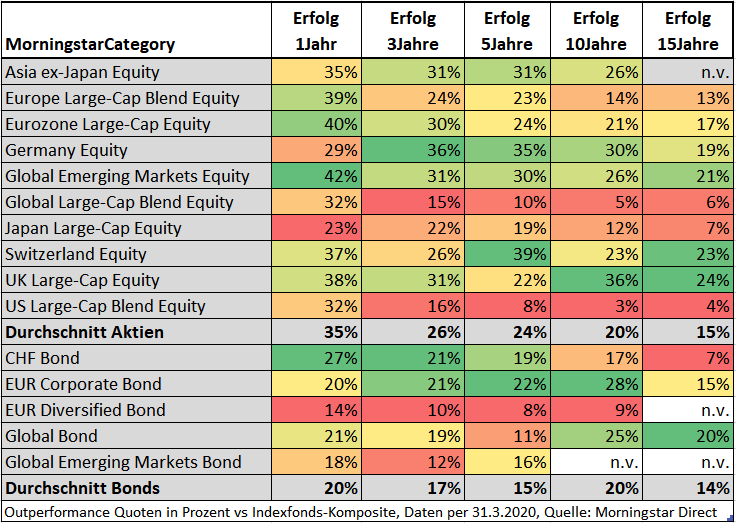

In unserem Analyseformat blicken wir zum Ende jedes Quartals auf die Performance-Bilanz von 15 Fondskategorien, die für Investoren im deutschsprachigen Raum besonders wichtig sind. Im Einzelnen taxieren wir für zehn Aktien- und fünf Obligationen-Kategorien die Erfolgsquoten aktiv verwalteter Fonds gegenüber vergleichbaren Indexfonds. Der Vergleich erstreckt sich über fünf Perioden: Ein-, Drei-, Fünf-, Zehn- und Fünfjahres-Zeiträume. Hintergrund dieser Übung ist, dass wir für Anleger reale Alternativen anzeigen wollten: Weil wir (aktive) Fonds mit (passiven) Fonds vergleichen und nicht mit Indizes, zeigt der Vergleich, welche realistischen Erfolgsaussichten Investoren hatten, wenn sie innerhalb dieser Zeiträume in aktiv verwaltete Fonds investierten.

Survivorship-Bias verzerrt Fondsergebnisse systematisch

Dabei beziehen wir liquidierte Fonds in die Rechnung mit ein; das Sample ist also nicht vom so genannten Survivorship Bias, der die Erfolgs-Bilanzen von Fonds systematisch schönt, verzerrt. Typischerweise nehmen die Erfolgsbilanzen aktiv verwalteter Fonds im Zeitverlauf ab: Weisen in der Einjahressicht typischerweise aktiv verwaltete Aktienfonds eine Erfolgsquote von rund einem Drittel auf, so sinkt die Erfolgsbilanz auf 15 Jahre gesehen auf Werte um 15 Prozent. Bei Bondfonds liegt die Erfolgsquote aktiv verwalteter Fonds kurzfristig bei rund einem Viertel; langfristig verharren sie ebenfalls bei deutlich unter 20 Prozent.

Kommen wir nun zu den Ergebnissen des Fondsbarometers per Ende März im Einzelnen. Die untere Tabelle zeigt die Erfolgsbilanz aktiv verwalteter Fonds in den 15 Kategorien. Die farbliche Sortierung erfolgt pro Kategorie. Die Signalfarbe rot zeigt, in welchen Kategorien über die verschiedenen Zeitperioden aktiv verwaltete Fonds sich nicht gelohnt haben, die Wonne-Farbe Grün dagegen, wo sich aktives Management stärker gelohnt hat.

Auf den ersten Blick fällt auf, dass manche Kategorien, etwa Aktien Schwellenländer, über verschiedene Zeiträume relativ (nicht absolut!) gute Werte zeigten, während aktiv verwaltete Fonds anderer Kategorien, wie Aktien USA oder Aktien Japan, über verschiedene Zeiträume eine recht schwache Bilanz gegenüber Indexfonds zeigten. Auf der Bondseite fällt auf, dass diversifizierte Euro-Fonds besonders schwach abschnitten.

Wir blicken nun auf die Bilanz von Obligationenfonds. Die untere Übersicht zeigt, dass nur 14 Prozent der aktiv verwalteten diversifizierten Euro-Bondfonds in den vergangenen zwölf Monaten erfolgreich waren. Bei Schwellenländer-Bondfonds waren nur 18 Prozent der aktiven Fonds gegenüber Indexfondskonkurrenten erfolgreich. Bei EUR-Unternehmensanleihefonds war die Erfolgsquote mit 20 Prozent ebenfalls recht niedrig, wie auch bei globalen Anleihenfonds mit 21 Prozent. Lediglich aktiv verwaltete Schweizer Bond-Fonds konnten sich mit einer Erfolgsquote von 27 Prozent etwas besser behaupten.

Tabelle: Die Bilanz aktiv verwalteter Fonds im Kategorie-Vergleich

Was ist auf der Bondseite in den vergangenen Monaten passiert? Nun, die Antwort ist recht eindeutig: Aktiv verwaltete Fonds wurden von der Corona-Krise kalt erwischt. Sie waren stärker als ihre Vergleichsindizes – und somit auch ihre Indexfonds-Konkurrenten – in riskanteren Bereichen der Rentenmärkte investiert. Das geht aus einer Durchsicht der Kategorie "Renten Euro diversifiziert" beispielhaft hervor. Aktiv verwaltete Fonds hatten Papiere mit einem Rating von „A“ bis „AAA“ mit gut 50 Prozent gewichtet, während diese Qualitätsstufen im typischen Euro-Marktindex Bloomberg Barclays Euro Aggregate mit knapp 75 Prozent vertreten sind.

Da jedoch nur Bonds mit der höchsten Kreditqualität im März die Verluste begrenzen konnten, waren aktiv verwaltete Euro-Rentenfonds im Nachteil. Dass die in den typischen Marktindizes überdurchschnittlich vertretenen Langläufern im Krisenmonat März erstaunlich hohe Verluste hinnehmen mussten, kam aktiv verwalteten Fonds zwar zugute, da diese auf der Durations-Seite „kürzer“ aufgestellt sind als Renten-Indexfonds. Allerdings waren sie in den beiden mittleren Laufzeitensegmenten (5-7 Jahre bzw. 7-10 Jahre) stärker vertreten als Indexfonds, die einen Schwerpunkt auf Kurzläufern legen, sodass sich hier in Summe kein entscheidender Vorteil für die aktiven Fonds erwuchs. Im Schnitt verloren aktiv verwaltete Rentenfonds im ersten Quartal gut 3,5 Prozent, während typische Indexfonds um rund 1,3 Prozent nachgaben.

Dieses Phänomen zeigt sich auch in den Kategorien Renten global und Euro-Unternehmensanleihen: Der Nachteil der höheren Duration bei Indexfonds wurde durch Verluste für schwächere Rating-Stufen überkompensiert, sodass aktive Fonds im Nachteil waren.

Einordnung auf dem Zeitstrahl offenbar schwache Bond-Bilanz

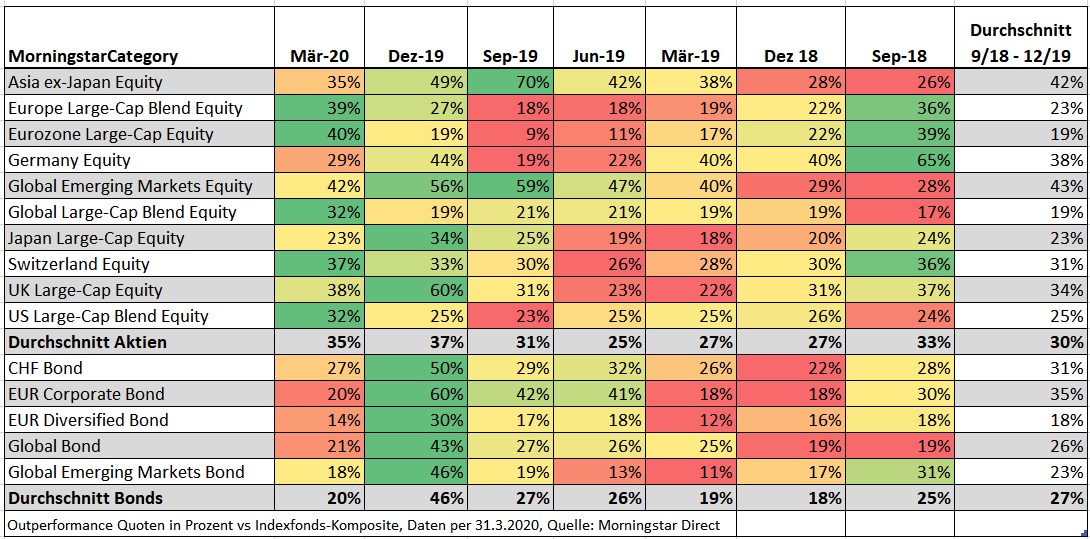

Wie ist dieses Geschehen im ersten Quartal einzuordnen? Um die Frage nach der Kurzfrist-Performance aktiv verwalteter Fonds besser beantworten zu können, haben wir in der unteren Tabelle einen Zeitstrahl erstellt, der die Jahres-Ergebnisse seit September 2018 Quartal für Quartal abbildet. Danach haben wir den Durchschnitt der Erfolgsquoten der jeweiligen Kategorie für die Zeit zwischen September 2018 und Dezember 2019 gebildet und mit der Bilanz per Ende März 2020 kontrastiert.

Tabelle: Einjahres-Erfolgsquoten aktiv verwalteter Fonds Quartal für Quartal

Wie aus der oberen Tabelle hervorgeht, lag die Erfolgsquote aktiv verwalteter Bondfonds im Schnitt per Ende des ersten Quartals bei 20 Prozent. Das sind sieben Punkte unter dem Durchschnitt der vorherigen Quartalsperioden, der bei 27 Prozent liegt. In jeder der fünf Bond-Kategorien lagen aktive Fonds dabei unterhalb des Durchschnittes der vorangegangenen sieben Quartale.

Aufschlussreich ist dabei der nähere Blick auf die vorangegangenen Quartale: Sowohl im vierten Quartal 2018, im ersten Quartal 2019 waren die riskantere Bonds überdurchschnittlich volatil, wobei im vierten Quartal 2018 Rücksetzer überwogen und im ersten Quartal 2019 eine Erholung erfolgte. Damit kamen aktiv verwaltete Obligationenfonds nicht besonders gut zurecht. Indes fielen die Ergebnisse aktiv verwalteter Fonds in „Risk-on“ Märkten recht passabel aus, wie der Blick auf die Daten per Ende des vierten Quartals 2019 zeigt, als im Schnitt 46 Prozent der aktiv verwalteten Bondfonds ihre Index-Pendants hinter sich liessen.

Auf der Aktienseite fällt auf, dass sich aktiv verwaltete USA-Fonds mit kurzfristigen Erfolgsquoten von 32 Prozent im ersten Quartal 2020 besser hielten als im Durchschnitt der vorangegangenen Quartale. Das gilt auch für global anlegende Aktienfonds (in denen USA-Aktien hoch gewichtet sind). Auch europäische und Euroland-Aktienfonds wie auch für die aktiven Fonds für Schweizer Aktien hielten sich im ersten Quartal relativ gut. Auffällig ist dagegen, dass Aktienfonds für deutsche Standardwerte und Aktien Asien ex Japan auf dem bisherigen Höhepunkt der Corona-Krise deutlich schlechter abschnitten als im Durchschnitt der vorherigen 1,5 Jahre.

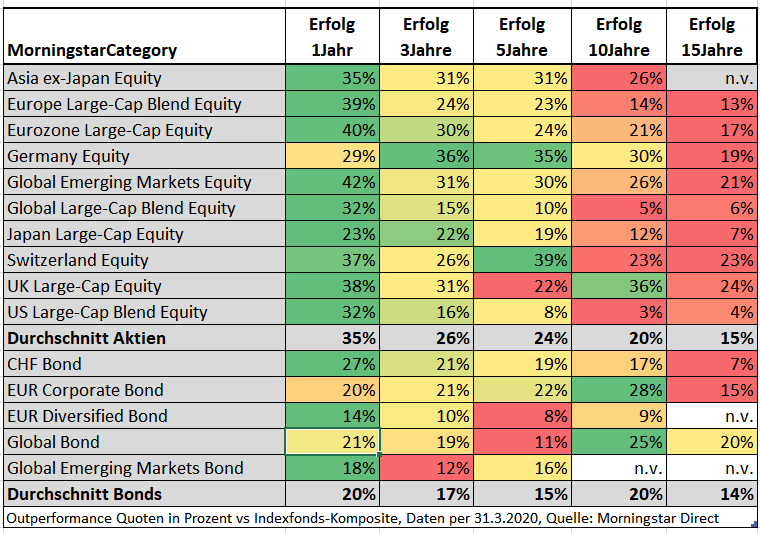

Langfristig stürzen aktiv verwaltete Fonds ab

Die untere Tabelle ist dazu angetan, die Bedeutung kurzfristiger Erfolgsbilanzen zu relativieren. Sie ist identisch mit der obersten Tabelle, setzt jedoch durch die zeitlich orientierte Farbgebung der Werte einen anderen optischen Rahmen. Die Farbgebung weist darauf hin, wie der Erfolg im Zeitstrahl pro Kategorie ausfällt. Dass die Einjahres-Bilanzen überwiegend grün gefärbt sind, derweil die längerfristigen Zeiträume zumeist Alarm rot signalisieren, zeigt, dass die Erfolgsquoten aktiv verwalteter Fonds über die Zeit abnehmen, und zwar rapide.

Tabelle: Kurfristig vs langfristig: Die Bilanz aktiv verwalteter Fonds

So sinkt die Erfolgsquote von USA-Fonds von kurzfristig immerhin 32 Prozent auf 16 Prozent nach drei Jahren, um sich dann bei unter fünf Prozent ab zehn Jahren einzupendeln. Wer also Anfang April 2005 in einen aktiv verwalteten Aktienfonds für US-Standardwerte investierte, hatte per Ende März 2020 eine vierprozentige Chance, in einem Fonds investiert zu sein, der besser war als die am Markt existenten Indexfonds. Diese Tendenz zieht sich wie ein roter Faden durch so gut wie alle Kategorien. Je länger die Anlagedauer, desto geringer die Erfolgschance aktiv verwalteter Fonds. Diese Erkenntnis ist ernüchternd. Fonds sind nicht für kurzfristige Taktik-Spielchen geeignet, sondern sollten strategisch-langfristig eingesetzt werden.

Lohnt eine 25-Prozent-Erfolgschance die Mühe?

Es ist also klar, dass sich bei USA-Aktien aktives Management sich nicht gelohnt hot. Die Erfolgsquote ist bei globalen Standardwertefonds ähnlich schwach, so auch bei Fonds für Schweizer Obligationen und bei Fonds für japanische Standardwerte, wo nach 15 Jahren die Erfolgs-Chance bei unter zehn Prozent lag.

Und wie sind die Erfolgsquoten bei anderen Kategorien einzuschätzen? Bei aktiven global anlegenden Schwellenländer-Aktienfonds liegt die Erfolgsquote nach 15 Jahren bei 21 Prozent, bei britischen Standardwertefonds immerhin bei 24 Prozent. Aber ist besser auch gut? Wer die Aussicht hat, nach 15 Jahren mit einer Wahrscheinlichkeit von 75 Prozent mit einem aktiv verwalteten Fonds schlechter abzuschneiden als mit einem vergleichbaren Indexfonds, könnte zum Schluss kommen, dass sich der erhöhte Recherche-Aufwand, der mit einem Investment in einen aktiv verwalteten Fonds verbunden ist, nicht lohnt.

Doch an dieser Stelle führen wir eine weitere Variable in die Performance-Gleichung ein: die Fondskosten. Das bringt uns zum zweiten Teil des Fondsbarometers, in dem wir uns Kosten näher anschauen und auch die Rolle von Fondsliquidationen bei der Erfolgsbilanz aktiv verwalteter Fonds analyiseren.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.