Wir kommen zum zweiten Teil unseres Fondsbarometers. Im ersten Teil haben wir festgestellt, dass die Outperformance-Chancen aktiv verwalteter Fonds gegenüber Indexfonds eher schlecht aussehen. An dieser Stelle führen wir eine neue Variable in die Performance-Gleichung ein: die Fondskosten.

Wir vergleichen die Erfolgsbilanz der teuersten 20 Prozent der aktiv verwalteten Fonds jeder der 15 Kategorien mit vergleichbaren Indexfonds und ermitteln dann die Erfolgsbilanz der 20 Prozent der günstigsten aktiv verwalteten Fonds mit ihren Indexfonds-Konkurrenten.

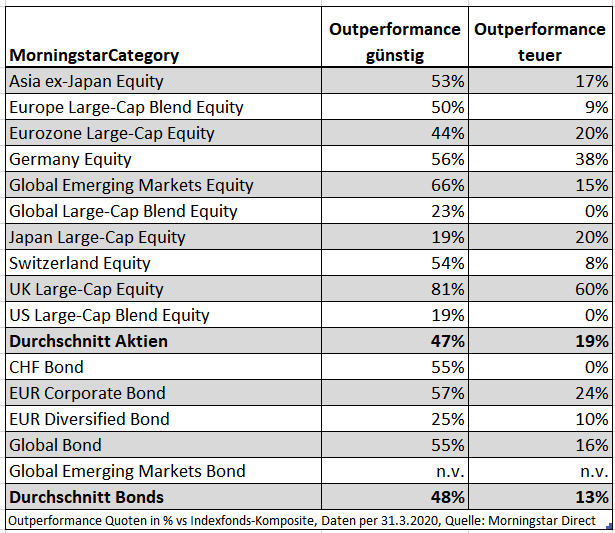

Die untere Tabelle liefert einen Abgleich zwischen der Outperformance-Bilanz von den günstigsten aktiv verwalteten Fonds und den teuersten aktiv verwalteten Fonds einer Kategorie per Ende März.

Tabelle: Zehn-Jahresbilanz der teuersten und günstigsten Fonds

Die obere Tabelle illustriert einmal mehr, dass günstige Fonds eine bessere Performance-Prognose haben als teure Fonds. Wir haben hier einen Zehnjahresvergleich unternommen. Per Ende März 2020 haben in 14 von 15 Kategorien die aktiv verwalteten Fonds im günstigsten Quintil diejenigen im teuersten Quintil outperformt.

Teuer versus günstig ist die entscheidende Frage

Aktienseitig konnten knapp 47 Prozent der günstigsten Fonds ihre Indexfonds-Konkurrenten übertreffen; dies gelang nur 19 Prozent der teuersten Aktienfonds. Bei Bondfonds lag die Outperformer-Quote der Billigheimer bei 48 Prozent gegenüber nur 13 Prozent Outperformance-Quote bei den teuersten Bondfonds.

Ein Blick auf die Kategorien im Einzelnen verdeutlicht, dass die Outperformance-Quote der günstigen Fonds besonders hoch in den Kategorien Obligationen Schweiz, Aktien USA und globale Aktienfonds sind. Sage und schreibe 0 Prozent der teuersten Fonds konnten ihre Indexfonds-Pendants übertreffen. Immerhin lag die Erfolgsquote günstiger aktiv verwalteter Schweizer Obligationenfonds bei 55 Prozent, 19 Prozent der billigsten USA-Aktienfonds konnten outperformen, und bei globalen Aktienfonds lag die Erfolgsquote der Billigheimer bei 23 Prozent.

Vertriebsmarkt in Deutschland und Österreich treiben Anleger zu Indexfonds

Signifikant sind auch die Vorteile günstiger aktiv verwalteter Fonds in den Kategorie Aktien Europa, Schwellenländer-Aktien und Schweizer Aktien. Sage und schreibe 66 Prozent der günstigen Schwellenländer-Aktienfonds konnten nach zehn Jahren Indexfonds outperformen, was nur 15 Prozent der teuren gelang. Bei Schweizer Aktienfonds lag die Erfolgsquote günstiger Fonds ebenfalls mit 54 Prozent meilenweit vor der Erfolgsquote teurer Fonds von acht Prozent.

An dieser Stelle lässt sich zusammenfassen, dass für Anleger das Motto bei aktiv verwalteten Fonds lauten sollte: günstig oder gar nicht. Damit ist trefflich das Dilemma der meisten Investoren in Deutschland und Österreich umschrieben: Sie haben recht geringe Chancen, an günstige aktiv verwaltete Fonds heranzukommen, da der Vertrieb hierzulande in aller Regel auf dem Provisionsmodell basiert.

Dass Anleger fast zwangsläufig Vertriebsgebühren berappen müssen, macht Fonds in Summe teuer, zu teuer, zumal für Selbstentscheider, die keine Beratung benötigen. Daher ist es kein Wunder, dass ETFs für die allermeisten Investoren eine hervorragende Wahl sind.

Etwas anders sieht es in der Schweiz aus. Hier ist das Provisionsmodell im Rückzug; da allerdings die günstigsten Fonds auch für Selbstentscheider oft nicht erhältlich sind, gibt es die günstigsten Fonds oft nur im Zusammenhang von fondsbasierten Vermögensverwaltungen, wo der Vertrieb zusätzlich zu vergüten ist.

Grossbritannien- und Japan-Aktienfonds fallen aus dem Rahmen

Zwei Ausnahmen gibt es zu vermelden, deren Bedeutung allerdings nicht überschätzt werden sollte. Zum einen ist die Erfolgsbilanz der teuren aktiv verwalteten Grossbritannien-Fonds mit 60 Prozent recht hoch (auch wenn die Erfolgsquote günstiger aktiv verwalteter Fonds mit 81 Prozent noch höher ist). Zum anderen waren in den vergangenen zehn Jahren 20 Prozent der teuersten Japan-Aktienfonds erfolgreich, aber nur 19 Prozent der günstigsten.

Dieses erklärungsbedürftige Phänomen ist vor allem dem Design dieses Teils unserer Untersuchung geschuldet. Weil es hier um Performance-Vergleiche real existierender Fonds ist, haben wir eliminierte Fonds nicht in die Auswertung „teuer versus günstig“ aufgenommen.

Die Zahl der überlegenden Japan-Fonds war in den vergangenen zehn Jahren jedoch mit 39 Prozent sehr gering; Auch die Überlebensquote von britischen Aktienfonds ist mit 50 Prozent eher schwach. Die Erfolgszahlen werden also stark vom so genannten Survivorship Bias geprägt.

Die liquidierten Fonds müssen mitgezählt werden

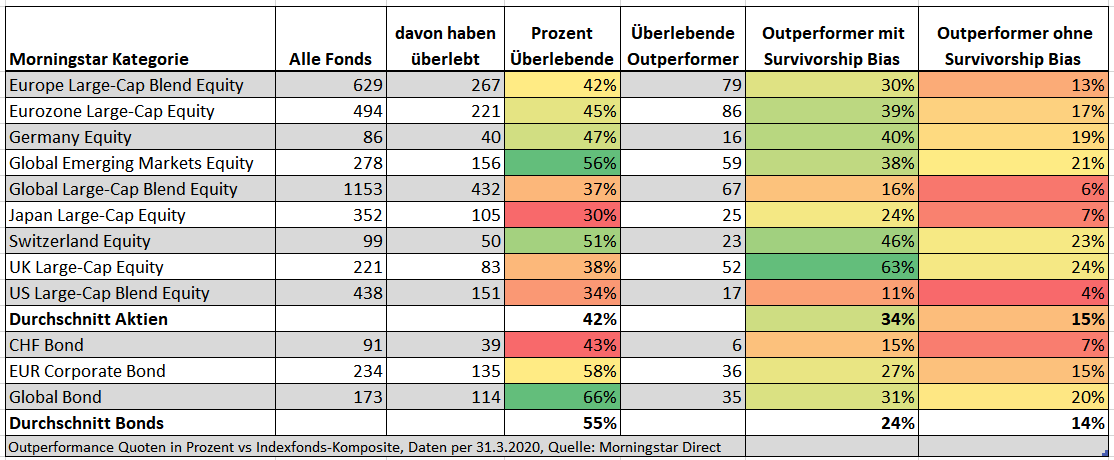

Der letzte Teil unseres Fondsbarometers gibt Aufschluss darüber, warum aktiv verwaltete über lange Zeiträume sehr oft nicht erfolgreich sind. Klären wir zunächst, was wir unter "Erfolg" verstehen. Ein Fonds nach unserer Definition dann erfolgreich, wenn er nicht liquidiert wird und besser abschneidet als die Indexfondskonkurrenz. Gerade ersteres ist eine hohe Hürde für aktive Fonds, wie die Tabelle weiter unten zeigt. Dort sind die Details der Erfolgsbilanz aktiv verwalteter Fonds nach 15 Jahren aufgeführt, die wir anhand einiger Beispiele erläutern wollen.

Japan-Fonds wurden besonders oft mangels Erfolges liquidiert

Kommen wir zur Kategorie „Aktien Japan Standardwerte“. In der Spalte auf der linken Seite der Tabelle findet sich die Gesamtzahl der aktiv verwalteten Produkte, die sich vor 15 Jahren in der Kategorie getummelt haben. Insgesamt existierten Anfang April 2005 in Europa 352 Aktienfonds für japanische Standardwerte. Per Ende März 2020 waren nur 105 Fonds übriggeblieben, wie aus der Spalte weiter rechts hervorgeht. Dies entspricht einer Überlebensquote von nur 30 Prozent.

Von den 105 überlebenden Japan-Fonds haben 25 Fonds ihre Indexfonds-Konkurrenten übertroffen. Misst man nun die Outperformer-Quote anhand der heute überlebenden Fonds, ergibt sich eine Erfolgsquote von 24 Prozent. Wie geschönt diese Sicht der Dinge ist zeigt sich, dass man nur dann zu dieser Erfolgsquote kommt, wenn man die knapp 250 liquidierten Fonds ignoriert. Gemessen an den 352 Japan-Fonds, die im April 2005 am Markt waren, liegt die Erfolgsquote nur bei sieben Prozent. Das ist, auf den Punkt gebracht, der Effekt des Survivorship Bias.

Die Nicht-Berücksichtigung liquidierter Fonds führt aus Sicht der Fondsanbieter zu optisch besseren Ergebnissen, spiegelt aber nicht die Erfahrung von Investoren wider, die sich häufig mit der Schliessung von Fonds konfrontiert sehen. Der typische Mechanismus sieht so aus: Ein Fonds wird aufgelegt, er underperformt und sammelt daher kein Geld ein, bleibt klein und wird - nach einer mehr oder weniger kurzen Karenzzeit - liquidiert. Anleger bleiben dann oft auf Verlusten sitzen. Besonders häufig passierte das im Falle japanischer Aktienfonds.

Deutlich geringer sind die „Todesquoten“ in den Kategorien „Obligationen Welt“ und „Aktien Schwellenländer“. Entsprechend sind die Performance-Unterschiede vor und nach der Bereinigung des Survivorship Bias in diesen zwei Kategorien relativ gering. Das schaffte bessere Voraussetzungen für die Outperformance, was leidlich gelang; dass die Überlebenden indes nicht zwingend eine zufrieden stellende Erfolgsquote insgesamt hervorbringt, zeigt die Bilanz der aktiv verwalteten Fonds in beiden Kategorien.

Tabelle: Erfolgsquoten mit und ohne Survivorship Bias (15 Jahre)

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.