Der Ausverkauf bei Risiko-Investments begann Ende Februar mit einer Korrektur an den Aktienmärkten, infizierte jedoch bis Mitte März so gut wie alle risikobehafteten Anlagen und löste einen Anstieg der Korrelationen in nur scheinbar unverbundenen Bereichen der Finanzmärkte aus. Was in China als ein vermeintliches lokales Gesundheitsproblem begonnen hatte, wurde zu einer globalen Pandemie, bei der viele Industrien zum Stillstand kamen, da viele Regierungen die Grenzen schlossen und den Einwohnern empfahlen oder von ihnen verlangten, zu Hause zu bleiben.

Die Folgen für die globalen Aktienmärkte waren krass. Gemessen am Morningstar Global Markets Index GR endete das erste Quartal mit einem Minus von 22,1 Prozent in US-Dollar gerechnet. Auch die Kreditmärkte erlitten starke Verluste, als die Renditen im Vergleich zu Staatsanleihen in die Höhe schnellten; auch Rohstoffpreise implodierten, und die implizite Volatilität der Aktienmärkte stieg auf noch nie dagewesene Höchststände.

Alternative Fonds: Ist das Glas halb voll oder halb leer?

Mein Kollege Francesco Paganelli von unserem europäischen Fondsanalysten-Team hat sich deshalb die Gruppe der europäischen alternativen Fonds, die auch als „Hedgefonds light“ oder „liquid alternatives“ bezeichnet werden, näher angesehen. Waren diese regulierten Fonds, die in der Regel als AIF nicht allen Privatanlegern offenstehen, als Risikomanagement-Tools geeignet? Vorweggesagt: ja und nein. Will sagen: Wer bisher der Meinung war, dass alternative Fonds eine sinnvolle Ergänzung des Tool-Kastens war, wird sich von unserer aktuellen Untersuchung bestätigt sehen; wer indes regulierte Hedgefonds immer schon als gleichermaßen teuren wie überflüssigen Schnickschnack angesehen hat, wird sich von den differenzierten Ergebnissen der Untersuchung nicht bekehren lassen.

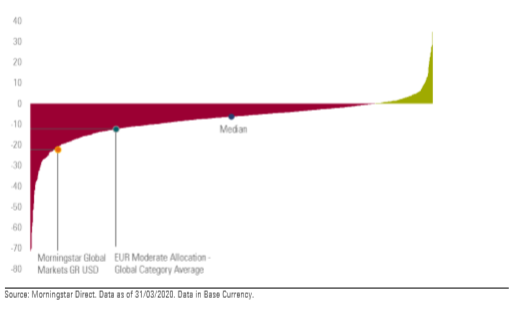

Kommen wir zu den Ergebnissen der Auswertung. Das untere Schaubild zeigt, dass die meisten alternativen Fonds im ersten Quartal Verlust verbuchten. Das ist kein gewünschtes Ergebnis. Die meisten von ihnen schnitten jedoch besser ab als die meisten Aktien- und Mischfonds. Der Median der alternativen Fonds – wir haben uns auf die älteste Fondstranche beschränkt – verlor rund sechs Prozent seines Wertes.

Zu beachten ist jedoch, dass ein kleiner - wenn auch nicht unbedeutender - Anteil der Fonds, immerhin 15 Prozent aller Fonds – zwischen Januar und März 2020 eine positive Rendite erzielte. Angesichts des sehr volatilen Krisenverlaufs haben liquide alternative Fonds also eine gewisse Diversifizierung von Portfolios gebracht, wenn auch nur in einem begrenzten Umfang. Gemessen am Absolute-Return-Versprechen, haben viele Fonds nicht das Kapital der Investoren geschützt, als es am dringendsten nötig war.

Grafik: Die Verteilung der Renditen von alternativen Fonds im ersten Quartal

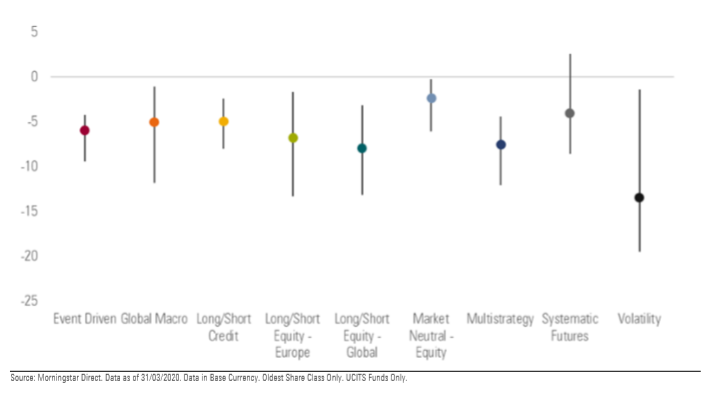

Kommen wir nun zur Frage, wie sich die vielfältigen Strategien entwickelt haben. Zunächst der Hinweis, dass die Frage deshalb nicht einfach zu beantworten ist, etwa wie bei klassischen Fondskategorien, da alternative Fonds eine heterogene Gruppe sind. Die Unterschiede innerhalb einer Kategorie sind so groß, dass wir standardmäßig keine Kategorie-Renditen für diese Fonds ausweisen, da dies die Rendite-Dispersion zwischen den einzelnen Fonds relativieren würde. Aus demselben Grund vergeben wir auch keine Sterne-Ratings für alternative Fonds; unsere quantitativen Ratings erfordern einigermaßen homogene Kategorien.

Einige Fonds-Kategorien, wie trendfolgende und marktneutrale Fonds, konnten das Kapital im ersten Quartal relativ gut schützen, da sie strukturell auf Bärenmärkte besser eingestellt sind als andere Kategorien. Hier sind Fonds vertreten, die traditionell ein niedriges Aktienmarktengagement aufweisen sowie Versicherungsschutz in Form von Put-Optionen, qualitativ hochwertigen Staatsanleihen und Safe-Hafen-Währungen bieten. Manche Strategien, etwa Volatilitäts-Produkte, können sogar Kapital aus dramatisch schwankenden Märkten schlagen. Die untere Grafik illustriert die Verteilung der Renditen im ersten Quartal bei einigen der alternativen Kategorien.

Grafik: Die Rendite-Dispersion bei alternativen Strategien im ersten Quartal

Mehrere Managed-Futures-Fonds konnten zulegen, und viele marktneutrale Fonds verzeichneten im Laufe des Quartals nur leichte Rückgänge. Die Kategorien Systematic Futures, Global Makrostrategien und Volatilität hatten den größten Anteil an Fonds, die das Quartal im positiven Bereich beendeten. Hier schnitten 32 Prozent bzw. 25 Prozent bzw. 24 Prozent der Fonds positiv ab.

Aber viele andere Strategien stürzten regelrecht ins Chaos, als die Verwerfungen immer mehr Marktsegmente erfasste. Die sich rasch verschlechternde Stimmung an den Kreditmärkten wirkte sich auf praktisch alle einkommensorientierten Strategien aus, und viele alternative Strategien sind in diesen Bereichen vertreten. Natürlich können historisch günstige Bewertungen auch langfristige Chancen für geduldige Anleger bieten, aber für die Zeit der Krise war mit solchen Fonds kein Blumentopf zu gewinnen.

Die Kategorien Long-Short Credit, Multistrategy und Event Driven hatten indes nur wenige Vertreter mit positiven Renditen aufzuweisen, nämlich elf Prozent bzw. sieben Prozent. Bei Event-Driven-Fonds konnte kein einziger das Quartal mit einem Plus abschließen.

Was die Streuung der Renditen betrifft, so wiesen marktneutrale Fonds und so genannte Carry-Strategien, wie z.B. Long-Short Credit oder Event-Driven, relativ enge Performance-Spannen auf (hier gemessen an der Differenz zwischen den Quartilen mit der besten und der schlechtesten Performance). Deutlichere Unterschiede waren bei den Fonds der Kategorien Global Macro oder Long/Short-Strategien zu konstatieren.

Alles in allem trug der Ausverkauf dazu bei, einige Eigenschaften und das Risikoprofil dieser Fonds zu durchleuchten, auch wenn diese Fonds weit davon entfernt sind, monolithische Gruppen darzustellen. Generell muss jedoch angemerkt werden, dass auch diese Fonds in der Regel nicht immun gegen Verluste sind, wenn das Marktrisiko steigt.

Der COVID-19-Schock war ein Stresstest für viele dieser Fonds, da die meisten Akteure noch keine Erfolgsbilanz über einen vollständigen Marktzyklus hinweg vorweisen können. Zwar können Anleger nach krisenhaften Ereignissen die wichtigen Merkmale und Risiken alternativer Fonds besser verstehen und damit taxieren, welche realistische Erwartungen sie an diese Fonds richten können. Angesichts der Komplexität dieser Produkte und der eingeschränkten Transparenz ist die sorgfältige Auswahl der Manager in diesem Bereich von größerer Bedeutung als anderswo auf dem Fondsmarkt.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die Abonnenten von Morningstar Direct kommen hier zur Analyse „Liquid Alternatives‘ Pandemic Test“.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!