Während wir davon ausgehen, dass die Auswirkungen des Coronavirus das globale BIP-Wachstum und die Unternehmensgewinne im Jahr 2020 belasten werden, sehen wir keine langfristigen dramatischen Auswirkungen. Vielmehr ist ein starkes Comeback sehr wahrscheinlich, sobald eine Behandlung und anschließend Impfstoffe zur Verfügung stehen. Die Maßnahmen der Notenbanken und der Fiskalpolitik weltweit haben aus der globalen Finanzkrise gelernt und schnell mit geldpolitischen Lockerungen bzw. fiskalischen Anreizen reagiert.

Wir prognostizieren, dass dieser Rückenwind zusammen mit dem Abklingen der Neuinfektionen das globale Wirtschaftswachstum über dem Trend in den Jahren 2021-23 stützen wird, bevor es ab 2024 wieder zum Trendwachstum zurückkehren wird.

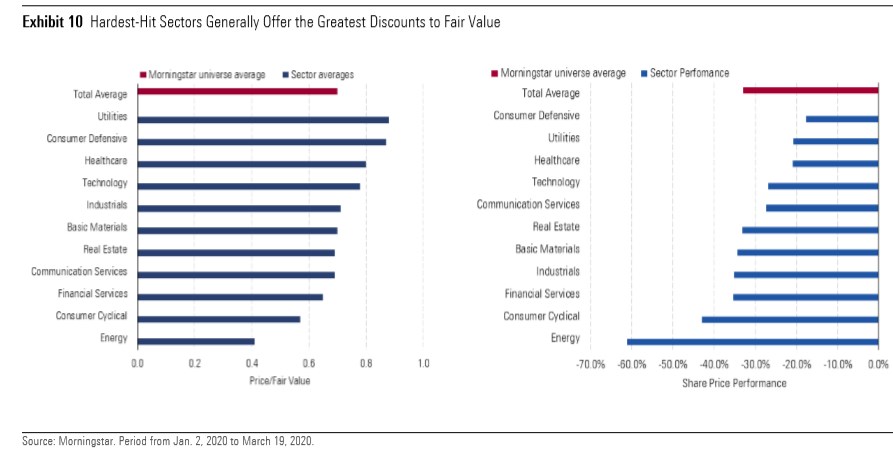

Die Marktteilnehmer sehen das offenbar anders. Die starken Abschläge bei unseren Fair Value Schätzungen in einigen Sektoren deuten darauf hin, dass der Markt die gegenwärtige Schwäche extrapoliert und erwartet, dass sie viel länger in der Zukunft bestehen bleibt. Dies eröffnet nach unserer Einschätzung eine Reihe von Möglichkeiten für Investoren, die bereit sind, den Lärm der Märkte zu ignorieren und stattdessen diszipliniert zu analysieren, inwieweit der Pessimismus in Bezug auf die langfristigen Unternehmensgewinne gerechtfertigt ist.

Wie die untere Grafik zeigt, sind die am stärksten ausverkauften Sektoren Energietitel, zyklische Konsumgüter und Finanzdienstleistungen, allesamt zyklische Sektoren. Wie der Begriff "zyklisch" jedoch vermuten lässt, dürften diese Sektoren bei einer Erholung der Wirtschaft überdurchschnittlich abschneiden. Im Allgemeinen korreliert die Performance auf Sektorebene mit den aktuellen Bewertungen. Mit anderen Worten: Wir schätzen die Sektoren, die das bisher Schlimmste erlebt haben, als am meisten unterbewertet ein.

Grafik: Die Branchen-Bewertungen

Natürlich sehen wir auch, dass sektorspezifische Probleme, die über das Coronavirus hinaus gehen, ins Spiel kommen, aber wir vermuten, dass die globale Gesundheitskrise in den meisten Fällen die Hauptursache für die jüngste Performance ist.

Ein offensichtlicher Ausreißer ist der Energiesektor, der mit einem Preiskrieg zwischen der OPEC und Russland zu kämpfen hat, der die ohnehin schon schwächere Nachfrage nach Rohöl aufgrund einer wesentlichen Verlangsamung des weltweiten Reiseverkehrs und der allgemeinen Wirtschaftsschwäche noch verschärft. Ein relativ niedriger Ölpreis dürfte jedoch unter dem Strich für die Unternehmen, die Energie verbrauchen, von Vorteil sein, da er ihre Kosten auf direktem Wege senkt, aber auch indirekt, da er die Budgets der Verbraucher schont, was anderweitige Konsummöglichkeiten, etwa im Einzelhandel, bei der Gesundheitsfürsorge, Miete oder andere Ausgaben eröffnet.

Anders sieht es mit Blick auf Versorger aus. Diese Unternehmen sind relativ teuer, obwohl wir zum ersten Mal seit vielen Jahren einen Hoffnungsschimmer erkennen: Die Bewertungen und die Kurse nähern sich aneinander an. Wie unser zuständige Analyst Travis Miller schreibt, ist der Ausverkauf der US-Versorgungsunternehmen vom 11. bis 12. März mit 15 Prozent so günstig wie seit 2009 nicht mehr. Der US-Sektor ist nach unseren Fair Value Schätzungen um sieben Prozent unterbewertet. Der Abschwung bei den Versorgern eröffnet lang erwartete Kaufgelegenheiten, insbesondere für defensive Anleger. Die meisten Versorger sind finanziell stark mit attraktivem Wachstumspotenzial und historisch hohen Dividendenrenditen im Verhältnis zu den Zinsen, und wir sehen keine Notwendigkeit, signifikante Änderungen des fairen Wertes oder der Moat-Ratings aufgrund der Auswirkungen des Coronavirus vorzunehmen.

Vor dem Abschwung gehörten wir zu den wenigen, die die Bewertungen von Versorgern für viel zu hoch hielten. Die US-Konzerne erreichten Mitte Februar mit einer Überbewertung von 21% ihren Höhepunkt, basierend auf unseren Schätzungen des fairen Wertes. Seitdem hat der Sektor Verluste von rund einem Viertel gesehen.

In der unteren Grafik sind die Bewertungen und die Performance der Sektoren gegenübergestellt. Innerhalb des zyklischen Konsumsektors beispielsweise scheint der Markt die Autoteileindustrie als weniger exponiert zu betrachten als die Schuh- und Zubehörindustrie. Wir stimmen dieser Ansicht zu, dass es für viele Verbraucher dringender ist, eine Autopanne zu beheben, als die neuesten Adidas Kicks zu kaufen. Andere Diskrepanzen lassen sich intuitiv nicht so leicht überprüfen. Wir fragen uns, warum die Reisebranche so viel stärker betroffen ist als Fluggesellschaften und die Beherbergungsindustrie.

Hier kommen Sie zur allgemeinen Markteinschätzung.

Hier kommen Sie zur Empfehlungsliste für europäische Aktien.

Hier kommen Sie zur Empfehlungsliste für US-Aktien.

Hier kommen Sie zur Empfehlungsliste für asiatische Aktien.

Die hierin enthaltenen Informationen, Daten, Analysen und Meinungen stellen keine Anlageberatung dar und sind insbesondere nicht auf die Prüfung der persönlichen Umstände eines Anlegers gestützt. Sie werden ausschließlich zu Informationszwecken bereitgestellt und sind daher kein Angebot zum Kauf oder Verkauf eines Wertpapiers. Es wird keine Gewähr für die Richtigkeit, Vollständigkeit oder Genauigkeit übernommen. Die zum Ausdruck gebrachten Meinungen sind zum Zeitpunkt der Veröffentlichung gültig und können ohne Vorankündigung geändert werden. Vorbehaltlich anderslautender gesetzlicher Bestimmungen ist Morningstar nicht verantwortlich für Handelsentscheidungen, Schäden oder sonstige Verluste, die sich aus oder im Zusammenhang mit den Informationen, Daten, Analysen oder Meinungen oder deren Verwendung ergeben. Die hierin enthaltenen Informationen sind Eigentum von Morningstar und dürfen vorbehaltlich von Handlungen, die nach UrhG gestattet sind, ohne vorherige schriftliche Genehmigung von Morningstar weder ganz noch teilweise vervielfältigt oder in irgendeiner Weise verwendet werden. Investment-Research wird von Tochtergesellschaften der Morningstar, Inc. erstellt und herausgegeben, einschließlich, aber nicht beschränkt auf, Morningstar Research Services LLC, die bei der U.S. Securities and Exchange Commission registriert ist und von dieser reguliert wird. Um Nachdrucke zu bestellen, rufen Sie uns an unter +1 312-696-6100. Um die Analysen zu lizenzieren, rufen Sie die Nummer +1 312-696-6869 an

Wichtige Hinweise: Analysten von Morningstar müssen sich in ihrem Verhalten an den Ethikkodex, die Richtlinie für Wertpapierhandel und Offenlegung und die Richtlinie zur Integrität von Investment-Research von Morningstar halten. Nähere Informationen zu Interessenkonflikten erhalten Sie hier.